Existuje citát běžně připisovaný Marku Twainovi, který říká: "Kdykoli se ocitnete na straně většiny, je čas se zastavit a zamyslet". Je to dobrá rada obecně – ale možná obzvlášť důležitá pro aktivní investory, kteří hledají nekonsenzuální příležitosti, píše ve svém komentáři Mike Bessell, ředitel pro evropské investiční strategie ve společnosti Invesco.

Rok 2023 se ukázal jako volatilní rok a mnoho novinových titulků s tématem nemovitostí se zaměřilo na volatilitu cen, kterou způsobily rostoucí úrokové sazby. Nabídl ale příležitosti pro ty, kteří jsou připraveni, a my věříme, že tomu tak bude i v roce 2024.

Investování díky korekcím v minulosti vedlo k lepším výsledkům a podle našeho názoru se tato příležitost bude opakovat i v letech 2024 a 2025. Jsme přesvědčeni, že pokračující tlaky na refinancování a obavy z udržitelnosti budou na našich trzích i nadále způsobovat nesprávné oceňování, což aktivním investorům umožní těžit z příležitostí vytvořit hodnotu po celý zbytek desetiletí.

Může být rok 2024 dalším rokem 2014?

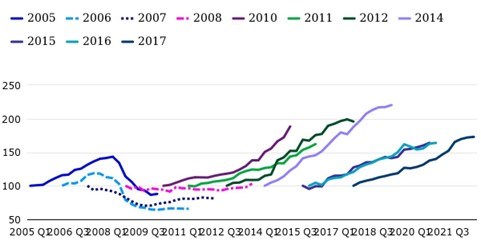

Investoři do nemovitostí v minulosti těžili z mimořádných výnosů po korekcích trhu. Abychom to dále ilustrovali, podívejme se na graf 1. Na základě dat společnosti INREV graf ukazuje pětileté výnosy fondů "value add" v Evropě s různými počátečními obdobími. Jak je vidět, je zde zřetelný vzorec lepší výkonnosti fondů, které investovaly v období po globální finanční krizi, a zejména po krizi eura v roce 2013. Ačkoli se níže uvedený graf zaměřuje na portfolia "value add", podobný vzorec je patrný i při pohledu na pětileté výnosy základních nemovitostních fondů. Uvedená analýza stále ukazuje jasné vzorce překonávání výkonnosti, i když přizpůsobíme posun výnosů.

Tato lepší výkonnost je dána řadou faktorů – v neposlední řadě schopností těžit z chybného ocenění při sníženém objemu transakcí. Investoři jako Invesco Real Estate navíc disponují zdroji potřebnými k přesunu aktiv, pokud se domníváme, že by mohli těžit z kapitálových výdajů. Zatímco méně zkušení vlastníci mohou v období ekonomických turbulencí postrádat důvěru k realizaci nákladných projektů a místo toho se snaží prodávat.

Domníváme se, že rok 2024 pravděpodobně nabídne podobně silnou výkonnost, a věříme, že investoři z toho mohou těžit, pokud budou "hrát v útoku", jak nastínil Kevin Grundy ze společnosti Invesco v nedávném podcastu. Kevin je jedním z našich výkonných ředitelů a stará se o správu evropských fondů.

Obrázek 1: Výnosy evropských VA fondů podle ročníků, prvních 5 let

Zdroj: INREV k lednu 2023. V roce 2009 a 2013 nebyly uvedeny žádné fondy s přidanou hodnotou. Indexováno na 100 při první závěrce. Minulá výkonnost nepředpovídá budoucí výnosy.

V jaké fázi globálního hospodářského cyklu se nacházíme?

Centrální banky strávily rok 2023 bojem s inflací a nyní bude úkolem udržet ji pod kontrolou. Ačkoli se meziroční tempo růstu cen celosvětově zpomalilo, některé základní tlaky však přetrvávají.

S ohledem na to se finanční trhy přizpůsobují dvěma klíčovým skutečnostem. První je, že úrokové sazby pravděpodobně zůstanou vyšší déle, než se doufalo. Druhým je, že hospodářský růst se pravděpodobně výrazněji neobnoví v nejbližší době.

Pokles růstu HDP do budoucna může oslabit poptávku po některých sektorech realitního trhu. Nicméně i v prostředí pomalejšího růstu zůstane poptávka od některých skupin nájemců silná. Ve společnosti Invesco se naše investiční strategie zaměřují na identifikaci příležitostí, které podrobněji popisujeme níže.

Přesvědčivé investiční faktory: 2024-2025

K tomu, aby investoři uspěli v nestabilním ekonomickém prostředí a využili dostupných příležitostí k ocenění, budou muset změnit svou investiční strategii. Nedávná historie zaznamenala přetrvávající trendy v relativní výkonnosti mezi realitními sektory. Jsme však přesvědčeni, že sektorová alokace nebude v budoucnu ta dominantní hnací síla.

Ve společnosti Invesco jsme přestali uvažovat ve čtyřech kategoriích velkých sektorů: rezidenčního, průmyslového, maloobchodního a kancelářského. Místo toho přemýšlíme o subsektorech a o tom, jak jsou aktiva umístěna v rámci menších nik. Například v průmyslovém sektoru jsou obrovské rozdíly v očekávání výnosů u výzkumných a vývojových prostor, chladírenskými sklady a městskou distribucí. Jinými slovy, záleží na detailech.

Do budoucna bude výnosnost jednotlivých aktiv částečně záviset na jasných business plánech a disciplinovaném přístupu k jejich plnění. Růst čistých provozních výnosů (NOI) je také silně ovlivňován sekulárními trendy, které řídí změny vzorců poptávky v čase. Patří sem i posuny v prostředí nájemců, které jsou dále umocňovány změnami na finančních trzích.

Identifikovali jsme čtyři klíčové trendy, které podle našeho názoru budou v krátkodobém a střednědobém horizontu formovat investice do nemovitostí.

Čtyři klíčové stimuly trhu:

- Hodnota vytvořená dislokací trhu

- Demografické změny a urbanizace

- Zpřísňující se požadavky na efektivitu a udržitelnost

- Technologické změny

V centru pozornosti: Změny v úvěrové aktivitě vytváří příležitosti pro dluhové financování nemovitostí

Jednou z důležitých oblastí je dluh u nemovitostí – třída aktiv, která se v dnešním prostředí vyšších úrokových sazeb dostala do centra pozornosti.

Tyto úvěry mají obvykle charakter úvěrů s pohyblivou úrokovou sazbou. To znamená, že kupónové platby se zvyšují v souladu s rostoucími úrokovými sazbami, což z nich činí pro mnoho investorů atraktivní příležitost.

Současná korekce trhu navíc vede k tomu, že banky přistupují k novým úvěrům opatrněji. To vytváří možnost pro alternativní poskytovatele úvěrů, aby zaplnili mezery ve financování, které zůstaly po ústupu bank.

Náš přístup

V Invesco se náš tým pro dluhové financování nemovitostí chápe příležitostí na základě fundamentů. Volíme si sponzory a partnery tak, že financujeme aktiva v méně tradičních sektorech nemovitostí nebo v případech, kdy aktiva obsahují prvek přestavby nebo repositioningu.

Domníváme, že současný odklon bank od alternativnějších realitních sektorů bude i nadále poskytovat atraktivní příležitosti. Toho se budeme snažit využít.