Na konec našeho výletu do světa akcií „platebních“ firem jsem si nechal tu, jejíž akcie si vedou dlouhodobě nejlépe. Jde o a jak je patrné i z následujícího grafu, výsledky jejích akcií předčí i jinak výbornou (o trhu jako celku a American Expess nemluvě). Beta MC přitom není nijak vysoko, pohybuje se kolem 0,81, takže požadovaná návratnost je pod požadovanou návratností celého trhu:

Zdroj: FT

MC dovede generovat hezký růst tržeb i zisků, o mírném šoku můžeme možná dokonce hovořit při pohledu na návratnosti. Firma je totiž schopná dosahovat návratnosti investic ve výši 43 % a návratnosti vlastního jmění ve výši 58 %. Na zisku založené ukazatele jsou sice jen aproximací skutečné schopnosti tvořit hodnotu, ale i tak je pozoruhodné, že MC dovede na ziscích během necelých dvou let vydělat více, než kolik činí její vlastní jmění. A jak jsem uvedl, nebavíme se tu o nijak superrizikové firmě, naopak. Její kolegyně – a AE, jsou na tom s návratnostmi mnohem níže.

Zdroj: FT

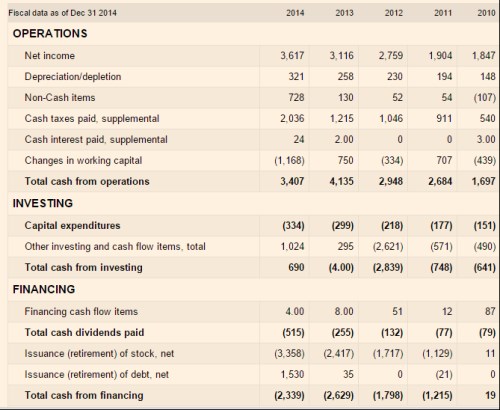

MC je tedy výjimečná co se týče návratností i pohybu ceny akcie. Jak je to s tokem hotovosti? Firma skutečně má CF na které se dívá hezky. Na mysli nemám samozřejmě to, že v roce 2014 jí provozní tok hotovosti znatelně klesl - důvodem byl pracovní kapitál. Hezké je, jak moc provozní CF převyšuje CapEx a tudíž to, jak moc firmě z provozního toku hotovosti zbývá pro akcionáře, věřitele, popřípadě další investice. Firma se vracení hotovosti akcionářům nebojí, tento tok je výrazně vychýlen směrem k odkupům. Management se evidentně domnívá, že tím pomůže hodnotě a ceně akcií více, než kdyby se tok peněz k akcionářům posouval spíše k dividendám.

Zdroj: FT

Klíčová je v celé diskusi o vracení peněz akcionářům a jeho formě míra zadlužení. U MC je dluhová realita poměrně překvapivá a to dobrým způsobem: Na 1,5 miliard dolarů dluhu drží firma asi 7,2 miliard dolarů hotovosti, takže se ani nemusíme zabývat tím, jaký je poměr dluhu k EBITDA (či jiným tokovým ukazatelům). Valuace MC, Visy i AE může být nyní podle mnou používaného hrubého měřítka na podobné úrovni (viz níže), rozvahu má ale zdaleka nejsilnější MC a když se dívám na vývoj cen akcií, docela odpovídá právě tomu, jak silná je rozvaha těchto společností (i když to určitě není jediný faktor).

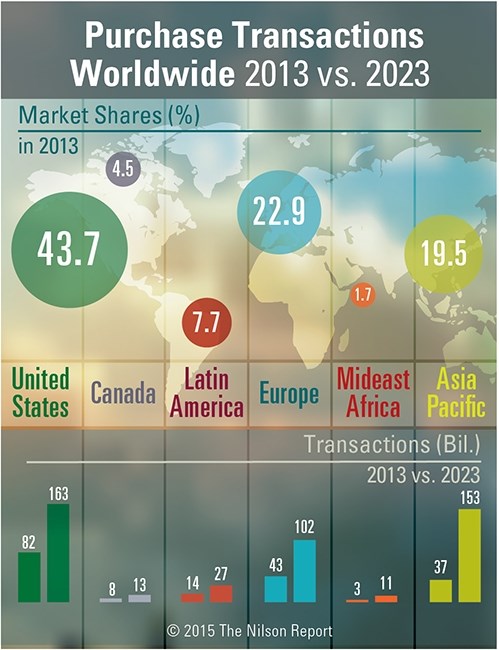

V minulém roce zbylo firmě po CapEx o něco více než 3 miliardy dolarů, rok předtím to bylo dokonce více než 3,7 miliardy dolarů. Celkově tento tok hotovosti dost volatilní, vezměme jako hrubé vodítko pro odhad krátkodobého standardu průměr posledních dvou let (tedy 3,35 miliardy dolarů). S betou o něco málo převyšující 0,8 se požadovaná návratnost bude pohybovat kolem 6,5 %. Současná kapitalizace dosahuje asi 109 miliard dolarů a na její ospravedlnění s uvedenými parametry stačí, pokud bude uvedený „volný“ tok hotovosti dlouhodobě růst asi o 3,4 %. Takové nastavení vede k podobným „implicitním“ růstům, jaké jsme pozorovali o Visy i AE. Pro hrubé posouzení růstového potenciálu trhu a těchto firem si dovolím i zde ukázat shrnutí množství transakcí v roce 2013 a jeho projekce pro rok 2023:

Na hlavních trzích se projektované objemy minimálně zdvojnásobují, hovoříme tak o dynamickém trhu, jehož těžiště se (stejně jako v řadě dalších případů) bude přesouvat (z naší perspektivy) na východ. Pokud firmy dovedou tento růst přetavit i v růst cash flow, nejsou jejich valuace nijak našponované.