Telekomunikační společnosti nejsou už pár let mezi těmi, které táhnou trh nahoru. Z cyklického pohledu není divu, protože jde o defenzivní sektor, který nenabízel páku na ekonomické oživení (a navíc čelí určitým strukturálním tlakům). V době, kdy se objevují vážné úvahy o stáří býka a budíčku medvědů, ale mohou telekomunikace s vysokými dividendovými výnosy a relativně nízkým rizikem získat na atraktivnosti (i když otázka cyklické rotace je trochu složitější). navíc dal na seznam nejatraktivnějších titulů pro letošní rok a tudíž pohledem na něj dostaneme dvě mouchy jednou ranou.

Verizon, podobně jako třeba , se těšil růstu akcií do první poloviny roku 2013, pak přišel pokles, respektive stagnace. V pětiletém vyjádření tak akcie znatelně zaostává za trhem, bolest investorů by ale měl znatelně tišit dividendový výnos ve výši 4,8 % (!) a velmi nízká beta. Tedy velmi nízké systematické riziko, které znamená, že i požadovaná návratnost by měla být znatelně nižší, než u trhu. Z těchto parametrů vidíme, že tu v podstatě hovoříme o jakémsi akciovém dluhopisu.

Zdroj: FT

Verizon dovede dlouhodobě zvyšovat své tržby a dokonce i zisky, i když u nich je volatilita znatelně vyšší. Konsenzus nyní hovoří o tom, že v roce 2016 a 2017 by měly velmi mírně růst tržby i zisky.

Zdroj: FT

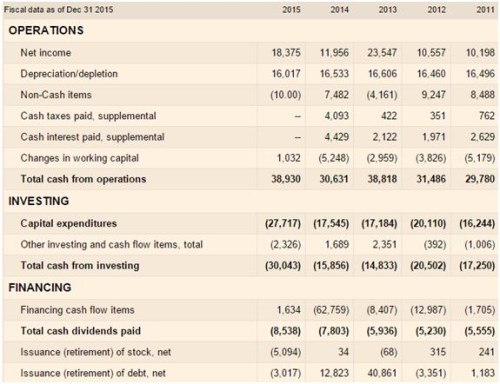

Verizon v roce 2015 generoval rekordní provozní cash flow (39 miliard dolarů), neobvykle vysoké ale byly i investice (27,7 miliard dolarů). Standard CapExu by podle minulých let měl být někde mezi 17 – 20 miliardami dolarů, standard provozního cash flow mezi 30 – 39 miliardami dolarů. Z těchto čísel je jasné, že firma vždy generuje nějaké pozitivní volné cash flow, z kterého může sloužit dluhu a/nebo platit akcionářům. Minulý rok jí na to zbylo asi 11 miliard dolarů, v roce 2014 asi 12,5 miliard dolarů. Většinu z toho (ale zdaleka ne všechno) firma vyplácí na dividendách, v roce 2015 navíc rozjela odkupy.

Zdroj: FT

S betou na hodnotě 0,24 se požadovaná návratnost bude pohybovat kolem 3,5 %. Riziková prémie se zde pohybuje kolem 1 % a můžeme jí pro zajímavost srovnat s rizikovou prémií „junk“ dluhopisů. Ta se nyní pohybuje kolem 7 % a z toho vidíme, jaký je poměr vnímaného rizika u „odpadních“ dluhopisů a akciových „dluhopisů“ typu .

Kapitalizace Verizonu nyní dosahuje 191,4 miliard dolarů. Volné cash flow Verizonu je až překvapivě proměnlivé – viz výše. Pokud bychom se kapitalizaci snažili ospravedlnit s 11 miliardami dolarů krátkodobého volného cash flow na akcie (opět viz výše), mohl by tento tok hotovosti dlouhodobě klesat o 2,2 %. Pokud bychom byli optimističtější a čekali, že krátkodobě bude generovat 12,5 miliard dolarů, toto cash flow by mohlo klesat asi o 3 % ročně.

Poměr čistého dluhu k EBITDA u Verizonu dosahuje hodnoty kolem dvou. Vezmeme-li v úvahu relativně nízkou rizikovost, můžeme rozvahu považovat za silnou. Firma bez větších problémů pokrývá své investice provozním cash flow, dost toho zbývá pro akcionáře, dividenda soustavně roste. I kdyby dovedl dlouhodobě jen stagnovat, jeho valuace je nyní pravděpodobně atraktivní. Navíc se blíží okamžik, kdy by se pozornost investorů měla stále více upírat směrem k defenzivě. a jemu podobné firmy budou ve srovnání s Teslou, či Applem vždy šedou nudou. Nicméně to je nuda zajímavá.