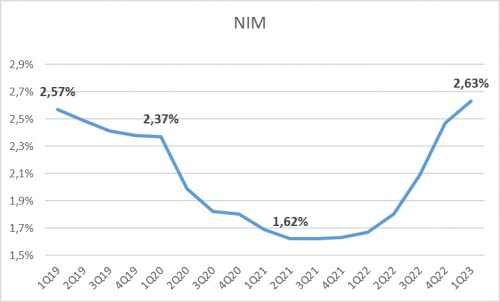

Výsledky banky JPM dopadly opět na výbornou, za což můžou poděkovat tradičnímu komerčnímu bankovnictví opakujícímu skvělý 4Q22. Čistý úrokový výnos znovu vyskočil o 50 % yoy, čistá úroková marže 2,63 % je nejvyšší od roku 2011 a úvěry vyrostly o 5 % yoy i ve zpomalující ekonomice. Nelze jinak než smeknout klobouk, JPM opět potvrdil svou prestiž bankovní jedničky. Investiční divize nepřekvapila ani nezklamala a jako třešnička na dortu je tady výhled pro tento rok, který počítá s čistým úrokovým výnosem až 81 mld. USD (+20 % yoy; kons. 74 mld. USD). Akcie odpovídají růstem o 7,5 %.

Příjmy banky vyrostly o 25 % yoy na 39,3 mld. USD, díky čemuž překonaly konsensus až o 2,5 mld. USD. Čistý úrokový výnos vyskočil nahoru již podruhé o stěží uvěřitelných 50 % yoy (+3 % qoq) na 20,8 mld. USD při konsensu nižším až o 1,7 mld. USD. Pro tradiční komerční divizi se tak jedná o další rekordní kvartál. Čistý zisk ale bohužel zatížilo vytváření rezerv (1,1 mld. USD), což v přepočtu na akcii vychází na negativních cca 0,38 USD (před daní). Jeho konečná výše 4,1 USD (+55 % yoy) však stejně překonala konsensus o 70 centů. Může za to i efektivita banky. Vyjádřená metrikou efficiency ratio (provozní náklady děleno tržby; platí čím nižší, tím lepší) se zlepšila až o 10 p.b. yoy na 52 % (-3 p.b. qoq), což je nejlepší výsledek za posledních několik let. Více detailů poskytnou následující řádky:

Investiční divize: Výsledky investiční divize překvapily jen velice zlehka, což se asi dalo očekávat. FICC segment stagnoval na loňských 5,7 mld. USD (kons. 5,2 mld. USD), přičemž stráž v tomto kvartálu držely vládní a korporátní dluhopisy. Akciový segment poklesl o 12 % yoy na 2,7 mld. USD (kons. 2,7 mld. USD), což je ale příjemný výkon vzhledem k tomu, že 1Q22 byl pořád ještě relativně silný. Situace v investičním bankovnictví se postupně stabilizuje na nižších úrovních. Jeho výnosy se tudíž propadly už jen o 20 % yoy na 1,7 mld. USD (kons. 1,6 mld. USD.

Rizikové náklady: Banka ve svých modelech počítá s mělkou recesí, což ji přinutilo vytvořit rezervy za 1,1 mld. USD. Navyšovalo se především na velkých komerčních půjčkách kvůli jednomu nejmenovanému velkému klientovi, nicméně něco si vyžádaly také malé spotřebitelské úvěry a kreditky. Odpisy nedobytných úvěrů mírně vzrostly na 1,1 mld. USD, což znamená, že rizikové náklady si ukously z čistého zisku 2,2 mld. USD (nepočítajíc daň) z celkových 12,6 mld. USD. Poměr odpisů a celkových půjček je pořád rozumný a dosahuje 0,43 % (+10 bps qoq). Z minima 0,21 % v 3Q21 sice rosteme, nicméně před COVIDem byl standard 0,5 až 0,6 %.

Úvěrová činnost: Částečné narovnání výnosové křivky bylo vidět až koncem kvartálu, i tak však zůstala hluboce inverzní. Čisté úrokové marži však pomáhají vyšší výnosy na rezervách uložených u jiných bank, které se víc řídí sazbou Fedu. Na klientských depozitech je průměrná sazba pořád směšných 1,9 %. Proto se marže rozšířila až na 2,63 % (graf níže), což je nejvyšší hodnota od roku 2011. Objem poskytnutých úvěrů se meziročně zvedl o 5 % na 1,1 bil. USD (-1 % qoq; výrazný růst u kreditních karet (opět +20% yoy!) a menší u korporátních úvěrů). Depozita klesla o 7 % yoy na 2,4 bil. USD (+2 % qoq) navzdory přílivu peněz z menších bank. Poměr úvěrů a depozit proto roste na 47 % (+5 p.b. yoy), nicméně předkoronový normál 65 % je ještě daleko před námi. Nadále se zlepšuje kvalita úvěrového portfolia, jelikož poměr klasifikovaných úvěrů klesá na 0,61 % (-11 bps yoy; +2 bps qoq).

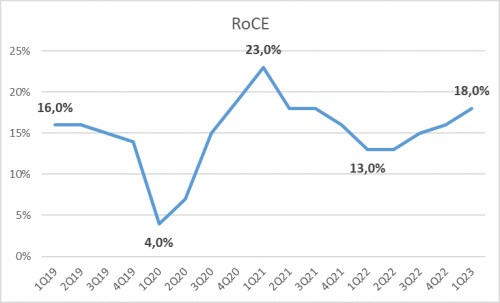

Kapitálová pozice: Ukazatel kapitálové přiměřenosti CET1 se díky výraznému růstu vlastního kapitálu navýšil až o 60 bps qoq na 13,8 %, takže banka je skvěle kapitalizována. Firemní supplementary leverage ratio (SLR, poměr vlastního kapitálu k aktivům vedených na rozvaze i mimo ni) roste o 0,3 p.b. qoq na 5,9 % a drží se vysoko nad Fedem požadovanou minimální hodnotou 5 %. Návratnost vlastního kapitálu (RoCE) vyrostla na 18 % (viz graf) a tedy je znovu nad předkoronovou úrovní.