O poměrech cen k účetním hodnotám se na trhu moc nehovoří, výjimkou jsou pouze bankovní akcie. Není to také úplně nejlepší valuační měřítko, ale i přesto se na něj dnes podíváme. Nejsou totiž zase tak daleko historickému rekordu.

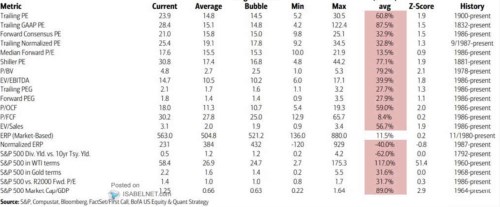

1 . PE a PBV vysoko, P/FCF ne tak moc: Následující tabulka ukazuje aktualizované hodnoty dlouhé řady valuačních měřítek. V minulosti jsem v ní poukazoval zejména na rozdíl, který vidíme při pohledu na zřejmě nejčastěji požívané PE (poměr cen k ziskům) a na poměr cen k volnému toku hotovosti P/FCF. Zatímco první měřítko se nachází vysoko nad historickým standardem, u druhého je to nyní jen 8 – 9 % nad průměrem. I zde se tedy mezera rozšiřuje, ale není ani zdaleka taková, jako u řady jiných poměrů, včetně PE. Před časem jsem tu rozebíral tezi, podle které je relativně nízké P/FCF důsledkem relativně nízkých investičních výdajů, do kterých se promítá pokles ceny některých skupin investičního zboží. Jinak řečeno, zisky jsou nyní „výživnější“ na volný tok hotovosti, příčina je u investic.

Zdroj: X

Mezi nejnašponovanější poměry pak v grafu patří kapitalizace indexu SPX 500 k HDP – před časem jsem tu ale psal o tom, proč jde podle mě také o jedno z nejvíce zavádějících měřítek. Pak tu máme vysoký poměr kapitalizace k cenám ropy (což se v posledních dnech změnilo). A také onen poměr cen akcií k jejich účetní hodnotě, u kterého se trochu zastavíme. PBV se podle tabulky nachází téměř 80 % nad historickým průměrem. V kombinaci s oním mnohem umírněnějším P/FCF to znamená, že firmy nyní na své vlastní jmění generují výrazně vyšší návratnost, než v minulosti. Tedy přesněji řečeno návratnost měřenou na základě toku hotovosti, ne účetních zisků.

2 . PBV a Tobinovo Q: V ekonomii se někdy hovoří o tzv. Tobinovu Q. Jde o poměr vnitřní hodnoty aktiv firmy, či celého firemního sektoru k jejich reprodukční hodnotě. Jednoduše řečeno o poměr toho, jakou mají aktiva skutečnou hodnotu a za kolik se dají pořídit. Pokud je poměr větší než jedna, mělo by to znamenat, že firmy mají motivaci k dalším investicím – na nich vydělají v celku více, než za kolik je pořídí. Pokud je Q pod jednou, měl by platit opak.

Jak hodnota vnitřní, tak reprodukční se musí odhadovat a tím se vracím k PBV. Pokud bychom udělali velkou zkratku a vzali (i) za vnitřní hodnotu ceny/kapitalizaci na akciovém trhu a (ii) za reprodukční hodnotu hodnotu účetní, tak se Q rovná PBV. A z tabulky tedy vyčteme, že nyní je PBV na necelých 5, průměr je na 2,7, historické maximum bylo na 5,3 a minimum na jedné. Ona zkratka (Q = PBV) by tedy implikovala, že vyjma oněch minim firmy měly jako celek vždy hojnost investičních příležitostí. A nyní to platí několika násobně. Čímž se (zase) dostáváme k nových technologiím a jejich potenciálu. Respektive k tomu, jak jej hodnotí trhy.