Bank of England se dnes podle očekávání rozhodla pro další kolo kvantitativního uvolňování. Kromě ponechání sazeb na stávající minimální úrovni vyčlenila na pomoc ekonomice dalších 50 miliard liber poté, co již takto „utratila“ 325 mld. GBP. Fed zase diskutuje o tom, zda by měl zvýšit své investice do dlouhodobých aktiv a zda by tak měl učinit prostřednictvím nákupů vládních dluhopisů. Centrální bankéři, na rozdíl od mnoha dalších, důvěru v QE neztratili. Věří, že nákupy aktiv mohou snížit výnosy dluhopisů, ale věří dokonce i v to, že mohou zvýšit růst HDP v porovnání s tím, jaký by byl bez těchto nákupů. Velká část empirického výzkumu provedeného po roce 2008 tento optimismus podporuje, i když většinu výzkumu provedly právě centrální banky.

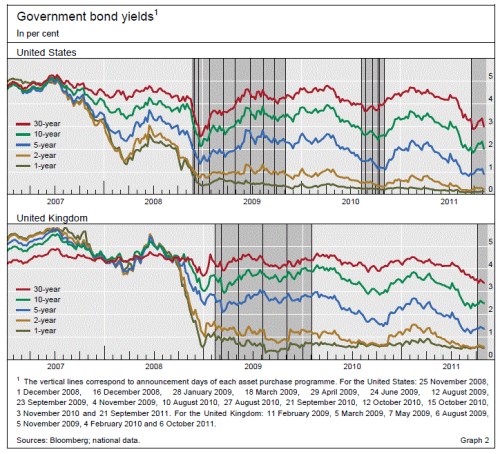

Pokles výnosů dluhopisů, kterého centrální banky docílily, znamenal pro některé ekonomy překvapení. Ukázalo se totiž, že dluhopisy a hotovost nejsou perfektními substituty a centrální banky jsou proto schopny zvednout ceny obligací (a snížit jejich výnosy). Vývoj v Japonsku ukazuje, že hranice pro pokles výnosů leží na 1,3 %. Na následujícím grafu vidíme, že výnosy dluhopisů se splatností do pěti let ve Velké Británii a v USA již tuto hranici překročily, nebo jí dosáhly.

Stále tu je ale zbytek výnosové křivky, kde mohou výnosy dále klesat. Kromě toho si centrální banky mohou vybrat jiná aktiva, jako jsou hypotéční či korporátní dluhopisy. To by znamenalo, že se v jejich rozvaze objeví více rizikových aktiv - na následném růstu cen rizikových aktiv ale celá tato strategie funguje. Bank of England například odhaduje, že její kvantitativní uvolňování zvedne ceny akcií až o 20 %.

Empirický výzkum dokazuje i to, že QE pomáhá celé ekonomice. Studie od Banca d’Italia ukazuje, že produkt ve Velké Británii vzrostl díky QE asi o 1,5 %, v USA o 0,6 % – 3,0 % (ve srovnání se scénářem bez kvantitativního uvolňování). Zvýšila se také inflace, i to však bylo cílem centrálních bank. To vše ale neznamená, že by budoucí QE mělo stejný efekt. Data poukazují na to, že první QE mělo nejvyšší efektivitu, ta poté s každým dalším kolem klesala. Důvodů může být několik, patří mezi ně past likvidity či pokles síly signalizačního efektu týkajícího se politiky centrálních bank.

Nejistý je i dlouhodobý vliv QE na inflaci; historický vztah mezi růstem peněžní nabídky a inflací vzbuzuje obavy. Mezi centrálními bankéři ovšem sílí názor, že QE funguje. Byl to výstřel naslepo, provedený ze zoufalství. Doposud ale přináší výsledky a je tak rozhodně lepší než ostatní alternativy.

(Zdroj: Blog Gavyna Daviese)