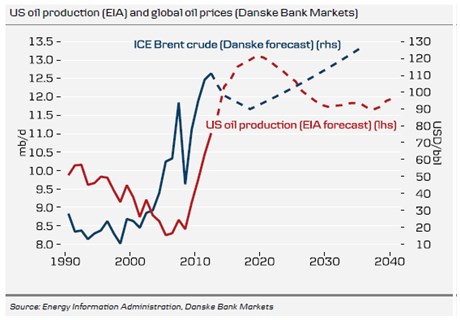

Nové projekce Danske Bank týkající se těžby ropy v USA a globálních cen této komodity ukazují poměrně prudký růst produkce, doprovázený poklesem cen. Opětovný zlom by měl nastat kolem roku 2020. Pak se cena vydá opět nahoru, a těžba poklesne:

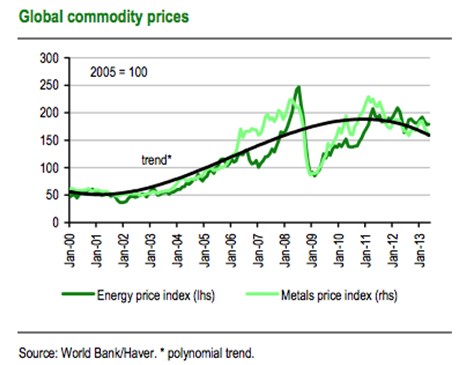

Podobné úvahy beru jako upřímné pokusy o odhad budoucího vývoje, na jejichž konci je v nejlepším dosažitelném případě zajímavý a/nebo relativně pravděpodobný scénář. Hlavním důvodem, proč zde zmiňuji tu od DB, pak není onen medvědí střednědobý výhled pro ceny ropy sám o sobě. Tento scénář totiž oživuje širší úvahy ohledně pozitivního nabídkového šoku, na jehož počátku možná globální ekonomika nyní stojí. Jedním z jeho pilířů by byly ceny komodit, což ještě lépe než ten předchozí naznačuje druhý graf:

Tahounem naznačeného zlomu v střednědobém cyklu cen komodit (pro mé dřívější úvahy na toto téma viz „Komoditní horečka přestřelila. Přestřelí i komoditní zimnice?“) je posun Číny do oblasti kritické hranice středních příjmů. Relativně jednoduché nástroje podpory růstu zde přestávají fungovat. Posun k novému fungujícímu modelu vyžaduje jak ekonomické, tak institucionální změny, které ale jdou často proti samotnému jádru toho, co se chce vyšším růstem udržet u moci. Druhým tahounem zlomu pak je zde občas zmiňované vystřízlivění z hypersupermegainflačních strašidel a celková hibernace primitivního obchodu „kvantitativní uvolňování = vyšší ceny komodit“. Vedle cen komodit by pak byl nabídkový šok zejména ve vyspělé části světa živen technologickým pokrokem ve znamení 3D tisku a celé řady dalších nových technologií (viz třeba i „Toto je . Změní světovou ekonomiku“).

Obecně můžeme říci, že pozitivní nabídkové šoky jsou tím nejlepším, co může ekonomiku postihnout. V základním učebnicovém scénáři se projevují poklesem cenové hladiny, či spíše zmírněním tempa inflace, vyšším růstem produktu a nižšími sazbami. Pokrizová světová ekonomika a ekonomiky vyspělých zemí ale nejsou v rovnovážném stavu, do kterého by vstoupil pozitivní šok. Ten se objevuje ve stavu nerovnováhy, kdy (pravděpodobně) existuje velká produkční mezera – tj. poptávka neodpovídá potenciální nabídce. Celková iterace tak bude složitější. Každopádně ale můžeme říci, že tento pozitivní nabídkový šok by se měl projevovat růstem cen akcií jdoucím ruku v ruce se (šok vyvolávajícím) poklesem/stagnací cen komodit. Tento mustr tedy už neodpovídá pokrizovému RON – ROFF přepínání, kdy se ceny rizikových aktiv hýbaly stejným směrem.

Ze šoku by měly nejvíce těžit Spojené státy a to by se mělo pozitivně projevovat na dolaru. Mohli bychom sice tvrdit, že šokem rozšířená produkční mezera zvyšuje kapacitu pro monetární stimulaci – snižuje inflační tlaky a zvyšuje potřebu stimulace pro uzavření produkční mezery. To by bylo podle jednoduchých pokrizových vzorců receptem na oslabení dolaru. Musíme si ale uvědomit právě to, že jádrem věcí je právě větší produkční kapacita ekonomiky – dávat rovnítko mezi stimulaci a potenciální inflaci je tak ještě těžší, než tomu bylo dříve. K tomu se samozřejmě přidávají faktory jako je pozitivní vliv US energetické revoluce na běžný účet, možná vyšší ziskovost amerických firem, atd.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.