Zatímco americké akcie se z prázdninového zaváhání docela slušně vzpamatovaly, akcie v Evropě jsou na tom o něco hůře. Překvapovat by nás to nemělo – ani u jedněch sice nelze hovořit o nějakých jednoznačně bublinových valuacích, ale v Evropě investoři sázeli na hodně růžový vývoj. A růžová barvou léta nebyla a podzimu pravděpodobně nebude.

Z pohledu několika let si ale obě skupiny akcií vedou stále výjimečně dobře. Je tak trochu s podivem, že (alespoň podle mého čistě subjektivního názoru) nyní poněkud utichla ještě před nedávnem dosti silná vlna varování před bublinou. Čtenáři mých příspěvků ví, že spíše než s fundamentem jí spojuji s tím, že zkázopravectví už nebylo udržitelné na poli inflace, proroci se tak přesunuli k něčemu jinému – k cenám aktiv. Tím nechci říci, že na místě není opatrnost, ale o tom toto není.

CAPE věští bublinu. Už skoro 30 let

Populární věšteckou koulí pesimistů je už dlouhá léta ukazatel CAPE, který profesor Robert Shiller vytvořil jako o cyklus očištěné PE. Těch let je dokonce tolik, že budí podezření, že možná není něco špatně s trhy, ale s CAPE. To se totiž nad dlouhodobým průměrem (jako primitivním indikátorem „správné“ valuace) pohybuje cca od druhé poloviny 80. let. V principu to nemusí znamenat nic – proč by nemohly být akcie předražené v kuse i několik desetiletí? I kdyby tomu tak ale bylo, musíme CAPE vyloučit jako nástroj byť hrubého timingu trhu (jak podotýká i prof. Shiller). Čekat třicet let na korekci by asi bylo dost extrémní investiční strategií. Sám ale nedávám CAPE, respektive jeho porovnávání s ultradlouhodobými průměry, moc velkou váhu ani z čistě fundamentálního hlediska. Důvody jsou následující:

CAPE stejně jako jiné valuační měřítko ovlivňuje požadovaná návratnost (bezrizikové sazby a rizikové prémie) a očekávaný růst cash flow. Vše se mění jak s cyklem (což CAPE částečně filtruje), ale i strukturálně. Dnes nemáme „průměrné“ sazby a prémie a ani očekávaný růst - je pro to dobrý fundamentální důvod a tedy i pro to, aby CAPE nebylo na průměru od roku 1880. K tomu se přidává problém s jedním písmenem v jeho názvu. C, A a P to být nemohou, na nich není co rozporovat. Na E toho je ale hodně. Jinak řečeno, E, neboli zisky, dnes nejsou to, čím bývaly před deseti, padesáti, sto lety. Příčina je jednoduchá – zisky jsou názorem účetních, regulátorů, atd. A tyto názory se mění, s čímž se mění způsob odpisů, opravné položky, tvorba rezerv, atd.

Do deseti let reálný dvojnásobek

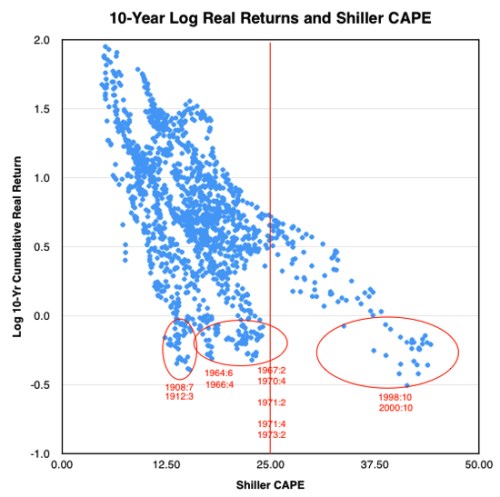

CAPE je i přes uvedené stále velmi zajímavé měřítko, jeho jednoduchost je ale zároveň jeho slabou stránkou. S ním tedy vlastně žádný problém není, jen s tím, že od něj chceme příliš mnoho. Na této hraně nedávno balancoval i Brad DeLong (pro detaily viz Under What Circumstances Should You Worry That the Market Is “too High”?: The Honest Broker for the Week of August 16, 2014). Nechci zde ale rozebírat jeho názor na možné nadhodnocení trhu. Rozšířit svou dnešní úvahu chci tím, co jeho hry s čísly říkají ohledně očekávané návratnosti akcií v následujícíh letech: Vztah mezi CAPE v čase t a návratností akcií v následujícím měsíci není žádný, to samé platí o návratnosti roční. Co když ale porovnáme CAPE a návratnost desetiletou? Objeví se následující:

Zdroj:Brad DeLong

Na ose x je CAPE, na ose y kumulovaná návratnost za deset let po „naměření“ CAPE (např. hodnota 0,69 znamená, že hodnota akcií se reálně zdvojnásobila, při 1,4 vzrostla čtyřikrát atd.). To, co se nám objevilo, bych charakterizoval jako společná špička se třemi ocasy dolů. Ty se s časem posouvají doprava (možná to souvisí s oněmi změnami v E) – ta samá změna CAPE vyvolává stále menší změnu návratnosti. Pokud by tedy nyní byla relevantní implikovaná křivka ta úplně vpravo, při současném CAPE kolem 25 jsme někde kolem onoho desetiletého zdvojnásobení reálné hodnoty peněz investovaných do akcií. To odpovídá asi 7,2 % reálné návratnosti ročně. Pokud se na to podíváme z hlediska požadované návratnosti: bezrizikové výnosy jsou nyní kolem 2,5 %, riziková prémie kolem 5,5 %, nominální požadovaná návratnost tedy kolem 8 %, reálná opět není zase tak daleko od 7 %. Hezky to na sebe sedí. A asi to bude vše nakonec jinak. Pointa je možná v tom, že zrovna tak, jak věříme věšteckému potenciálu CAPE ohledně budoucích zisků, bychom mu měli věřit ohledně toho, zda nám pod nohama něco bublá, či ne. Pokud bublina, tak do deseti let dvojnásobek. Nebo ani jedno.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž

píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány

jako investiční doporučení. Autor je externím spolupracovníkem Patrie,

jeho názory se nemusí vždy shodovat s názorem společnosti.