Z politického hlediska je odpověď na otázku jednoduchá. Zachraňování bank je politicky velmi nepopulární. Z ekonomického hlediska je však odpověď na stejnou otázku výrazně obtížnější. Banky jako prostředník v ekonomice mají výrazný vliv na její výkonnost. Zároveň existuje přímá úměra mezi tím, kolik kapitálu musí držet a jejich schopností úvěrovat.

Otázka dne: Zachraňovat banky nebo nezachraňovat

Z politického hlediska je samozřejmě ideální systémově důležité banky přimět k tomu, aby držely co nejvíce kapitálu. To proto, aby si případné budoucí problémy vyřešily samy a daňový poplatník neutrpěl. Jenže to na druhou stranu znamená nižší úvěrovou kapacitu a tím nižší výkonnost ekonomiky spojenou s nižším výběrem daní. Co je dražší, zachránit jednou, řekněme za 10 let, při krizi systémově důležité banky nebo dlouhodobě snížit výkonnost ekonomiky a tím se připravit o příjmy z daní?

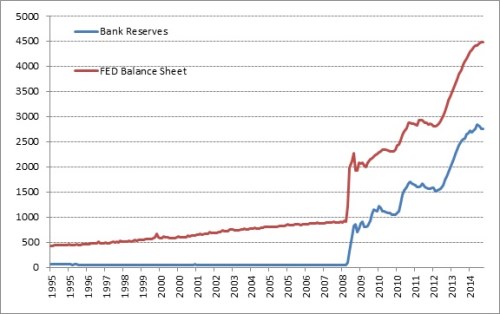

Odpověď na tuto otázku je velmi obtížná a odpovědět na ní by bylo na hlubší analýzu. Dám zde však pár podnětů k zamyšlení. Ekonomická teorie říká, že kromě centrálních bank se na emisi bezhotovostních peněz podílejí také komerční banky přes úvěrový kanál a multiplikaci peněz v ekonomice. Jak víme, v posledních letech se centrální banky prakticky po celém vyspělém světě snaží pomocí tisku peněz rozhýbat chod ekonomik. Na druhou stranu však tuto snahu brzdí (a nejenom ony) prostřednictvím vyšší regulace bank. Dle níže uvedeného grafu je patrné, že větší část peněz „vytištěných“ americkou centrální bankou končí v rezervách bank, jež jsou uloženy u centrální banky.

Zdroj: Bloomberg, ČSOBAM

Peníze zachraňují ekonomiky (i banky)

Podle zdrojů z Bloombergu agregátní náklady vlád na záchranu bank po roce 2008 ve světě jsou cca. 500 miliard USD a pravděpodobně se ještě o něco sníží (většina bank pomoc splatila spolu s tučným úrokem, některé ji stále ještě splácí). Není to málo, ale v globálním pohledu se jedná „pouze“ o 0,7 % z celosvětového HDP. Daňové příjmy jsou v průměru cca. 30 % (v USA jsou cca. 22 % v Německu je to cca. 45 %) z HDP.

Pokud bychom tuto hodnotu brali jako aproximaci pro celý svět, tak o 1 % vyšší růst globální ekonomiky po dobu 2 let, téměř pokryje náklady na „záchranu“ bank. Další otázkou, kterou si můžeme položit je, zda ekonomika s dobře kapitalizovaným bankovním systémem se při krizi propadne méně než ekonomika s hůře kapitalizovaným bankovním systémem. Ze studií na toto téma vyplývá, že určitě ano. Faktem ale je, že i lépe bankovně kapitalizované ekonomiky zažívaly méně výraznou dynamiku růstu před krizí, takže ani zde není výsledek tak jednoznačný, jak by se na první pohled mohlo zdát.

V neposlední řadě musíme vzít do úvahy tzv. morální hazard. Ten by mohl vést k neúměrnému riskování bankovních institucí v případě, že by měly jistotu, že je při případných problémech stát zachrání. To nahrává alespoň nějaké regulaci, ale spíše cílenou kontrolou než zvyšováním kapitálových požadavků na banky. Ani ty totiž nemusejí být dostačující k ochraně bank před defaultem.

Pokud se ztotožníme s obecně uznávaným předpokladem, že ekonomické cykly budou i nadále, tak hlavním cílem u regulace bank je najít zlatou střední cestu. Ta by měla zabránit morálnímu hazardu, ale zároveň co nejméně dusit ekonomický růst. Regulátoři by pak měli posuzovat v maximální míře reálné ekonomické dopady a minimalizovat politický vliv.

Petr Kubec

Pozice: portfolio manažer

Petr Kubec působí jako portfolio manažer ČSOB Asset management od roku 2007.

Před tím působil od roku 1999 v Komerční bance,

kde pracoval jako analytik finančních trhů a později

jako portfolio manažer. Je CFA Level 3 kandidát.

Je zodpovědný za správu smíšených portfolií a fondů fondů s

globální investiční strategií.

Zajímáte se o fondy ČSOB Asset management? Více informací ZDE