Tak už se to blíží – ECB za nemnoho hodin oznámí, zda QE ano, či ne. Deflace a ekonomický útlum v zemích mimo Německo na straně jedné a německá výjimečnost (na straně ekonomiky i ekonomie) na straně druhé jsou významné síly. A jdou bohužel dost proti sobě. Kvůli jejich působení kombinovanému s řadou dalších specifik měnové unie je eurozóna v situaci, kdy se těší na něco, co už mělo dávno končit (tj. mělo proběhnout, zafungovat a nyní být stahováno). Nic na tom nemění ani fakt, že dnes tradiční – netradiční monetární politika (QE amerického stylu) takový pozitivní dopad na eurozónu mít nemůže. Je totiž dalším faktem, že monetární politika vždy funguje, omezeni jsme pouze zvyky a tím, co si dovedeme představit.

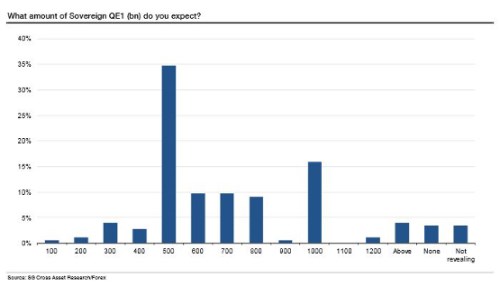

V tuto tak slavnostní chvíli bych se chtěl věnovat i názorům jiných. se zeptala 176 investorů na pár věcí týkajících se případného QE. Jejich odpovědi jsou sesumírovány v následujících obrázcích. Téměř 70 % tázaných čeká, že ECB s nějakým QE přijde, nejpravděpodobnější budou nákupy aktiv dosahující 500 – 1 000 miliard eur:

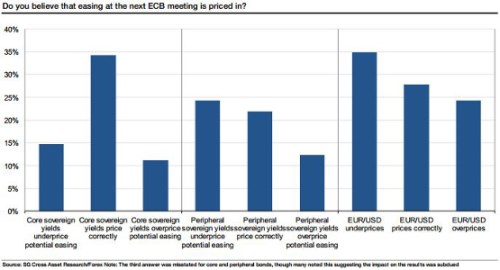

Druhý graf se týká toho, jak moc jsou ceny příslušných aktiv nastaveny na QE. V řadě za sebou jdou dluhopisy zemí jádra – podceněny, správně oceněny a naopak s přemrštěnou reakcí. Další tři sloupce ukazují stejné možnosti u dluhopisů periferie a poslední tři u eura. Jak vidno, investoři si myslí, že u jádra je nacenění v pořádku, u dalších dvou aktiv ale ne:

Ohledně podobných situací bych podotknul jednu věc: Pokud se chystá nějaká změna, či čeká nějaká zlomová událost, ceny aktiv by neměly být vlastně nikdy „správně“ naceněny. Řekněme třeba, že QE má pravděpodobnost 50 % a nějaké aktivum má s QE hodnotu 100 Kč (zlepší se ekonomické podmínky a fundament), bez něj hodnotu 50 Kč. Před dnem D je tedy hodnota aktiva 50 % krát 50 Kč plus 50 % krát 100 Kč. Mělo by se tedy obchodovat za 75 Kč. Což ale po (ne)ohlášení QE každopádně nebude cena, na kterou se posune – pokud QE nebude, cena klesne na 50 Kč, pokud bude, zvedne se na 100 Kč. Do celé věci můžeme zabudovat investory, kteří jsou na 100 % přesvědčeni o tom, či onom, peněžní „hlasovací“ sílu jednotlivých investorů, apod. Ale cena podle této „standardní“ úvahy bude mezi extrémy a poté dojde k jejímu přenastavení. Je tak velká otázka, co to vlastně znamená, když říkáme, že ceny na trhu už něco (co nemá 100 % pravděpodobnost) odráží – nemusí to nutně znamenat, že se ceny nakonec stejně ještě nehnou.

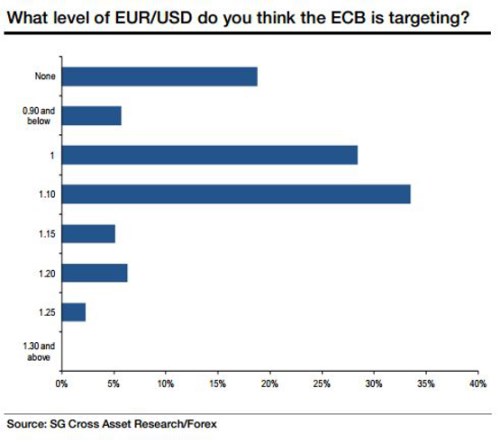

A ještě jeden obrázek od SocGen. Ten se týká toho, jaký kurz eura k dolaru podle investorů ECB cílí. První sloupec referuje na možnost, že žádný. Další už ukazují konkrétní hodnoty. Podle investorů (necelých 35 % z nich) by se tedy ECB nejvíce líbil kurz 1,1. Předpokládám, že ECB ani investoři se neztotožňují s názory, že slabší euro ekonomice eurozóny jako celku škodí (pozitivní dopad přes exporty je více než vyvážen negativním dopadem přes dovozy a ceny).

V Japonsku probíhá masivní QE, které má zatím (v rámci celkově nastavené Abenomie) smíšené výsledky. Pokud něco děláme a nefunguje to, jsou vždy dvě možnosti: Děláme věc, která z principu fungovat nemůže. Nebo děláme tu správnou věc, ale děláme ji málo intenzivně. To rozlišení je samozřejmě klíčové, ohledně ekonomické politiky ale jasnosti v tom, ve kterém případě se pohybujeme, dosáhneme jen málokdy. Podle mne má monetární politika obrovský potenciál – tj. v principu jsme v kolonce „děláme tu správnou věc“. Což implikuje, že tam, kde to nefunguje, to jen děláme málo intenzivně, či špatným způsobem.

Pro Evropu může být plně relevantní návrh na bázi popsané v „Fungující QE v Evropě: Každému 500 eur od ECB“. K tomu ale přirozeně nedojde. Co naplat, že je to vlastně mnohem transparentnější a férovější, než QE „amerického“ typu; o efektivitě nemluvě. Pokud se úspěch „tradičního“ QE skutečně nedostaví, budeme zase o krok blíž k rozpadu eurozóny. Nebo ke skutečně netradiční monetární politice. Jinak řečeno, o co více se jí vyhýbáme nyní, o to více jí bude muset být v budoucnu. Nebo onen rozpad, který se nakonec bez hodně netradičních monetárních kroků také určitě neobejde.

Princip dobře demonstruje právě zmíněné Japonsko. Za posledních dvacet let mělo bezpočet příležitostí rozjet monetární politiku, která by se skutečně držela ducha Friedmanových (!) doporučení. Polovičaté kroky nikam nevedly (navíc jsou dnes prezentovány jako důkaz toho, že celá věc nemůže nikdy fungovat). Teď musí nastoupit supernákupy. Nechci jít ve stopách principu „skepse prodává“, nechci malovat čerty na zeď (už jich tam je dost). A také si dobře uvědomuji, že mám komfort rozjímat o něčem, o čem nerozhoduji. Jen opravdu nevím, zda se z toho pravděpodobného QE radovat. Příčina je ale opačná než emotivní a populární strachy z „tištění peněz“, a pod. U mě to jsou třeba obavy z toho, že nakonec bude (paradoxně kvůli němu) zase protlačována strategie „protrpět se ke spokojenosti“. K čemu se asi tak dá protrpět tím, že zadlužení lidé nemají práci a zadlužené státy poptávku? Možná někdy platí „no pain, no gain“, ale určitě ne „no suffering, no gain“.