Už je to nějaký čas co se i šéfka Fedu pustila na tenký led a hodnotila valuace na akciovém trhu. Janet Yellen hovořila konkrétně o tom, že vysoko mohou být valuace společností biotechnologických. Jde o firmy růstové, u nichž jsou historické výsledky ohledně valuace z definice méně vypovídající, než u společností usazených. I přesto jsem se ale rozhodl zařadit pár těchto firem do této série. I ze selektivního pohledu prezentovaném v následujícím grafu je jasné, že z hlediska růstu cen akcií skutečně nejde o žádné stydlivky. Dnes se podíváme na , která se drží více při zdi a její pětiletá návratnost je ve srovnání s trhem „jen“ dvojnásobná (a to s betou ve výši 0,57 – tedy rizikovostí ve srovnání s trhem téměř poloviční):

Zdroj: FT

je svými slovy „jednou z největších biotechnologických farmaceutických společností na světě, zaměstnávající přibližně 17 000 zaměstnanců ... podle časopisu Forbes se řadí mezi 500 nejvýznamnějších globálních společností ... má k dispozici širokou základnu nových molekul, které procházejí farmaceutickým vývojem a přinášejí tak naději nových léčebných možností pro závažná onemocnění“.

Pohled na tržby a ziskovost firmy sice ukazuje růst, nejde ale o nic šokujícího. Tržby se v roce 2014 dostaly na 20 miliard dolarů, čisté zisky se už dva roky drží na úrovni 5 miliard dolarů. Návratnost investic je na 8,5 %, návratnost vlastního jmění je mnohem výše – dosahuje 21,5 %. Že by zase jedna firma, která si znatelně pomáhá finanční pákou? Ano a ne. Co se týče účetních hodnot, je poměr dluhu k vlastnímu jmění cca 1:1, takže páka je znatelná. Firmy má ale také 27 miliard hotovosti a kapitalizace je více než čtyřikrát vyšší než účetní hodnota vlastního jmění. A to je rozhodující.

Zdroj: FT

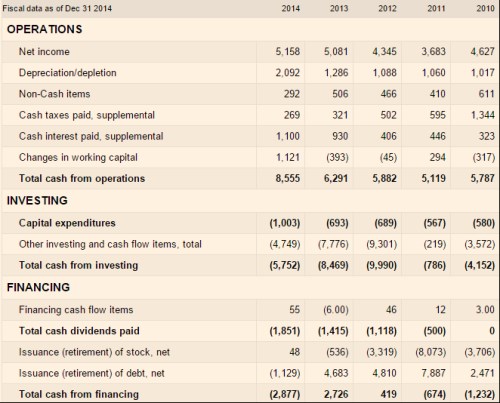

Na tok hotovosti této společnosti je zajímavý pohled, který ale vlastně nepřekvapí. Hotovost z provozní úrovně už čtyři roky silně roste a hravě pokrývá CapEx. Ale pokud započítáme i ostatní investice, je obrázek často úplně jiný. V roce 2014 tak zbylo po investicích asi 2,8 miliardy dolarů, ve dvou předchozích letech byla ale tato bilance hluboko v záporu.

Zdroj: FT

se i přes velkou rozkolísanost CF po investicích snaží vyplácet hezky rostoucí dividendy, odkupy naopak postupně osekala. Až do roku 2014 přitom znatelně zvyšovala své zadlužení, až minulý rok ho mírně snížila. Klíčovou otázkou je z investičního hlediska samozřejmě valuace. S nízkou betou by se zde požadovaná návratnost měla pohybovat kolem 5,3 %. Kapitalizace dosahuje 117 miliard dolarů. Co to implikuje?

Pokud by mělo volné CF na vlastní jmění růst dlouhodobě o 2 %, muselo by nyní začít růst z úrovně 3,8 miliard. Což je dobré srovnat s oním CF po investicích, respektive CapEx (mimo jiné s předpokladem, že dluh je nyní na optimální úrovni). Pokud by se dlouhodobý růst pohyboval na 4 %, stačí CF ve výši 1,45 miliardy dolarů. Pokud bychom dali stranou veškeré úvahy o volném CF (tj. o provozním CF, CapEx, pohybu dluhu, akvizicích atd.) a vzali jako bernou minci dividendu, musela by na ospravedlnění současné kapitalizace růst dlouhodobě o 3,65 % (s předpokladem, že na udržení tohoto tempa přispěje i ona vysoká zásoba hotovosti).

Například William Meyers z OpenIcon se domnívá, že díky nově vyvíjeným lékům by mělo v roce 2016 dojít k prudkému růstu tržeb Amgenu. Nejvíce by k tomu měl přispět Repatha – lék na snižování cholesterolu. Ucelený náhled na valuaci samozřejmě musí jít tímto směrem – posouzení cash flow potenciálu současného a budoucího portfolia. Je dost dobře možné, že investory u tohoto titulu čeká zklamání. I na základě tohoto osekaného pohledu si ale dovolím tvrdit, že tento „případ“ s implikovaným 3,65 % růstem dividend nám tezi o biotechnologické bublině nepotvrzuje. Teze ale zůstává otevřená – začali jsme tím nejslabším kandidátem.