O společnosti Kraft Heinz je ve srovnání s jinými firmami z odvětví slyšet poněkud více. Přispívá k tomu bezesporu to, že jejím největším podílníkem je . Na počátku roku se tak například hodně hovořilo o odchodu pana Buffetta z dozorčí rady firmy. Podívejme se dnes na ní pod drobnohledem a srovnejme jí s , které jsem se věnoval minulý týden.

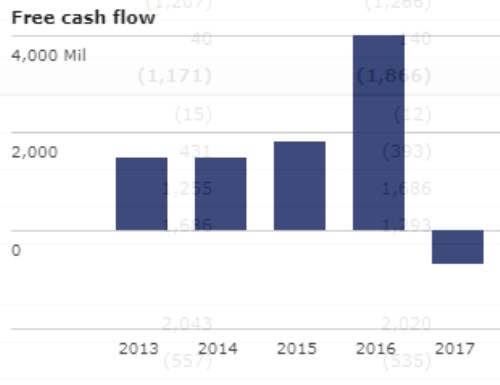

Nejdříve se podívejme na pár čísel a pak na povídku: Akcie KH za posledních 12 měsíců odepisují asi 35 % své hodnoty a jsou tak 50 procentních bodů pod návratností indexu SPX. Tedy nic, co by akcionářům dělalo radost. Pohled na její výsledky má do obrazu stability daleko. Tržby KH během posledních čtyř let rostly průměrně o 7,5 % ročně, čistý zisk, zejména díky krásnému výsledku z roku 2017, dokonce o 46 % ročně. Jenže pohled na to, co skutečně rozhoduje – tedy tok hotovosti, ukazuje dost rozdílný obrázek: Provozní cash flow dostalo v roce 2017 ránu a kleslo na 0,53 miliardy dolarů, volný tok hotovosti (to, co zbylo po investicích) se dokonce propadl do záporu (-0,69 miliardy dolarů). Z výjimečně dobrého roku 2016 se tak firma přesunula záporného roku 2017 – viz následující graf od Morningstar:

Jak je na tom firma s valuací? Dejme tomu, že KH by se dokázal dlouhodobě vrátit k průměru posledních let a na volném toku hotovosti by generoval 2 miliardy dolarů. Současná hodnota takového toku hotovosti mi vychází na zhruba 27 miliard dolarů. Jenže kapitalizace KH nyní dosahuje téměř 73 miliard dolarů, což je cca 2,7krát více. Na ospravedlnění takové kapitalizace by KH musel soustavně vydělávat téměř 5,5 miliardy dolarů ročně – to se mu v nedávné historii ani náznakem nepovedlo a i v roce 2016, kdy značně pomohl jednorázový pracovní kapitál, zůstal hluboko pod touto metou.

KH tak v tomto ohledu vůbec nepřipomíná , kde jsou očekávání trhu nastavena mnohem níže – zhruba na stagnaci na úrovni nastavené během posledních pěti let. Ale pozor. Pokud se podíváme na násobky KH, zjistíme, že například forward P/E dosahuje hodnoty 15,48 a PBV (poměr ceny akcie a její účetní hodnota) dokonce jen 1,08. Zatímco u zjistíme, že forward P/E je na hodnotě 19,4 a PBV dokonce na 3,71! KH tedy při zběžném pohledu budí dojem levnosti, ovšem relativně k tomu, co skutečně generuje, už tomu tak není. A to má akcie za sebou 35 % korekci. Vysvětlí vše zajímavý příběh?

Na počátku letošního roku organické tržby KH klesly o 1,5 % (2,5 % pokles objemů, 1 % růst průměrných cen). Konkurence je tvrdá a podle některých analytiků bude KH muset v boji s ní zvýšit výdaje na posílení svých značek (nyní dosahují asi 2 – 3 % tržeb). K tomu bývají téměř obligátně zmiňovány vyšší investice do výzkumu a vývoje a nových produktů. KH se již několik let snaží zvýšit efektivitu a produktivitu snižováním počtu zaměstnanců a osekáním výrobních kapacit v USA. Pohled na čísla ukazuje, že KH dosahuje 25 % marže na úrovni provozního zisku a návratnost investic ROI ve výši cca 12 %. má provozní marži 16,4 % a ROI na 8 %. má ziskovou marži podobnou, ROI ale na 19 %.

KH tedy minimálně z pohledu ziskové marže exceluje, nicméně je otázkou, jak tento fakt hodnotit investičně. Budoucímu růstu ceny akcie totiž nepomáhá to, co bylo, ale to co bude. A je otázkou jak velký prostor pro další zvyšování efektivity firma má. A velké pochyby o tom, že firma díky němu dokáže zvýšit standard svého volného toku hotovosti téměř třikrát. Konkurence je ostrá, bariéry vstupu nízko, spotřebitel mírně řečeno saturovaný (viz můj včerejší příspěvek). I mistr Buffett se asi někdy utne - i když jeho transakce s KH nebyla jen prostým nákupem obchodovaných akcií, doufal zřejmě v mnohem více. A nám z výše uvedeného plyne minimálně jedno velké poučení – násobky jsou někdy hodně zavádějící.