se před několika dny přidal k dlouhé řadě těch, kteří se chtějí dobrat odpovědi na otázku: Jsou technologie v další bublině? Podívejme se na pár hlavních tezí analytiků banky.

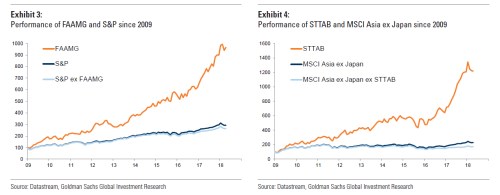

Pohled na první dva grafy ukazuje, proč se vlastně ony diskuse o bublinovatosti stále vedou. V prvním obrázku je vývoj indexu SPX, vývoj cen akcií skupiny FAAMG (Facebook, , , a Google) a vývoj indexu SPX bez FAAMGu. Druhý se stejnou perspektivou dívá na čínský trh a porovnává index MSCI Asia ex Japan se skupinou STTAB (Samsung, Tencent, Taiwan Semiconductor, Alibaba a Baidu) a indexem MSCI bez STTABu:

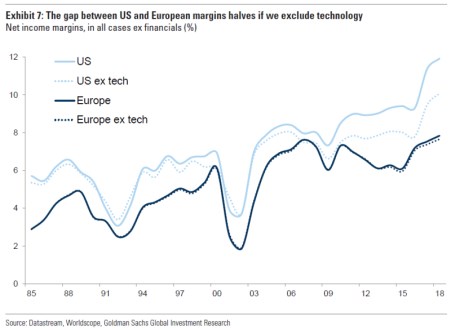

Popularita technologických titulů tedy není omezena jen na americký trh, naopak – asijské technologie si již řadu let užívají ještě lepší jízdy. Otázka je, nakolik tento vývoj stojí na pevné noze fundamentu. Zde Goldman nabízí následující graf, který porovnává čisté ziskové marže v USA a Evropě – u všech obchodovaných společností a po vyloučení technologií. Celkově je zřejmá soustavně nižší ziskovost evropských firem (tomuto tématu jsem se věnoval nedávno). V dnešním kontextu je ale hlavní informací to, že evropské technologie jsou zhruba na stejné ziskovosti, jako celý trh, zatímco ty americké vysoko nad standardem trhu:

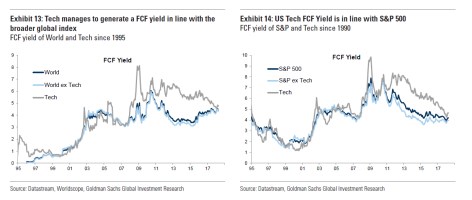

Objem peněz, který daná společnost vydělává akcionářům, ale není dán jen ziskovostí, ale i výší investic (a zisky jsou navíc předmětem řady čistě účetních operací). A zatímco třeba takový proinvestuje asi 6 % tržeb, či asi 24 % tržeb – technologie jsou tedy investičně mnohem náročnější (i když můžeme diskutovat o tom, nakolik je řada těchto investic spíše střelbou „naslepo“). Čímž se dostáváme k následujícím dvěma grafům popisujícím takzvaný výnos volného cash flow (FCF výnos). Na FTAlphaville, z kterého grafy jsou, jej, zdá se, interpretují jako důkaz vysoké schopnosti generovat volný tok hotovosti. Pak se ovšem mýlí – FCF výnos není dán výší FCF, ale tím, jak se cena akcie nastaví relativně k FCF (stejná mechanika, jako u dividendového výnosu). Jde o měřítko valuační, obdobu ziskového výnosu, tedy obráceného PE. Zde je jen místo zisků (E) volný tok hotovosti (FCF). Tedy v principu to, co firmě zbývá pro ty, kteří jí poskytují kapitál (věřitelé a akcionáři – v tomto měřítku tedy trochu hapruje to, že FCF bývá poměřováno jen ke kapitalizaci).

Jak grafy interpretovat? Po krizi roku 2008 se FCF výnos technologií ve světě (první graf) a v USA (druhý graf) držel znatelně nad trhem – rozevřela se tu určitá valuační mezera, kdy technologie byly levnější (jejich FCF výnos byl vyšší). V USA pak trh zdražoval (rostly valuační násobky, klesal FCF výnos) a zdražovaly i technologie, a to dokonce rychleji. Ona valuační mezera se tak uzavírala a nyní na tom jsou s FCF výnosem technologie hodně podobně jako trh (v USA stejně jako ve světě).

FCF výnos je mnohem relevantnějším měřítkem než pouhé PE a při plošném pohledu asi tím nejlepším, co můžeme použít. Podle grafů říká, že investoři si nyní technologií cení podobně, jako celého trhu. Tj. jejich růstový a rizikový výhled vnímají podobně. S ohledem na to, co mi říká pohled na valuaci a současný fundament některých konkrétních technologických gigantů, je to pro mě překvapující. U nich se totiž zdá, že očekávané růsty jsou vysoko nad standardem trhu. Ale technologie jako celek (!) jsou podle všeho trochu jiným příběhem. A podle něj to na nějakou plošnou (!) bublinu nevypadá.