Aktualizováno Kdyby sazby mohly klesnout hluboko do záporu, mohly by podle některých modelů být nyní hluboko pod 10 %. To je taková zajímavost z teorie, praxe je taková, že uvolněnost finančních podmínek je nyní v USA značně rozdílná od Evropy a Japonska a to se také projeví na rychlosti oživení. A na ziskovosti obchodovaných firem.

Co dokážou pravidla

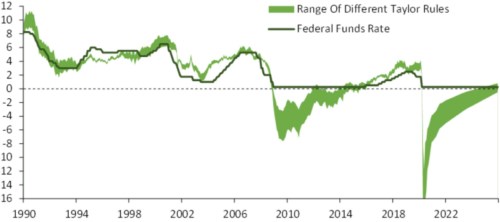

Takzvané Taylorovo pravidlo bývalo někdy zmiňováno jako nástroj, který by mohl vést k zautomatizování monetární politiky. K tomu, že by centrální banky jely na nějakého podobného autopilota zatím nesměřujeme, spíše naopak. O nějakém větším využívání zmíněného pravidla to platí dvojnásob, ale občas se nějaká jeho verze objeví v rámci snahy o posouzení toho, jak moc je monetární politika v danou chvíli uvolněná, či utažená. Roberto Perli dříve pracoval pro Fed, nyní má svou Firmu Cornerstone a ukazuje následující graf se sazbami implikovanými Taylorovým pravidlem. Tedy jeho verzemi založenými na maximální zaměstnanosti a přechodném inflačním cíli ve výši 2,5 % (v logice nově oznámené strategie Fedu):

Zdroj: Cornerstone Macro

Pokud by tedy Fedu šlo již dříve o maximální zaměstnanost a chtěl by eliminovat propady inflace pod cíl tím, že bude cíl na čas přestřelovat (ona 2,5% inflace), klesly by „doporučované“ sazby po krizi roku 2008 na mínus 8 %. V praxi by to znamenalo nutnost jiných stimulačních nástrojů, které by dohnaly to, že sazby skutečné nemohou klesnout výrazně pod nulu. A podle grafu by na vrcholu současných lapálií měly být sazby na mínus šestnácti procentech s tím, že do kladných čísel by se nedostaly ještě dlouhou řadu let. Směrem nahoru doporučení přestřelují realitu také, ale mnohem méně. Můžeme to vnímat jako demonstraci toho, jaké komplikace přináší hranice jménem nula.

Oživení ekonomiky a zisků

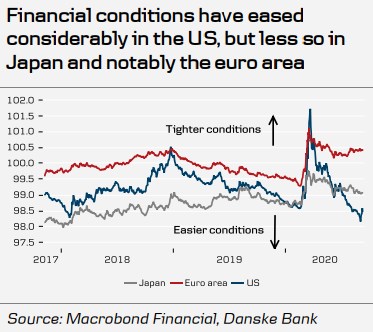

Z následujícího grafu od Danske Bank vidíme, jak se vyvíjí finanční podmínky v USA, eurozóně a Japonsku. Finanční podmínky jsou lepším indikátorem toho, jak moc finance brzdí, či stimulují ekonomiku, než samotné sazby, růst rozvahy centrální banky a podobně. Z tohoto pohledu se v USA letos po počátečním prudkém zhoršení podařilo dosáhnout značného uvolnění. V Evropě a Japonsku zhoršení nebylo takové, ale ve srovnání s předchozími roky jsou tu finanční podmínky stále výrazně utaženější. Dány jsou jednak samotnými sazbami, ale také rizikovými spready, vývojem na akciích a v neposlední řadě měnovým kurzem.

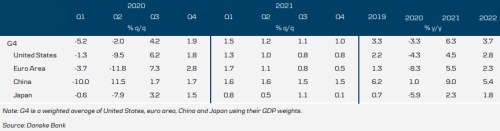

Danske Bank podle následující tabulky čeká, že americká ekonomika dokáže v příštím roce růst podobným tempem, jakým letos klesne, evropská by měla klesnout téměř dvakrát tolik a následně růst jen o jeden procentní bod rychleji než USA (do čehož bude bezesporu probíhat i to, co jsme viděli v předchozím grafu). Čína by podle banky měla letos mírně růst a příští rok by měla upalovat 9 % tempem – pro určitý kontext a snad trochu vybarvenější obrázek mohu nabídnout svou páteční úvahu Dlouhá čínská cesta.

Jak se to rýmuje s očekávanými zisky? Pokud se podíváme na data od pana Yardeniho, tak zjistíme, že zisky na akcii v indexu SPX dosáhly v minulém roce 163 dolarů. Letos by podle ekonoma měly klesnout na 125 dolarů, podle analytického konsenzu na 130 dolarů. Tedy meziroční pokles o nějakých 20 – 24 %, cca pěti, šesti násobek poklesu produktu tak, jak jej predikuje DB. Pro příští rok čeká pan Yardeni zisky na akcii kolem 155 dolarů, analytici dokonce 166 dolarů. Tedy meziroční růst o 24 – 26 %. Opět pěti, šesti násobek. V podstatě nám tedy tato 2021/2020 čísla „technicky“ sedí na to, co na úrovni celé ekonomiky predikuje DB. Pro rok 2022 pan Yardeni i analytická obec počítají asi s 15 – 16 % růstu zisků. Což opět odpovídá zhruba pětinásobku růstu celého produktu, o kterém hovoří DB.