Vypadá to nyní spíše na oživení tvaru V, nebo na něco méně raketového? A jak moc do sebe zapadají hlavní fundamentální čísla související s akciovým trhem? Pokusme se dnes o odpovědi na tyto otázky.

V, , nebo ještě něco jiného?

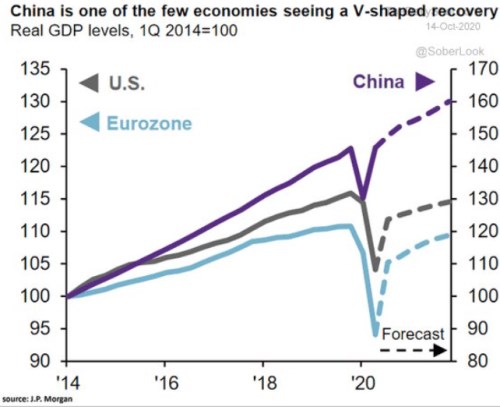

Jak ukazuje následující graf od , „Čína je jednou z mála ekonomik, která prochází oživením ve tvaru V“. Nechme nyní stranou jinak dost relevantní diskusi o tom, (i) jak moc jsou čínská data spolehlivá. A (ii) jak moc současná stimulace a oživení (ne)přispívá k eliminaci nerovnováh, kterými čínské hospodářství trpí. Pokud se zaměříme na eurozónu a Spojené státy, zjistíme, že podle projekcí JPM mají do „V“ poměrně daleko, spíše jde o scénář „Nike“:

Zapadá to do sebe?

Včera jsme tu trochu uvažovali nad tím, co by se stalo s výnosy vládních obligací a dluhy v případě, že by americká ekonomika pozitivně překvapila a nastalo by skutečné „V“. Klíčový je v tomto ohledu poměr „sazby / tempo růstu“. A to samé platí u akcií s tím, že tu na jedné straně nestojí jen bezrizikové sazby, ale celková požadovaná návratnost. Tedy bezrizikové sazby a rizikové prémie. Jak toto nastavení vypadá nyní?

Bezrizikové sazby se nyní drží na 0,7 % (pokud by riziková prémie trhu dosahovala 5,5 %, celková požadovaná návratnost by byla na 6,2 %). Podle dat Yardeni Research nyní dlouhodobý očekávaný růst zisků dosahuje u indexu SPX 11 %. Jak jsem psal včera, historicky se nominální sazby a tempo ekonomického růstu drží trendově u sebe. Výnosy obligací na 0,7 % a očekávaný dlouhodobý růst zisků ve výši 11 % se tak moc nerýmují. Na dosažení druhého čísla bychom totiž potřebovali (i) hodně vysoký růst nominálního produktu (což se ale moc nerýmuje s dlouhodobě nízkými sazbami). A k tomu by navíc bylo třeba, aby (ii) dál rostl podíl zisků na produktu (přesněji řečeno podíl zisků obchodovaných firem).

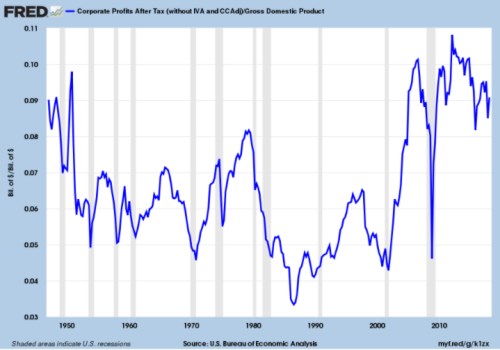

Konkrétně například: I kdyby se inflace pohybovala na 2 % a reálný růst ekonomiky dlouhodobě na 3,5 %, jsme na nominálním růstu HDP ve výši 5,5 %. Tedy na polovině oněch 11 %. Na ně se tedy dostáváme, pokud zisky dosahují stále většího podílu na NHDP (rostou rychleji, než produkt). Což je vedle nesouladu „vysoký růst/nízké sazby“ (viz výše) další možný nesoulad. V minulosti totiž podíl zisků na HDP dlouhodobě trendově rostl (klesal podíl práce) a to zřejmě kvůli dlouhé řadě faktorů – od globalizace až po robotizaci a rostoucí tržní sílu firem (viz další graf). Nyní se tak již tento podíl nachází na historicky dost vysokých úrovních. Bude tomu tak ale dál? A pokud ano, je to ten nejlepší základ dlouhodobě prosperující ekonomiky?