O hedge fondech se dnes již moc nemluví, ve své době byly ale docela probíraným tématem. Jak si vlastně vedou za posledních deset let? Tedy ve srovnání „jablka s jablky, hrušky s hruškami“?

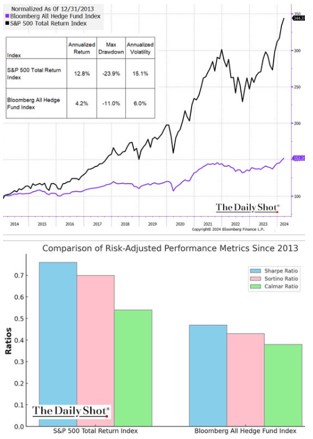

První část následujícího obrázku porovnává desetiletou návratnost amerického akciového trhu s návratností indexu zahrnujícího hedge fondy. Ty jsou, či alespoň bývaly obecně považovány za fondy rizikové, nabízející ale také vysokou návratnost. Pamatuji doby, kdy se o nich docela často hovořilo v médiích, zájem o ně ale postupně značně opadl a graf může napovídat proč. Jejich návratnost je totiž ve srovnání s akciemi hodně slabá a to už dost dlouho:

Zdroj: X

Porovnávání návratnosti dvou různých aktiv ale může lehce být ono srovnávání hrušek s jablky. To, co je odlišuje, je totiž riziko. Například zmíněné hedge fondy mohou mít nižší návratnost, ale pokud by byly také výrazně méně rizikové, než akcie, mohly by být stále atraktivní. V takovém případě by se z nich stal vlastně opak toho, s čím začínaly – vysoké riziko/vysoká návratnost by se přetransformovaly na nízké riziko/nízkou návratnost. Je tomu tak?

Tzv. Sharpeho poměr odečítá od dosažené návratnosti výnosy bezrizikové a zbytek dělí směrodatnou odchylkou návratnosti. Jednodušeji řečeno, počítá dosaženou výnosovou prémii nad bezrizikové výnosy a upravuje jí o riziko. Hedge fondy na tom během posledních deseti let byly v tomto ohledu výrazně hůře než akcie – jejich o riziko upravené výnosy jsou podle grafu níž. Jinak řečeno, k transforamci na atraktivitu založenou na kombinaci nízké riziko/nízká návratnost nedošlo.

Sortinův poměr na rozdíl od výše uvedeného bere namísto celkové volatility v úvahu jen tu její část, které míří dolů. Podobný pohled beroucí do úvahy ztráty dosažené z vrcholu na dno bere do úvahy poslední poměr prezentovaný v grafu. A u všech třech vidíme, že akcie jsou na tom mnohem lépe než hedge fondy.

Nedávno jsem tu psal o tom, že na trhu se objevují různé módní vlny, jednou z těch nedávných bylo tzv. ESG. Ne proto, že by životní prostředí a témata zahrnutá v této zkratce neměly hrát roli v chodu firem a při investování. Ale proto, že se ze samotného ESG mohla alespoň do určité míry státá marketingová nálepka bez většího obsahu. Podobné téma může být někde možná relevantní u umělé inteligence. A třeba něco podobného proběhlo i u hedge fondů. Jejich dřívější atraktivita vedla k boomu „odvětví“ a nálepek „hedge“. A to, co vidíme v dneších grafech, je důsledkem.