Jedním z rysů krize v eurozóně je kontrakce na mezibankovním trhu, který zprostředkovává poskytování úvěrů mezi jednotlivými bankami. Jeho nefunkčnost eliminovala rostoucí aktivita ECB, která bankám poskytuje financování. Důsledky této změny jsou dobře známy: Roste monetární báze ECB a s tím i riziko nadměrné nabídky peněz v eurozóně.

Špatnou situaci na mezibankovním trhu můžeme vnímat jako důkaz krize solvence bank eurozóny. Ve skutečnosti ale ukazuje na krizi platební bilance. Banky v zemích, které mají nadbytek úspor (Německo) již nechtějí poskytovat úvěry bankám v zemích, které mají úspor nedostatek (Španělsko, Itálie, Francie, Řecko, Portugalsko). Německé banky totiž nechtějí nadále poskytovat úvěry zadluženým zemím v recesi.

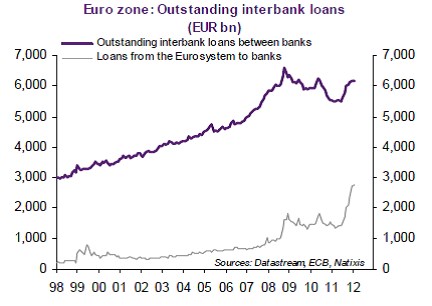

Následující graf ukazuje vývoj objemu úvěrů mezi bankami eurozóny (fialově) a vývoj úvěrů poskytnutých bankám z eurosystému (šedě):

Po pádu Lehman Brothers došlo k poklesu objemu úvěrů na mezibankovním trhu (ten předtím procházel prudkým růstem). Růst naopak začal objem úvěrů od evropských centrálních bank (zjednodušeně od ECB). ECB totiž musela intervenovat na trhu, kde si již banky nechtěly poskytovat další úvěry. Dochází tak k tomu, že centrální banky zemí, které jsou v přebytku, financují centrální banky zemí, kde mají banky financí nedostatek. Protože toto financování prochází přes rozvahu ECB, roste monetární báze eurozóny.

Na to, aby ECB přestala nahrazovat mezibankovní trh a tvořila další peníze, musí být obnovena jak solvence bank na periferii, tak solvence zemí periferie eurozóny. Tyto banky totiž nebudou schopny získat na mezibankovním trhu finance, pokud bude nezaměstnanost a zahraniční dluh jejich zemí nadále růst.

(Zdroj: Natixis)