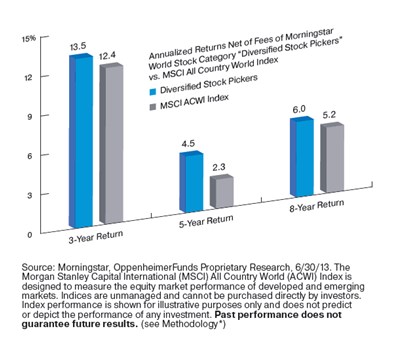

„Skutečně aktivní diverzifikovaní investoři, kteří vybírají jednotlivé akcie“ si vedou lépe než akciové indexy. Alespoň to v jedné ze svých nových analýz tvrdí kolegové z Oppenheimeru. Dotýkají se tak problematiky, která je asi tak podobně stará, jako trhy samotné. Jádrem celého tvrzení je následující obrázek. Modře je v něm tříletá, pětiletá a osmiletá návratnost aktivních investorů (definovaných výše uvedeným), šedě indexu MSCI ACWI. Náskok aktivních je vidět u všech období, všechna se přitom chlubí návratností pozitivní (uvedené zisky jsou po poplatcích):

Základní logika diskuse „aktivní vs. pasivní“ je poměrně jednoduchá: Pokud index posílí např. o 10 %, někdo se od něj strukturou svého portfolia odchýlí a díky tomu vydělá 15 %, někdo jiný musel tuto ziskovou „přidanou hodnotu“ kompenzovat svou „přidanou ztrátou“. Jeho portfolio totiž muselo zrcadlově kopírovat portfolio šťastlivce tak, aby v průměru tato portfolia tvořila trh a tedy i index. Vše je rozprostřeno přes tisíce a miliony subjektů a transakcí, princip ale musí držet. Pokud pak od všech aktivních portfolií odečteme poplatky, musí jejich čistá návratnost být nižší, než návratnost indexu, protože suma jejich návratností je stále jen návratnost indexu mínus poplatky.

Jak se tedy do uvedených grafů podařilo dostat data, která ukazují, že aktivita se vyplatí? Vtip je zřejmě právě v tom, že hovoří o oněch „diverzifikovaných investorech, kteří vybírají jednotlivé akcie“. V analýze jsou stavěni do kontrastu s tím, čemu můžeme říkat parodie na aktivní investování. Tedy fondy, které se sice prezentují jako aktivní, v realitě je ale jejich portfolio v podstatě shodné s indexem a klienti tak platí předražené poplatky za „aktivní“ pasivní management. Druhým protikladem „diverzifikovaných vybírajících“ jsou pak fondy, které akcie vybírají skutečně aktivně, jejich sázky jsou ale koncentrovanější – nejde tedy o tolik diverzifikovaná portfolia. I přes toto rozdělení bychom jistě rádi ještě přesnější definici toho, jak ona vítězná skutečně aktivní strategie má vypadat, v reportu už se ale dočkáme pouze upřesnění typu „odvážný a rozhodný investor“. V souladu s předchozím odstavcem bych pak hlavně graf interpretoval tak, že oněm „diverzifikovaným vybírajícím“ se daří přetáhnout zisky od všech ostatních aktivních.

Je možné, že většinu investorů výzkum toho, jak si vede investiční aktivita ve srovnání s pasivitou, ani nezajímá a rozhodují se intuitivně. Jak pak bylo naznačeno, pokud se někdo na výzkum přece jen podívá, obvykle se dozví, že aktivní přístup nemá smysl. Výše uvedené může být tedy určitou nadějí pro ty, kteří mají sklony k investičnímu aktivismu, zároveň by ale přece jen rádi viděli nějaký důkaz toho, že nebudou peníze házet oknem ven. Za významné pak považuji právě to, že různé hovory o tom, jak někdo pokořil trh, jsou zavádějící. Trh zůstane vždy nepokořen – vždy bude jen indiferentním průměrem. Tím, kde sebereme naše dodatečné zisky (a ztráty), jsou jiní aktivní investoři.

Ve skutečnosti je tak snaha o smysluplné aktivní investování snahou o to, být v té správné skupině aktivních investorů (a nepouštím se nyní do diskuse o tom, že zisky musí být porovnávány relativně k riziku). Klíčová při oné snaze být ve správném týmu je soustavnost. V týmu vítězů vždy někdo bude, otázkou je, zda tam dokáže být soustavně (tedy řekněme v 6, 7 případech z vážených deseti). Je lehké nechat se unést konkrétními příběhy „vítězů“, ale takové příběhy budou vždy, stejně jako budou v aktivní hře vždy nějací vítězové a nějací poražení.

Z uvedeného by na čtenáře mohla dýchnout „aktivní“ skepse, ale to bych nerad. Předně platí, že odsuzování aktivního přístupu se trochu podobá rčení, že na chodníku nemohou ležet žádné peníze, protože kdyby tam ležely, už by je někdo sebral. Jinak řečeno, spoléhání se na to, že všechny příležitosti jsou již sebrány, tyto příležitosti samo o sobě generuje. A naopak. A v neposlední řadě zde přispívám do série Zaostřeno na blue-chips, která je ve svém jádru pobídkou k aktivismu – k pohledu na to, zda trh přece jen něco nepřehlíží. Spíše bychom to asi čekali u menších titulů, ale blue chips mohou naplňovat rčení, že pod svící je největší tma. Což se ukázalo třeba v případě (viz „Nemilá novinka: Nejsou peníze = není dividenda“).

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.