Z pohledu akciového investora nemusí být ekonomický vývoj a růst ani zdaleka tím nejdůležitějším, co by měl sledovat. Alespoň to ukazuje pohled na dlouhodobější vývoj HDP a cen akcií. A nakonec bychom to mohli tvrdit i na základě vývoje posledních let, kdy silnou akciovou rally doprovázelo často jen velmi anemické oživení. Pravda je ale spíše taková, že kombinace této anémie a mnohem většího potenciálu vedla ke stimulaci, která mimo jiné zvedala i ceny akcií. Až do roku 2013 a 2014, kdy se vše začíná obracet. Vztah mezi růstem a vývojem na akciovém trhu tedy nemusí být vždy přímočarý, ale určitě bych ho neřadil na vedlejší kolej.

Podívejme se tedy spolu pokud možno minimalistickým způsobem na to, jak by se měla situace vyvíjet v hlavních světových ekonomikách v roce 2014. Velmi vhodným pomocníkem nám v tomu budou projekce od Danske Bank. Ne proto, že bychom museli vždy s konkrétními čísly souhlasit. DB ale zveřejňuje i to, do jaké míry je růst tažen jednotlivými komponenty poptávky.

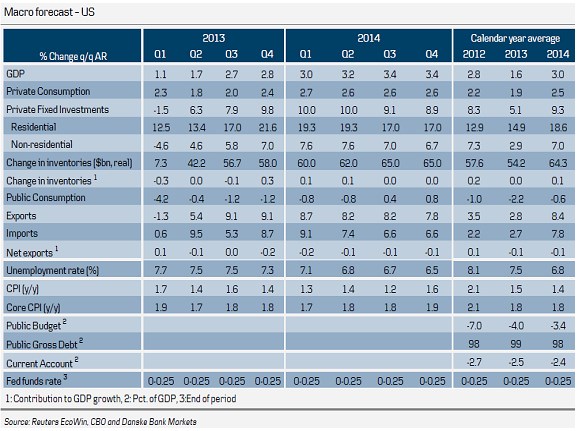

Americká ekonomika by příští rok měla podle DB zrychlit z růst letošních 1,6 % na 3 %. To je ještě umírněný scénář, můžeme narazit na znatelně optimističtější. Patrné je zvýšení tempa růstu spotřeby domácností z 1,9 % na 2,5 % a zejména investic z 5,1 % na 9,3 %. Brzdou růstu zůstane vládní spotřeba, ale zatímco v roce 2013 na ní vláda poměrně razantně šlápla (kvůli rozpočtové nedohodě), letos to bude již jen takové přibrzďování. Ještě mírněji se budou chovat čisté exporty s tím, že prudký růst zaznamenají jak exporty, tak importy.

Nezaměstnanost v USA by se v roce 2014 měla dostat na 6,8 %, tedy blízko hranice 6,5 %, která by měla znamenat větší obrat v politice Fedu. A špatná zpráva pro nekritické milovníky zlata (ale ne zlatníky): Silnější ekonomický růst by sebou neměl nést vyšší inflaci. Ta by měla naopak mírně klesnout na 1,4 % (jádrová by měla být stabilní). Opět klesnou i rozpočtové deficity (dlouhodobý výhled je něco jiného, ale ani zde nemusí být situace kritická).

Vykreslenému obrázku nechybí moc do ideální kombinace „rychlý růst, nízká inflace, fiskální zdrženlivost, monetární relax“. Z této perspektivy je nutno vnímat i současné kroky Fedu – rozumný člověk nebude přece panikařit z toho, že na JIPce někoho odpojili od přístrojů proto, že se jeho stav zlepšil. Ne tak velký optimismus ale sdílím co se týče vývoje na americkém akciovém trhu. Valuace jsou dost vysoko (viz řada předchozích úvah) – ceny tedy jsou na onu ideální kombinaci v podstatě nastaveny, pozitivního překvapení už je těžké dosáhnout, u toho negativního by to mohlo být horší. Upozorňuji ale, že podobný konzervativní názor tu již prezentuji od podzimu a minimálně načasování mám tedy mizerné.

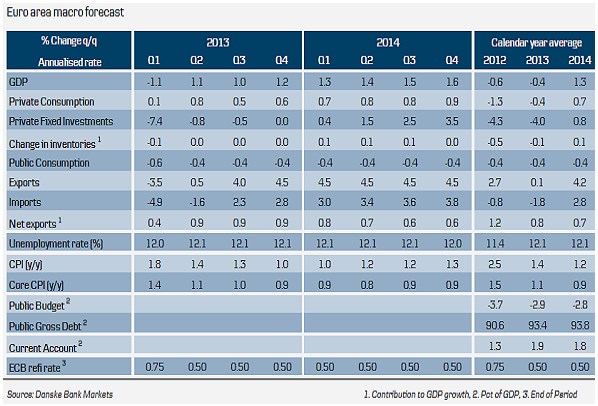

U eurozóny samozřejmě podobná čísla jako v USA čekat nemůžeme, minulé roky nás naučili skromnosti. Otázka je, zda je to skromnost na pravém místě – zda nemohlo být dosaženo mnohem více. Každopádně podle DB se bude růst příští rok pohybovat na 1,3 %, letos se dá čekat pokles kolem 0,4 %. Zlepšení nastane u soukromé spotřeby a investic. Důležitým bodem je vládní spotřeba, která podle těchto čísel zůstane přesně stejnou brzdou jako v předchozích dvou letech: -0,4 % (co ty debaty o kontraproduktivní snaze o snižování dluhů utahováním v útlumu?). Je to brzda odpovídající té v USA, tam ale startuje spotřebitelský a investiční boom.

Řekli bychom tedy, že eurozóna na tomu musí být fiskálně mnohem hůře než Spojené státy, a proto musí i za současné situace také utahovat. Její agregovaný rozpočtový deficit ale v roce 2013 dosáhne 2,9 % (v USA 4 %) a v roce 2014 2,8 % (3,4 % v USA). I hrubý veřejný dluh je vyšší v USA. Pes je tedy zakopán jinde a do značné míry se točí kolem neochoty Německa kompenzovat propad poptávky na periferii (ať už na straně spotřeby vlády, či na straně spotřeby soukromého sektoru/mezd). Samozřejmě, že ale jde o vícerozměrový problém a čtenář se mu může věnovat také v řadě mých předchozích úvah. Pokud se to dá nějak shrnout, porovnání USA a eurozóny ukazuje, že odvážnému štěstí přeje, opak platí o falešných moralistech.

Dodejme ještě, že hypersupermegainflace se nekoná v USA a v eurozóně už vůbec ne. Té naopak hrozí druhá spirála – ta deflační. Spektrum scénářů vývoje v eurozóně je pak určitě širší než tomu je v USA, trhy se ani zde nevyhýbají optimismu (opět soudě podle valuací).

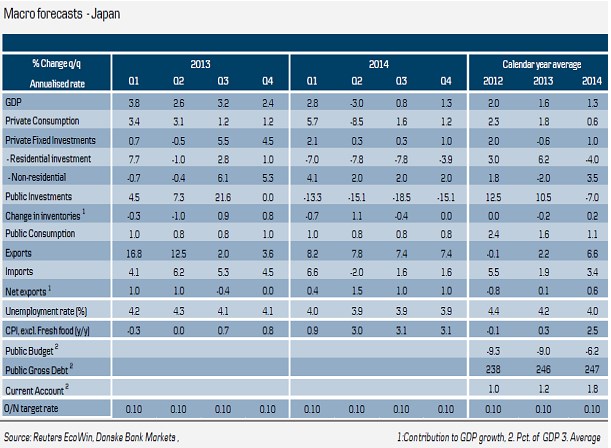

Nejzajímavějším ekonomickým i investičním příběhem roku 2013 pro mne bylo Japonsko. Jeho produkt by příští rok měl podle DB růst o 1,3 %, tempo růstu tedy zpomalí. Příčinou je utažení fiskální politiky vedoucí zejména k prudkému ochlazení spotřeby domácností a propadu veřejných investic. Zatímco na některé členské země eurozóny už investoři kvůli jejich veřejnému dluhu zaútočili, Japonsko s mnohem vyšším dluhem je zatím v klidu. Jednou z hlavních příčin je systém domácí recyklace úspor: Domácnosti spoří a peníze vkládají přes banky do vládních dluhopisů, země jako celek (zatím) nepotřebuje peníze ze zahraniční.

Celý proces můžeme vnímat tak, že veřejnost si řadu produktů a služeb prostě jen kupuje přes vládu. Problém je ale v tom, že se tak neděje jen kolečkem „daně – výdaje“, ale i kolečkem „úspory – výdaje“. A nikdo nechce slyšet, že jeho úspory byly vlastně darem, či daní. Právě proto musí vláda začít řešit fiskální problémy, dosavadní část Abenomie byla tou jednodušší. Nikkei si letos připsal asi 60 %. Jsem zvědav na to, jak bude reagovat na onu těžší část reforem – uvidíme jak budou akcie reagovat na tradiční dilema „krátkodobý/dlouhodobý přínos a náklad“. Ale asi tradičně – investory většinou nezajímá nic za hranici pár měsíců, či čtvrtletí.

Suma sumárum: Pokud se budou černé labutě houfovat na jiné planetě, měla by se globální ekonomika v příštím roce zlepšovat, někde na hranici ideálu, někde na hranici snesitelného (včetně zde nezmíněné Číny). Akciové trhy ale určitě na nic nečekaly a fungovaly plně jako předstihový indikátor.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.