V letech 2010 – 2014 měl kurz dolaru ke koši měn tendenci stagnovat kolem hodnoty 80, pak nastal trendový růst až na úroveň kolem 105, které se držel po roce 2021. A pak přišel letošní rok s korekcí pod stovku. Ale poslední týdny už jdou zase proti tezím o nějakém dlouhodobějším oslabování kurzu americké měny. Která se drží stále vysoko nad úrovněmi běžnými před deseti lety. Dnes pár dolarových příběhů.

Zatímco u akcií u delší dobu v podstatě nemá smysl hovořit o nějakém úpadku americké výjimečnosti, více na ráně byl v tomto ohledu právě dolar. Jak tu poslední dobou trochu rozebírám, vývoj a příběhy na dolaru přitom bývají také spojovány se současnou silnou oblibou zlata a jeho rostoucími cenami. Dolar ale na lokální dno sáhl cca v půlce září, zatímco zlato mělo tendenci dál růst a je nyní na rozdíl od dolaru výš, než před necelými dvěma měsíci.

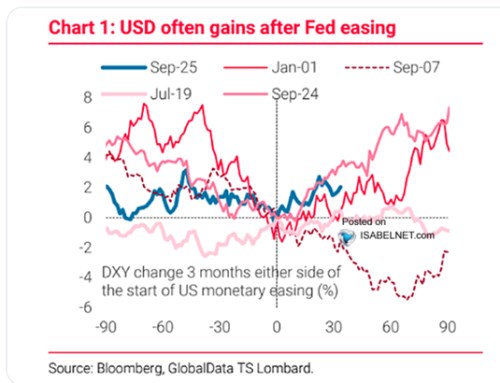

Dnes bych v této souvislosti rád ukázal následující graf s tím, jak se dolar v minulosti choval po prvním zvýšení sazeb americkou centrální bankou. Je otázka, zda letošní zářijové snížení je to „skutečné“ první, ale dejme tomu, že ano. Graf ukazuje, že dolar má po takovém kroku určitou tendenci sílit. Přesněji řečeno, udělal tak ve třech z pěti případů, včetně toho současného. Jednou oslaboval, jednou se potácel kolem cca stejného kurzu.

Zdroj: X

U zmíněného zlata a odhadů jeho „férových“ cen není v podstatě nic, čeho by se dalo smysluplně chytnout. Akcie jsou v tomto smyslu na opačném konci spektra – pokud vycházíme z toho, že investorům záleží na tom, kolik hotovosti jim akcie v budoucnu vynese. Od toho se dá lehce odpíchnout tím, že odhadneme tržby firem, jejich zisky a hotovost generovanou pro akcionáře. Tu pak diskontujeme – převedeme na současnou hodnotu (tím reflektujeme to, že jeden dolar nyní není to samé jako jeden dolar za deset let). Tím vším odhadneme hodnotu akcie, kterou můžeme porovnat s cenou na trhu. A udělat si nějaký byť jen hrubý obrázek, zda je akcie z tohoto fundamentálního pohledu levná, či naopak drahá.

Jak jsou na tom měny? Na jednu stranu by se zdálo, že se podobají spíše zlatu. Je tu samozřejmě řada úvah a teorií hovořících o úrokových diferenciálech, bezpečných útočištích, posunech mezi averzí a náklonností k riziku, dominanci dolaru ve světové ekonomice a finančně obchodním systému a podobně. Ve výsledku je to směs pohledů, které je často problematické nějak na sebe naroubovat. Jenže ve skutečnosti jsou na tom měny podobně jako akcie. Je tu totiž určitá základní teorie, která „jim vládně všem“. Tedy alespoň teoreticky.

Onou teorií je známá parita kupní síly stojící na „zákonu“ jedné ceny. Tento týden jsem tu psal o jiných tržních zákonech, podle kterých se trhy (ne)řídí. A tenhle si můžeme přidat do seznamu - i jeho základ je logický, ale realita se nám podle něj často odmítá řídit. Základem je konkrétně následující: Pokud v jedné zemi stojí třeba balíček sušenek X, v druhé by měl po zohlednění kurzu měny stát stejně. Pokud ne, začne se do druhé země z první vyvážet, nebo naopak. A to tak dlouho, dokud se ceny nesrovnají. PPP použitá pro predikce vývoje směnných kurzů pak v principu pracuje s tím, kde je celkově „levno“ a kde „draho“ a kde by tedy měl kurz jít nahoru a kde dolů. Jak je to v praxi?

Hezky celou situaci v roce 2023 popsal ekonom Scott Sumner ve vztahu ke kurzu japonského jenu. Tedy k měně, která nehraje ve světové ekonomice prim, ale patří hned do dalšího sledu. Pan Sumner mimo jiné psal: „Během posledních 28 let se směnný kurz dolaru k jenu choval velmi podivně. Během tohoto období vzrostl japonský index spotřebitelských cen (CPI) o 4 %. Ne o 4 % ročně, ale celkem o 4 %. Mezitím dolar vůči jenu posílil přibližně o 6 % (nominálně). Pokud bychom tyto dvě skutečnosti spojili a aplikovali teorii parity kupní síly, pak bychom čekali, že cenová hladina v USA klesla přibližně o 2 %. Místo toho vzrostla o 90 %. To znamená, že reálný směnný kurz USA vůči jenu vzrostl zhruba o 92 %. A to je hodně!“

Ekonom k tomu tehdy dodal: „Každý rok očekávám, že se PPP konečně projeví. Ale za posledních 12 měsíců vzrostl americký CPI o 6,2 %, zatímco japonský CPI mírně klesl. Takže dolar oslabil? Ne, vůči jenu vzrostl téměř o 8 %, což představuje reálné zhodnocení téměř 14 %. Tak proč se i přesto nevzdávám své víry v PPP? … Logika PPP je tak silná, že téměř jakoukoli anomálii lze snáze vysvětlit jako jednorázovou věc, než jakoukoli chybu v PPP. Stále tak očekávám, že se inflační rozdíly mezi USA a Japonskem projeví v budoucích pohybech nominálního směnného kurzu“.

Já bych k tomu, co bylo v roce 2023, dodal: Aby PPP, respektive zákon jedné ceny, fungoval, muselo by se mu to umožnit. Nyní přitom asi máme k volnému, cly a necelními nástroji výrazněji nerušenému mezinárodnímu obchodu, znatelně dál, než v roce 2023. Demonstrace toho, jak jasná logika a zdravý rozum nehrají první housle.