Co by dělala ECB, kdyby uvažovala jako americká centrální banka? Intuitivní odpověď na tuto otázku by alespoň podle mne asi zněla, že by byla mnohem agresivnější. Ne všichni jsou ale toho názoru. Tuto otázku si totiž položil i hlavní ekonom banky Natixis Patrick Artus a došel k úplně opačnému závěru. Jeho analýzy mám rád, protože jdou často proti zaběhnutému střednímu proudu a minimálně tak mohou sloužit jako podklady pro ďáblova advokáta. A jsou také plné grafů, které tu často používám na vlastní úvahy. Takže předně panu Artusovi děkuji, ale zároveň se v duchu ptám, zda to tentokrát přece jen s kreativitou nepřehnal.

Artus tvrdí v kostce následující: ECB sleduje inflaci celkovou, ale měla by sledovat inflaci jádrovou. Její vývoj ukazuje, že deflace v eurozóně nehrozí a tudíž je to argument proti většímu uvolnění monetární politiky. K tomu se dá čekat „významná stimulace poptávky v eurozóně v letošním příštím roce“. Ta by měla pramenit z propadu cen ropy, oslabení eura, nízkých sazeb a změn ve fiskální politice, která se přesouvá z utažení do neutrálu. Dá se tak čekat „slušný růst“ ve výši 1,5 %. Navíc se nominální růst prý dostane na nějakých 2,3 %. Což je znatelně výše, než leží sazby, takže splácení dluhů by mělo být jednodušší.

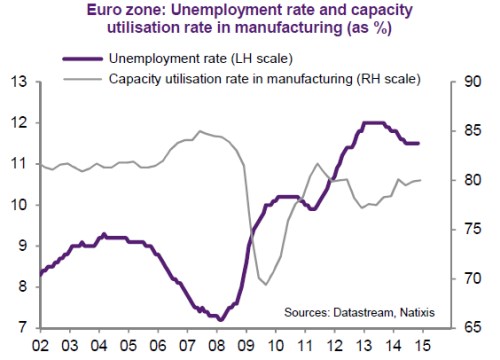

Já tvrdím v kostce následující: I jádrová inflace je hluboko pod cílem ECB, na něj se dostala jen krátce v roce 2011 a od té doby trendově klesá. To, že růst ve výši 1,5 % považujeme za slušný, je také spíše argumentem pro, než proti uvolnění monetární politiky. Nominální růst pak byl v USA vyšší než sazby po dost dlouhou dobu a teprve to umožnilo tolik potřebné oddlužení. A hlavně – toto všechno jsou relativní detaily ve srovnání s tím, jak vypadá nezaměstnanost v eurozóně. Ano, ta už klesla z rekordních 12 % (viz graf). Stále je ale na úrovních, při kterých by Fed nekupoval jen vládní dluhopisy, ale skoro všechno, co by mu přišlo pod ruku.

Jediným pádným argumentem proti QE od ECB je podle mne to, že nebude mít takovou efektivitu, jakou bychom doufali. To ale není argument proti uvolnění, jen proti jeho formě. Už jsem psal o tom, že podle mne by mohly být mnohem lepší skutečně netradiční (ale mimo jiné mnohem spravedlivější) kroky typu „každému 500 eur“ (či u nás každému X Kč). Ale to je dnes finance-fiction.

Celkově je celá diskuse kolem ECB důkazem známého vtipu: Pokud se zeptáme dvou ekonomů na názor, dostane se nám vždy dvou různých odpovědí (a třech, pokud je jedním z ekonomů Keynes). Mě osobně připadají argumenty od Natixis podobné, jako kdyby běžcovi se zlomenou nohou jeho trenér vychvalovat barvu dresu. Tímto směrem se ale dnes už ubírat nechci, konsenzu stejně nikdy dosaženo nebude. Otočil bych namísto toho směrem k investicím. V analýze od Natixis najdeme i aktuální graf týkající se valuace akcií a korporátních dluhopisů v Evropě:

V eurozóně se (na rozdíl od USA) naplňuje moje 2014 věštění, že valuace jsou příliš vysoko. PE kleslo z úrovní kolem 16 až na 13 a nyní si hledá si svou novou fundamentálně – stimulační rovnováhu. V grafu jsem zvýraznil, že ona 13ka byla takovým předkrizovým standardem. Můžeme se bavit o tom, nakolik je dnes tím, či oním směrem relevantní – na jednu stranu tu je monetární stimulace ta má ale na druhou stranu dost dobrý důvod – hrozící japonizaci. Pokud vyloučíme šoky (Grexit a pod.), v tuto chvíli se prudší plošný propad valuací v Evropě asi čekat nedá a jsme v určitém smyslu v podobné situaci jako v USA – hlavní roli by měl hrát růst zisků (tedy vlastně to, jaký reálný dopad bude QE za čas mít).

V druhém grafu jsou rizikové spready spekulativních korporátních dluhopisů, dluhopisů s ratingem BBB a A. Trhy jsou to zajímavé i pro akciové investory, protože se o nich ještě před nedávnem hovořilo jako o žhavých kandidátech na další bublinu, rozbušku krize, důkaz, že se vytváří další bublina a kdoví co ještě. Na spekulativních obligacích došlo v posledních měsících k určité korekci (tj., spready vzrostly, to samé platí o BBB dluhopisech, Áčka směřují dolů). Samozřejmě, že by bylo vhodnější porovnání s mírou defaultů (popř. s tím, kolik se dnes z defaultující obligace vytěží). I z takového jednoduchého obrázku si ale uděláme představu o tom, že trhy sice stále hledají a přenastavují se na pokrizový „normál“. Do očí bijící bublinu ale nějak nevidím.