Investoři se často ptají, jak dlouho ještě může trvat býčí trh na americkém trhu, který má nyní za sebou už šest let. Jedním z hlavních faktorů, který musíme v podobných úvahách zvažovat, je vývoj ziskových marží. Ty totiž stojí za významnou částí celkového růstu cen akcií a nyní se na většině trhu pohybují na 25letých maximech. I přesto se ale domníváme, že růstový trend nemusí být u konce a podle našeho názoru je dokonce malá pravděpodobnost toho, že marže ohrozí očekávaný růst sazeb.

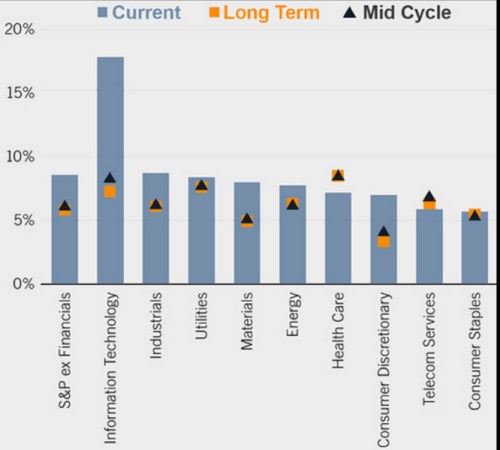

Graf zobrazuje vývoj návratnosti vlastního jmění ROE u společností mimo finanční sektor, ROE všech obchodovaných firem, provozní marže a marže na úrovni čistého zisku. Tyto ukazatele jsou nyní na úrovních, které se nacházejí výše než dlouhodobé průměry a také výše než hodnoty typické pro střední fázi cyklu:

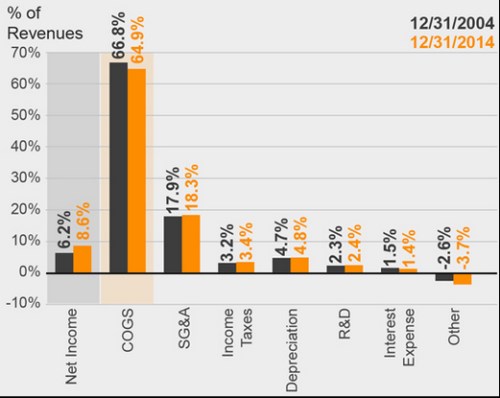

Nejvyšší růst ziskovosti zaznamenaly za posledních 25 let technologie, průmyslové podniky, sektor zboží dlouhodobé spotřeby a telekomunikace. Ale i přesto, že celkově jsou marže vysoko, zůstává prostor pro optimismus. Nalézají se sice o něco výše, než je běžné pro střední fázi cyklu, ale rozdíl není vysoký. Navíc by měly dále působit faktory, které zajistily dosavadní růst ziskovosti. Mezi ty hlavní v posledních deseti letech patřily: Pokles přímých výrobních nákladů, umírněný růst počtu nových pracovních míst, nižší sazby a finanční páka. Nejvýznamnější roli hrály zmíněné přímé náklady. Ty mezi lety 2004–2014 klesly o 2 % a v posledních letech k tomuto vývoji přispěl zejména globální vývoj na trhu s komoditami. Investoři se pak obávají toho, že na korporátní ziskovost dolehne negativně očekávané zvyšování sazeb. Dopad tohoto kroku bude ale pravděpodobně nižší, než se většina domnívá. Úrokové náklady navíc představují pouze malou část celkových nákladů firem.

Růst ziskovosti byl po finanční krizi mnohem silnější u velkých korporací, a to se projevuje na tom, že marže společností v indexu S&P 500 jsou za úrovněmi typickými pro střední část cyklu. Naopak marže menších společností zahrnutých do indexu Russell 2000 leží pod dlouhodobými průměry a pod hodnotami typickými pro střední část cyklu. Jak bylo uvedeno, podle našeho názoru jsou marže u velkých společností udržitelné, ale příležitosti pro další zvyšování ziskovosti najdeme zejména u menších firem. Celkově by pak ziskovost korporátního sektoru mohla dále sloužit jako dobrý základ pro pokračující býčí trh.

Druhý graf porovnává současné marže na úrovni čistého zisku s dlouhodobým průměrem (oranžově) a úrovní typickou pro střední část cyklu (černě). Zdaleka nejvyšší jsou nyní marže v technologickém sektoru, naopak nejnižší u zboží krátkodobé spotřeby. Pod dlouhodobým průměrem se nachází marže pouze u telekomunikací a u zdravotní péče:

Poslední graf porovnává stav z roku 2004 a roku 2014 u čistých ziskových marží a následně u poměru přímých nákladů a tržeb, nákladů na prodej a administrativu a tržeb, daní ze zisků a tržeb, odpisů a tržeb, výdajů na výzkum a vývoj a tržeb, úrokových nákladů a tržeb a ostatních nákladů a tržeb. Ziskové marže vzrostly z 6,2 % na 8,6 % a nejvyšší zásluhu na tom měl poměr přímých nákladů k tržbám. Ten za uvedené období klesl z 66,8 % na 64,9 %. Naopak úrokové náklady v poměru k tržbám klesly pouze mírně, a to z 1,5 % na 1,4 %:

Zdroj: Fidelity