Pokud někdo chce být ohledně čínské ekonomiky optimistou, musí podle mne nevyhnutelně věřit tomu, že v Číně je řada věci nastavena a funguje jinak, než v západních ekonomikách. Zastáncem optimistického pohledu je třeba známý odborník na tuto zemi Steven Roach (viz „Roach: Čínský kolaps trhu je jiný než ty naše“). V Číně jsem nikdy nebyl a nechystám se tam, on tam strávil hodně času, a tudíž beru jeho názory vážně. Poukazuje například na to, že investice jsou sice hodně vysoko, kapitálová zásoba na hlavu ale naopak nízko a vysoké investice tudíž dávají smysl. Na to se dá ale namítnout, že rychlost, s jakou v této oblasti Čína dohání západní standardy, má své optimum. Pokud je překročeno, kumulují se investice a dluhy špatné (kapitálová zásoba se zvyšuje jen na oko). Nakonec tu tak opět stojí názor proti názoru. Dnes bych ten svůj rád rozvinul detailním poukázáním na to, že je něco podivného na čínských růstech.

Růst akciového trhu

Trhákem posledních dnů a týdnů je vývoj na čínském akciovém trhu a sám jsem se mu zde několikrát věnoval. Podle mne ukazuje, že ekonomické, finanční a behaviorální zákony nakonec platí v Číně stejně, jako u nás: Co jde prudce nahoru bez toho, aby se zlepšil fundament, jde zase prudce dolů. A zákon číslo dvě: Pokud se to vládě nelíbí, jde pokles zastavit, či dokonce zvrátit. Ovšem jen na čas.

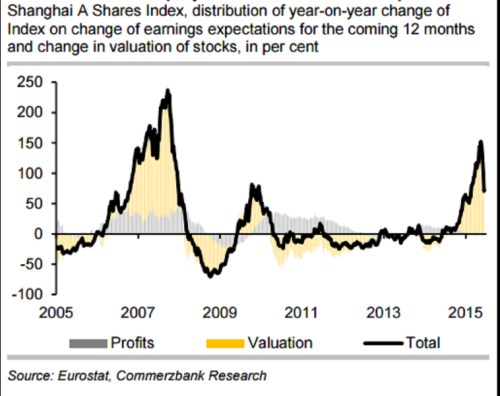

V prvním grafu je rozdělení návratnosti čínského trhu (Šanghaj akcie typu A) podle toho, zda jí generují zisky, či růst valuací (žlutě). Před časem jsem zde ukazoval podobný graf týkající se německého trhu a z něj bylo patrné, že u nás na divokém západě valuace obvykle vedou celkový pohyb trhu, zisky se po čase přidávají na jejich stranu – ať co se týče poklesu, či růstu trhu. Pokud se valuace vydají nahoru a zisky je nenásledují, je to známka, že něco nefunguje a zvyšuje se pravděpodobnost obratu. Jinak řečeno, pokud nejdou zisky za valuacemi, vydají se po čase valuace zpět za zisky. Je to skoro až další zákon a vývoj na DAXu v posledních týdnech a měsících ho plně potvrzuje.

I v čínské verzi vidíme, že cyklický vývoj odpovídá uvedenému mustru: Pokles roku 2007 vedly valuace, zisky se po čase přidaly. To samé, ale obráceným směrem nastalo v roce 2009 a i při následném poklesu v roce 2010. Rok 2014 ale přináší velkou změnu – valuace rostou velmi prudce, ale zisky stagnují, či mírně klesají. A nakonec přichází nevyhnutelné – když nejde hora (zisky) k Mohamedovi (valuacím), musí to jít naopak.

Prudký růst čínského trhu by samozřejmě nebyl problémem, pokud by stál na pevných nohách rostoucí ziskovosti korporátního sektoru. Jak je ale z tohoto otázku názorně vidět, tak se ani náhodou nedělo. A hodně nám to podle mého názoru napovídá i o dalším vývoji: Dokud nezačnou růst zisky, k udržitelnému obratu nedojde (a vláda se může snažit jak chce). Doufejme, že tomu tak bude, protože jinak to je jen základ dalších problémů.

Růst celé ekonomiky

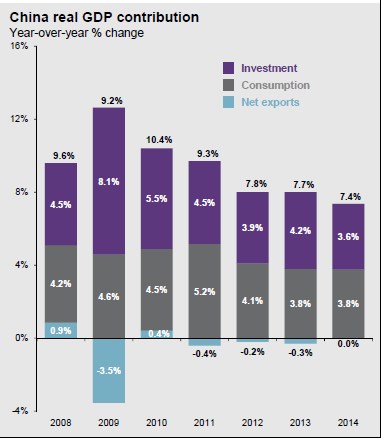

Čína je považována za exportní velmoc, pokud ale tuto ekonomiku soudíme z perspektivy růstu, klíčové jsou investice a spotřeba. Nový ekonomický model, na který se Čína snaží najet, by měl přenášet tíhu generování růstu ještě více na spotřebu a následující graf jednoduše popisuje, jak se to zatím (ne)daří:

Zdroj: JPMorgan

V roce 2008 zajistil růst spotřeby asi 4,2 procentního bodu z celkového tempa růstu ve výši 9,6 %. Nejvyššího příspěvku k růstu dosáhla spotřeba v roce 2011, ale poté nastal poměrně znatelný pokles. Co se týče růstu, posun směrem ke spotřebě se tedy zatím nekoná. Jak je to s podíly na HDP? Známý čínský medvěd Michael Pettis (který také v Číně tráví hodně času) tuto problematiku a hledání nové rovnováhy obecně shrnuje jednoduše:

Pokud se má podíl spotřeby na produktu v následujících deseti letech zvednout alespoň na minimální úroveň běžnou ve vyspělejších zemích, musí spotřeba růst alespoň o 3 – 4 procentní body rychleji, než celkový produkt. Jinak se podíl spotřeby na produktu dostatečně nezvýší a o žádné „nové rovnováze“ nemá smysl hovořit. V minulosti se přitom růst spotřeby domácností pohyboval kolem 7 – 8 %. Pokud by tomu tak bylo nadále, musel by produkt v zájmu zmíněného „rebalancování“ růst jen asi 4 % tempem! Pokud by měl produkt dlouhodobě dosahovat růstového cíle na 7 %, musela by zase spotřeba růst asi o 10 – 11 % ročně. Což je mírně řečeno výzva. Mimo jiné i s ohledem na to, že pozitivní dopad bublin na realitách a poté na akciích už se zřejmě vyčerpal a nyní se projevuje druhá strana této mince (i když efekt bohatství je v Číně určitě relativně malý).

K výše uvedeným úvahám by šla samozřejmě přidat nějaká na téma samotné spolehlivosti čínských oficiálních čísel. Ale tu už nechám na někom jiném. Je podle mne dobré, že názory na vývoj v čínské ekonomice nejsou ani zdaleka vychýleny jedním směrem. Možná má pan Roach (a spol.) pravdu a snad se povede vše vyladit. Já jsem zatím i s ohledem na výše uvedené ne úplně nepřesvědčen.