Samotná nálada investorů aktuálně vyznívá pro brzké ozdravení akciových trhů, neboť často zmiňované obavy o ekonomický růst jsou přehnané. Analýza přílivu a odlivu nových prostředků do/z fondů, stejně jako výběr tříd aktiv, každopádně ukazuje, že se v tomto čase málokdo chystá navýšit svoje navážení akcií v portfoliu. Bez znatelného nárůstu prostředků v akciových nebo smíšených fondech mohou své expozice vůči rizikovým aktivům navyšovat pouze Hedge fondy. V návaznosti na to by měl být odraz akciových trhů spíše pozvolný.

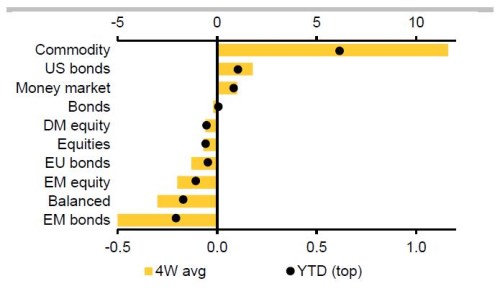

Pokud budeme vycházet z předpokladu, že jsou v cenách zahrnuté obavy o ekonomický růst přehnané, neměli bychom sázet na rychlý a trvalý odraz akciových indexů. Důvody se dají hledat hlavně v přístupu investorů, kteří nejsou v rozpoložení navyšovat své expozice v akciových nástrojích. Od začátku roku byly z akciových, high-yield a fondů investujících do korporátních dluhopisů s investičním ratingem, emerging markets a smíšených fondů kontinuálně vybírány prostředky (viz obrázek). Fondy peněžního trhu, dluhopisové a fondy investující do zlata sice zaznamenaly příliv nového kapitálu, celkově ale investoři své peníze spíše stahovali.

Akciové a multi-asset fondy čelí

od začátku roku vlně odkupů

(Tok fondů podle tříd aktiv)

Zdroj: Commerzbank

Ani stávající rozpoložení firem zabývajících se kolektivním investováním nenahrává masivnímu navýšení akciových pozic:

- Fondy a investoři se zakomponovanými mechanismy pro ochranu kapitálu by měli vyčerpat podíl rozpočtu na riziková aktiva v prvních třech týdnech roku. Z těchto důvodů nemůžou investovat do rizikových aktiv. U variant fondů, které stanovují rozpočet na jednotlivé rizikové třídy aktiv kvartálně, můžeme očekávat růst akciové složky začátkem druhého čtvrtletí.

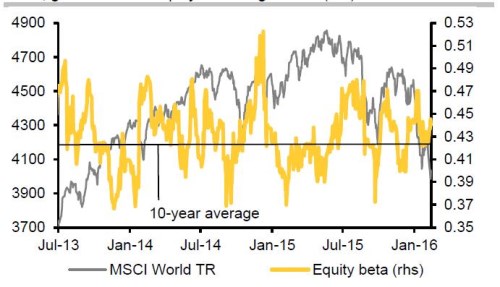

- Fondy bez ochrany investovaného majetku vypadají stále nadprůměrně navážené v akciích. Korelace vývoje výkonnosti fondů a akciových trhů poukazuje na to, že se jejich angažovanost vůči akciím pohybuje na úrovni dlouhodobého průměru (viz obrázek). Důvod ale můžeme hledat i v odlivu kapitálu, který snižuje objem spravovaných aktiv. Optimalizace akciových pozic se z tohoto důvodu v dohlednu asi nedají očekávat. Mnohem více můžeme v případě uvolnění napětí na trzích očekávat, že portfolio manažeři své pozice ještě sníží.

Angažovanost fondů v akciových pozicích je stále vyšší

než dlouhodobý průměr

Poznámka: MSCI World - Index Total Return (levá osa) a 20denní Equity beta multi-asset, Globální a americké akciové a hedgeové fondy (pravá osa)

Zdroj:

- Státní fondy zemí vyvážejících ropu musí celkově redukovat svá portfolia, protože mají povinnost podílet se na financování deficitů státního rozpočtu svých zemí. Jelikož je expozice těchto fondů vůči akciím vysoká, může se taktéž jednat o faktor, který může trhy tížit.

- Jelikož banky už na svou knihu do rizikových aktiv neinvestují, odpadá i tento potenciální kupec.

Bez přísunu nového kapitálu budou fondy plnit úlohu velkých nakupujících na akciových trzích stěži. Pouze hedge fondy, které silně redukovaly akciové pozice, můžou začít otevírat kontrariánské sázky. Každopádně ve většině případů jednají spíše jako Momentum-investoři, z toho titulu budou asi sotva brát dynamiku obratu na svá bedra.