Na trzích se někdy objeví mechanismus, který funguje na principu „čím hůře, tím lépe“. Typickým příkladem může být vazba mezi trhem práce a cenami akcií v době boomu. Lepší situace na trhu práce totiž v takových dobách zvyšuje pravděpodobnost zvedání sazeb a zároveň tlačí na růst mezd a tudíž pokles marží obchodovaných firem. Trhy se tak v takové době spíše radují z horších zpráv z trhu práce, než z těch optimistických. Nyní se možná rozjede poměrně unikátní verze tohoto „čím hůře, tím lépe“ mechanismu a to u nás v Evropě.

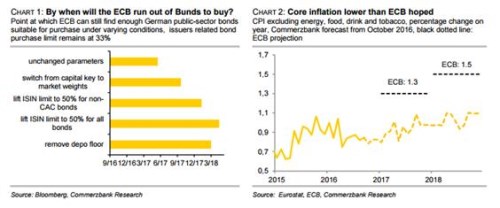

Síla ekonomického oživení v Evropě není ani zdaleka taková, jak by si většina přála. ECB na to již nějaký čas reaguje nákupem aktiv na finančních trzích. Efektivita tohoto programu QE je diskutabilní, ale v podstatě platí, že je lepší, než nic. To ale podle řady ekonomů nebude dostatečné, aby se inflace začala zvedat směrem k cíli a dokonce ani směrem k vlastním projekcím ECB. Druhý z následujících dvou grafů ukazuje tyto projekce černou přerušovanou čarou, žlutě je vyznačen očekávaný vývoj jádrové inflace od :

Podle výše uvedeného bude mít tedy ECB značnou motivaci k tomu, aby v QE pokračovala (i přes nedávné signály, které trhy interpretovaly jako náznaky ukončování QE). Narážet bude na inflační jestřáby, kterých je zejména v Evropě i přes dlouhodobé dezinflační tlaky stále dost. A vedle těchto konzervativních opeřenců tu bude i faktický nedostatek dluhopisů, které by mohla ECB nakupovat. provedla odhad toho, kdy „dojdou“ německé Bundy a různé scénáře jsou shrnuty v grafu prvním. Dojít by k tomu mělo v polovině příštího roku, nejdéle na počátku roku 2018.

Pokud se tedy (opět) ukáže, že očekávání ECB jsou příliš optimistická, banka by měla pokračovat ve svých stimulačních snahách. Její současný kurz ale bude omezen tím, že začnou docházet vládní dluhopisy. Jaké jsou alternativy? Je jich překvapivě poměrně dost, omezeni jsme pouze tím, co je pro nás přijatelné. Podle mne je zejména v Evropě namístě uvažovat o vrtulnících s penězi a to v jejich „nefiskální“ formě – tedy ve formě, kdy peníze dostanou přímo lidé. Zrovna tak je mi ale jasné, že tento nástroj je stále jen o fi-fi, tedy finance fiction (i přesto, že by pravděpodobně byl mnohem efektivnější a spravedlivější než QE, o záporných sazbách nemluvě).

Pokud se budeme držet v rámci QE, ECB by musela nakupovat jiná aktiva. Do hry by pak mohly vstoupit i americké vládní dluhopisy a v neposlední řadě evropské akcie a to pravděpodobně formou nákupů ETF. Čímž se dostávám ke zmíněnému mechanismu „čím hůře, tím lépe“: Čím horší by byla ekonomická situace v Evropě, tím více by rostla pravděpodobnost nákupů akcií ze strany ECB.

V USA bych tomuto scénáři fandil více, protože přenosové mechanismy mezi trhy a zbytkem ekonomiky tam jsou silnější. V Evropě by ECB spíše nafoukla ceny a valuace akcií. Tedy bez toho, aby došlo k výraznému zlepšení ekonomické situace a ziskovosti korporátního sektoru (jejíž zlepšení by pak valuace opět snížilo a eliminovalo riziko bubliny). Trhy ale obvykle hledí jen pár týdnů, či měsíců dopředu. Na akciové QE by se tak mohly těšit více a více a špatné ekonomické zprávy by vítaly stále vřeleji. Doufejme, že i v tomto případě hovoříme o fi-fi.