Vláda Donalda Trumpa se vydala cestou fiskální expanze a reforem, které investory v minulých měsících do určité míry překvapily a také potěšily. Někteří ekonomové ale považují změny za krok špatným směrem, a to jak co se týče rozsahu, tak načasování. Jak na stránkách investiční společnosti Fulcrum AM poukazuje její šéf a známý investor Gavyn Davies, vývoj v USA se značně liší od situace v jiných vyspělých zemích. Ekonom Lawrence Summers správně podotýká, že vede k „nejrychlejšímu tempu růstu poměru dluhu k HDP na vrcholu cyklu zaznamenanému během mírového období“. A Huw Pill z zase hovoří o velkém fiskálním oddělení vyspělých ekonomik, čímž naráží na dříve používaný termín monetární oddělení vystihující velké rozdíly v monetární politice USA a eurozóny. Jak tuto novou situaci hodnotit?

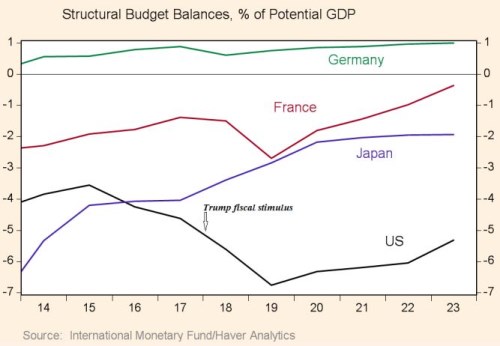

Konkrétní historický a očekávaný vývoj strukturálních bilancí USA a vybraných zemí porovnává následující graf (v poměru k potenciálnímu produktu):

Spojené státy tedy budou v následujících státech dosahovat rozpočtového deficitu ve výši 5 – 6 % HDP, zatímco rozpočet eurozóny jako celku bude zhruba na nule. Je navíc nepravděpodobné, že další americký prezident a Kongres dobrovolně sníží deficity v USA, pokud je k tomu nepřinutí fiskální krize. Ta je ale v dohledné době nepravděpodobná. Zdá se tedy, že na globální trhy bude mířit více amerických vládních obligací a méně obligací z Evropy. Na první pohled by se tedy zdálo, že výnosy těch prvních by měly růst tak, aby byly dost atraktivní pro příliv kapitálu do Spojených států a financování jejich deficitů.

Davies ovšem poukazuje na to, že podobné rozdíly mezi výší deficitů a přebytků mezi USA a Evropou již vznikly i v minulosti. Příkladem může být počátek osmdesátých let či přelom tisíciletí. Nejde tedy o úplně novou situaci, liší se jen tempo, kterým se mezera nyní rozevírá. Podle standardních ekonomických modelů by produkt a inflace měly nyní v USA růst rychleji než v eurozóně a dalo by se očekávat zhoršování amerických obchodních deficitů. Relativní sazby by tedy v USA stoupaly nahoru s tím, jak stejným směrem míří Taylorovo pravidlo tažené vývojem inflace a nezaměstnanosti.

Podle modelů by mělo nastat i zplošťování výnosové křivky za předpokladu, že Fed nezmění svůj dlouhodobý inflační cíl a ten zůstává důvěryhodný. Monetární utahování by pak časem eliminovalo dopad fiskální stimulace na zvýšenou ekonomickou aktivitu, a to zejména v případě, že se ekonomika posune k hranici plné zaměstnanosti. Davies poukazuje na to, že přesně takový vývoj již v USA probíhá včetně růstu relativních sazeb. Dosavadní vývoj na dluhopisových trzích tedy není žádným překvapením a jde cestou standardně používaných modelů. Jak je tomu s měnovými trhy, na které se podle Daviese upírá značná pozornost?

„Zde je odpověď mnohem těžší. Mundell-Fleming-Dornbuschův model naznačuje, že dlouhodobý rovnovážný kurz dolaru by měl v důsledku fiskálního šoku klesat z důvodu zhoršení obchodních deficitů a poklesu čistých zahraničních aktiv držených americkými subjekty. K tomu by mohly růst rizikové prémie. V krátkém období by ale vyšší americké sazby mohly vyvolat posílení dolaru, po kterém by americká měna obrátila směrem dolů a mířila by k onomu dlouhodobému rovnovážnému kurzu,“ píše Davies. V daný okamžik bude tedy konkrétní vývoj záležet na tom, který faktor dominuje. Od schválení fiskálního šoku je zatím kurz dolaru relativně stabilní. Což naznačuje, že se faktory zatím vyrovnávají.

Davies nakonec poukazuje na jeden významný, ale dosud nezmíněný faktor: Trumpova fiskální stimulace může mít pozitivní dopad na nabídkovou stranu ekonomiky, a to by posunulo popsané dopady pozitivním směrem. „Já jsem této možnosti otevřený, nicméně většina ekonomů středního proudu je ohledně pozitivních dopadů snížení daní na nabídkovou stranu ekonomiky skeptická,“ píše investor.

Zdroj: Fulcrum AM