Výraz normalizace je u nás asi nejvíce skloňován ve spojitosti s obdobím po roce 1968. A i zde vidíme, že jde o výraz nadmíru relativní. Co jedni nazývali normalizací, bylo pro druhé návratem do nenormálna, či ještě větším posunem do jeho hloubi. V jiných zemích nemá za sebou tento výraz tak bohatou historii, používá se často ve vztahu k ekonomickému vývoji a zejména monetární politice. Příkladem by mohly být třeba ve své době poměrně frekventované úvahy o Novém normálu ze strany společnosti Pimco. A s tím, jak se schyluje k obratu v americké monetární politice, se téma normalizace může opět vrátit. Dnes o ní a projekcích týkajících se rozvahy Fedu.

To, co je normální, bývá často hodnoceno relativně k tomu, na co jsme zvyklí. Jenže to, že jsme si na něco zvykli, ještě neznamená, že je to normální. Pokud se pak pustíme do nějakých hlubších úvah, může nám začít tento koncept splývat s konceptem „přirozený“. Což nám ale k nějaké rychlé a univerzální definici, či dokonce „hodnotě“, se kterou by se každý hned ztotožnil, také moc nepomůže (viz i závěr).

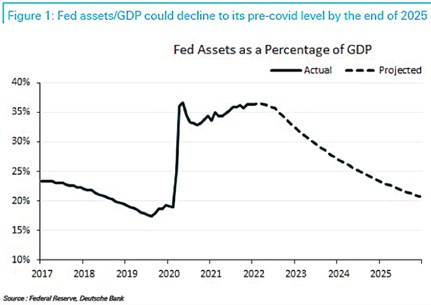

Následující graf ukazuje to, čemu bychom mohli říkat očekávaná normalizace rozvahy americké centrální banky. Krátký výlet do historie: S finanční krizí roku 2008 začali centrální bankéři o překot uvažovat nad tím, jak zabránit kolapsu finančního systému a prudkému ochlazení ekonomiky. V prostředí, kdy již takto nešly použít sazby, protože se pohybovaly na svém (tehdy vnímaném) minimu. Jako nevyřčený kompromis mezi tím, co je možné a zároveň ještě přijatelné, bylo zvoleno kvantitativní uvolňování QE, tedy nákup aktiv centrální bankou.

Tyto nákupy aktiv orientované zejména na vládní obligace zvyšovaly rozvahu Fedu a měly fungovat tak, že sníží i dlouhodobější sazby – výnosy dlouhodobějších finančních instrumentů, které jsou více provázány s reálnou ekonomikou než sazby krátkodobé. Trochu paradoxem je, že úspěch QE se dá posuzovat ne tím, jak moc sazby klesly, ale jak moc vzrostly. Protože právě jejich růst odrážel to, že se skutečně zlepšila očekávání dalšího ekonomického vývoje. Ale dejme nyní stranou paradoxy QE a podívejme se na následující graf. V něm je vývoj rozvahy Fedu relativně k produktu a to od roku 2017 spolu s projekcemi pro následující roky:

Zdroj: Twitter

V současné době se hodně probírá, jak rychle a razantně by měl probíhat takzvaný tapering. Tedy snižování a následné ukončení nákupu aktiv americkou centrální bankou. Ukončení nákupů by implikovalo cca stabilní rozvahu Fedu, klesala by jen o cenné papíry, jimž končí doba splatnosti. Zhruba od poloviny roku 2022 ale v grafu rozvaha začíná znatelně klesat. Nevím, z čeho Deutsche vychází, ale taková rychlost poklesu by spíše implikovala i prodeje aktiv, tedy QT – kvantitativní utahování (quantitative tightening). Sklon křivky je přitom mimochodem podobný jako v roce 2018.

Pokud bychom tedy brali za bernou minci rok 2019, rozvaha Fedu by se normalizovala někdy v roce 2026. Pokud bychom brali za bernou minci výši rozvah před finanční krizí, trvalo by to znatelně déle. Jak jsem se ale rozepisoval v úvodu, každý si z historie může jako měřítko vybrat, co chce. Na QE/QT to sice není tak vidět, ale ošemetnost tohoto historického přístupu je dobře patrná na sazbách.

Mohli bychom poukazovat na to, že nějaký historický standard jejich výše je takový či makový. Relevantnějším měřítkem „normálnosti“ jsou ale spíše odhady aktuální výše neutrálních sazeb. Můžeme je nazývat i sazbami přirozenými. I když zde zase narážíme na to, že jejich odhady se mohou dost lišit. Což je v souladu s tím, co jsem obecněji psal v druhém odstavci – přirozenost se někdy hledá těžko. Jejímu nalezení je přitom možná největší překážkou právě hledání.

A mimochodem, co by bylo známkou úspěchu v případě QT? Zrcadlově k úspěšnému QE by to měl být ne růst, ale pokles výnosů vládních obligací tak, jak by se zhoršil ekonomický výhled. V takovém případě by investoři více kupovali obligace právě kvůli tomuto zhoršení a jejich poptávka by více než vyvážila zvýšenou nabídku (centrální bankou). Celkově tedy zrcadlo k úspěšnému QE, jehož cílem by v současném kontextu bylo samozřejmě ochlazení inflačních tlaků.