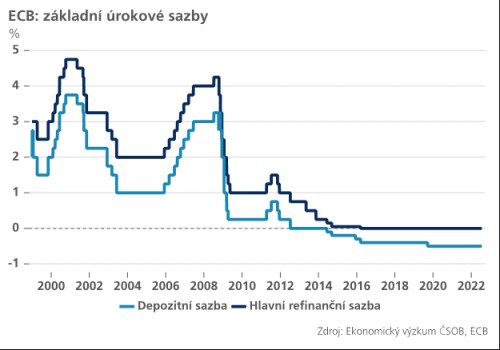

Zatímco celá Evropa s napětím očekává, v jakém objemu obnoví Rusko dodávky prostřednictvím plynovodu Nord Stream 1, Evropská centrální banka dnes poprvé po více než dekádě zvedne úrokové sazby. Spekulace z Frankfurtu přitom naznačují, že ECB zvažuje relativně agresivní start normalizace sazeb v podobě jejich růstu o 50 bps, čímž by se depozitní sazba dostala poprvé od roku 2014 ze záporných hodnot.

Proti takto prudkému zvýšení sazeb nicméně hovoří dosavadní komunikace ECB, jež trhy vcelku jednoznačně připravovala na jejich růst o 25 bps. ECB navíc historicky trhy nerada překvapovala a je možné, že hlasy plédující za vyšší růst úrokových sazeb jsou spíše zbožným přáním minoritního jestřábího křídla v rámci Rady guvernérů. Na druhou stranu, při pohledu na inflační vývoj v eurozóně je centrální banka viditelně za křivkou a rychlejší normalizace úrokových sazeb by – navzdory přetrvávajícím nejistotám – dávala smysl.

Ať již dnes dojde ke zvýšení sazeb o 25 bps, nebo 50 bps, z pohledu finančních trhů bude podstatnější, jaká bude podoba nového anti-fragmentačního nástroje (neoficiální název zní Transmission Protection Mechanism). Má se jednat o další program nákupu státních dluhopisů, jehož cílem je umožnit normalizaci úrokových sazeb, aniž by došlo k destabilizaci dluhopisových trhů. Není žádným tajemstvím, že ECB jde především o jižní křídlo eurozóny a zvláště pak Itálii, kterou zrovna v těchto dnech otřásá vážná politická krize, jež znovu prudce zvýšila rizikovou prémii vládních bondů.

V případě nového anti-fragmentačního QE budou pro trhy zásadní jeho parametry. Lze čekat relativně mírnou kondicionalitu a vágně definované podmínky spuštění. Z hlediska velikosti, případně délky trvání dává smysl, aby byl program nákupu aktiv neomezen, tedy představoval co možná nejsilnější závazek ECB ve vztahu k zastropování kreditních spreadů. Pokud totiž bude závazek pro trhy dostatečně kredibilní, ECB by teoreticky tento nástroj nikdy nemusela v praxi využít, podobně jako v případě programu OMT, který doprovázel Draghiho „whatever it takes“ v roce 2012. V opačném případě by před ECB vyvstala celá řada nových problémů, které by zkomplikovaly cestu ven z kleští inflace/fragmentace.

*** TRHY ***

Koruna

Koruna včera zakončila obchodování těsně nad hranicí 24,50 EUR/CZK, když zcela ignorovala červnová tuzemská data k cenám výrobců. Ty přitom přinesly další zvýšení meziroční dynamiky cen jak v zemědělství (42,5 %) tak v průmyslu (28,5 %). Zvláště vývoj v zemědělství dává tušit, že drahé potraviny budou dále živit silné cenové tlaky v české ekonomice, což v kombinaci se stále dražšími energiemi dle našeho názoru povede k růstu meziroční inflace nad 20 %.

Dnes ráno budou korunový trh zajímat komentáře dvou členů bankovních rady. Zatímco dle Marka Mory by měla ČNB pokračovat v cyklu zvyšování sazeb, neboť jen razantní reakce měnové politiky může zkrotit vysokou inflaci, nová viceguvernérka Eva Zamrazilová by na srpnovém zasedání preferovala stabilitu sazeb, nebo jejich velice mírné zvýšení. To, že Eva Zamrazilová a priori nevylučuje další růst sazeb (“pokud pro něj budou tvrdé argumenty”) a deklaruje, že se bude rozhodovat na základě vyhodnocení nové prognózy, je pro trhy dobrá zpráva, která ukazuje na jistou míru kontinuity nové bankovní rady.

Eurodolar

Eurodolar včera na konci seance oslabil, což lze přičíst pokračující politické krizi v Itálii. Tři velké strany zastoupené v parlamentu totiž deklarovali, že vládu Maria Draghiho při vyslovení důvěry nepodpoří. Bývalý respektovaný šéf ECB údajně tedy oznámí demisi sám dnes dopoledne, což pro euro není dobrá zpráva. Tím spíše, že odpoledne má ECB oznámit zvýšení sazeb, které bude doplněno o nový anti-fragmentační nástroj, který má za cíle udržet homodegnnost trhů dluhopisů v eurozóně (čti nízko italské rizikové prémie). Pro eurodolar bude tedy klíčové tedy nejen jestli sazby půjdou nahoru o 25, či 50 bazických bodů (trh je v tom rozpolcen), ale také nakolik bude tento nový nástroj kredibilní (více viz úvodník).