Sazby Fedu již nějakou dobu prudce rostou, ale na nákladu dluhového financování firem se to (ještě) neprojevilo. Naopak, nachází se na historických minimech. Dnes o tom, co by to mohlo znamenat. A pár souvisejících příběhů.

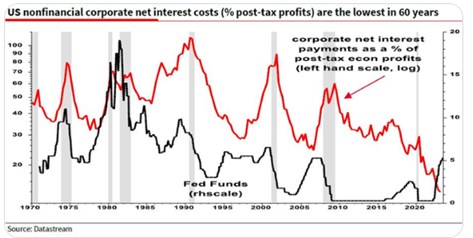

Jako na zavolanou přináší Albert Edwards ze SocGen následující graf, který ukazuje vývoj sazeb americké centrální banky a hlavně čisté úrokové amerických obchodovaných společností (mimo finanční sektor). Proč jako na zavolanou? Tento týden jsem tu totiž porovnával dlouhodobější vývoj ziskových marží amerických společností na úrovni provozního zisku a zisku čistého. S tím, že:

Čisté marže trendově rostou a podle konsenzuálních předpovědí by se měly po letošní korekci příští rok opět zvednout. A držet tak předchozí rostoucí trend. U marží provozních je vývoj trendově opačný, zejména po finanční krizi tu docházelo k poklesu. A následující graf do této skládanky hezky zapadá. Ukazuje totiž, jak čisté úrokové výdaje firem po roce 2008 znatelně klesají. A hlavně – nyní dosahují historických minim:

Z grafu je zřejmé, že čisté úrokové výdaje mají tendenci se zpožděním kopírovat sazby Fedu. Pan Edwards asi zřejmě poukazuje na to, že sazby Fedu se znatelně zvedly. Ale ony výdaje jsou stále na minimech. Pokud by tak držely rýmy historie, zvednou se i ony, což by tlačilo čistou ziskovost dolů.

Takže zmíněný konsenzem očekávaný růst marží by musel být tažen výrazným zvednutím marží provozních. Umělá inteligence a další technologie zvedající produktivitu .... Jen pro nějakou demonstraci měřítek: Podle grafu nyní úrokové výdaje odpovídají svou velikostí asi 12 % čistých zisků, hrubý standard několika let před finanční krizí byl přitom na cca 30 %. Teoretický návrat na něj by tak sám o sobě snížil čisté zisky asi o čtvrtinu.

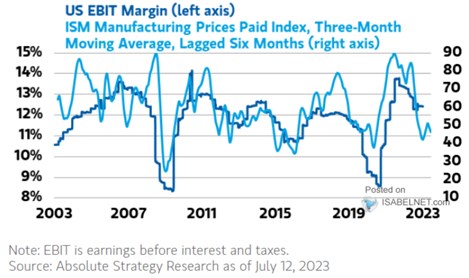

2 . Marže a inflace: Graf s provozními maržemi tu ještě zopakuji v následující souvislosti: Párkrát jsem tu poukazoval na to, že firemní sektor v USA (ale neplatí to jenom o něm) inflační tlaky svými maržemi netlumí, ale přidává k nim. Dokumentoval jsem to mimo jiné právě vývojem čistých marží, ale ty nejsou ovlivněny pouze provozní ziskovostí, ale i oněmi úrokovými náklady (a daněmi). Potvrzuje tedy pohled na provozní ziskovost tezi firem zvyšujících inflační tlaky? Ano:

Zdroj: Twitter

Po propadu provozních marží na počátku roku 2020 došlo k jejich prudkému růstu a nyní se nacházejí na podobných úrovních, jako před finanční krizí. Pokud by přitom pokračoval předchozí jasně klesající trend, či jen stagnace, byly by výrazně níže. Mimochodem graf je rovnává s ISM a toto srovnání implikuje další cyklický pokles marží (který ale v konsenzu čekajícím brzký obrat zisků nahoru odražen nebude). Tím vším pak nechci říkat, že zisky budou mnohem horší, než se čeká. Spíše jen poukazuji na dimenze toho, co se v kontextu souvisejícího vývoje čeká.