Zatímco v USA se poměr kapitalizace akciového trhu k velikosti ekonomiky dlouhodobě znatelně zvyšuje, ve zbytku světa to platí mnohem méně. Včera jsem přitom v rámci pohledu na „růst Wall Street relativně k Main Street“ psal, že tento poměr se může zvyšovat čistě na základě jednoduchých ekonomických mechanismů. Zatím jsme se ale nepodívali detailněji na jednu významnou proměnnou, která může hrát roli jak ve zlomech trendu v USA, tak v porovnání se zbytkem světa.

1 . Rozdíl mezi USA a světem a zlom ve Spojených státech v osmdesátých letech: Dnešní první graf ukazuje, jak se mění poměr kapitalizace akciového trhu k HDP v USA a mimo ně. Rozdíl je znatelný, třeba na konci osmdesátých let v obou případech dosahoval asi 30 %, na počátku letošního roku to bylo u USA téměř 190 %, ve zbytku světa asi 60 %. Včera jsem přitom psal, že pokud ekonomika roste nominálně kolem 5 % a požadovaná/realizovaná návratnost u akcií je třeba 10 %, poměr kapitalizace k HDP se bude ročně „organicky“ zvyšovat a nejde o žádný exces. Proč tedy takový rozdíl v uvedeném grafu?

Zdroj: X

Ve zbytku světa může být rozdílná dlouhodobá návratnost trhu (požadovaná a realizovaná), rozdílné může být i tempo nominálního růstu. I kdyby se ale tyto faktory navzájem eliminovaly, stále je tu jedna proměnná, která může vysvětlovat onen rozdíl. Ale třeba i to, proč v USA došlo ke znatelnému zlomu někdy na konci osmdesátých let.

2 . Mechanika růstu kapitalizace a produktu: Vezměme si jednoduchý příklad: Celý produkt v ekonomice dosahuje 10 dolarů, polovina z toho jsou zisky jedné jediné firmy a polovina mzdy. Firma tedy nyní ročně vydělá 5 dolarů a ty vyplatí akcionářům. Ekonomika nominálně roste o 5 % ročně a 5 % dosahují i výnosy dlouhodobých vládních dluhopisů. Riziková prémie akcií je také 5 % a jejich požadovaná návratnost dosahuje tedy 10 % (5 % výnosy bezrizikové plus prémie).

Máme tu tedy firmu, jejíž akcie se obchodují na akciovém trhu a u které se očekává dividenda začínající za rok na 5 dolarech a pak rostoucí o 5 % ročně. S onou požadovanou návratností na 10 % je nyní hodnota této akcie 100 dolarů - dá se spočítat jednoduše jako 5 dolarů dělených rozdílem mezi požadovanou návratností a očekávaným růstem dividend. Tedy 10 % mínus 5 %.

Za rok bude hodnota této akcie rovna 5,25 dolarů děleno (10 % mínus 5 %), což je 105 dolarů. Cena akcie tak posílí o 5 % a trh tedy v tomto případě poroste stejným tempem, jako celá ekonomika. Poměr kapitalizace trhu k produktu v tomto případě neporoste, bude stabilně dosahovat dvaceti (100/5, pak 105/5,25 atd.). Akcie ale budou generovat 10 % návratnost, protože k posilování ceny akcie přibude každý rok dividenda. První rok tak akcionář získá 5 dolarů dividendy a cena akcie posílí o 5 % ze 100 dolarů na 105 dolarů. Druhý rok akcionář získá dividendu 5,25 dolarů a cena akcie se zvedne z 105 dolarů na 110,2 dolarů. A tak dále.

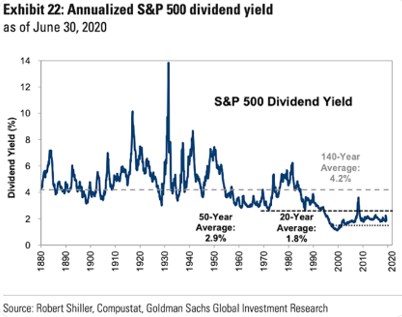

Docházíme tak k intuitivnímu závěru, který říká, že větší podíl na návratnosti generují dividendy a čím menší růst cen akcií, o to méně poroste poměr kapitalizace k HDP. Teoreticky může i klesat a opět nejde o nic, co by samo o sobě ukazovalo na předraženost, či naopak levnost trhu. A podívejme se ještě na následující graf, který ukazuje vývoj dividendových výnosů v USA. Zmíněná osmdesátá léta sebou nesou nájezd na období výrazně nižších dividendových výnosů:

Zdroj: X