Hodnoty akcií by měly odrážet očekávání toho, co se v budoucnu s obchodovanými firmami stane. Očekávání týkající se jejich ziskovosti a schopnosti generovat tok hotovosti pro akcionáře. V tomto smyslu si ceny akcií z budoucnosti nepůjčují, ale odráží jí. Přesněji řečeno, odrážejí naší představu o ní. Dnes se podíváme na jednu analýzu, respektive graf, který ale u akcií hovoří o onom o půjčování si z budoucnosti.

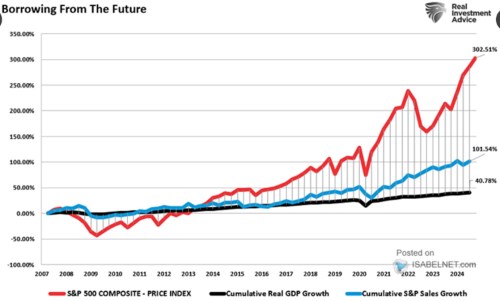

Někdy tu ukazuji zajímavé grafy, s jejichž popiskem a komentářem ale moc nesouzním. Následující je tím případem. Ukazuje dlouhodobý vývoj akciového trhu, k tomu kumulativní růst produktu a tržeb obchodovaných firem. Nadpis grafu pak hovoří o onom „půjčování si z budoucnosti“. Předpokládám, že tím referuje na mezeru mezi tím, jak moc roste akciový trh na straně jedné a tržby a produkt na straně druhé. Je ale tato mezera skutečně nějakou půjčkou z budoucnosti – rostou akcie více, než by odpovídalo tomu, jaký je fundament?

Zdroj: X

Ohledně produktu bychom v první řadě měli použít produkt nominální a ne reálný. A ani potom nejde o srovnání, které dává moc smysl. Je to jen jinak řečeno to, že moc velký smysl nemá sledování vývoje poměru kapitalizace trhu k nominálnímu produktu. Tento poměr by totiž měl „přirozeně“ růst a to z jednoduchého důvodu: Ekonomika může trendově nominálně růst kolem 4 % (2 % inflace a 2 % reálný růst). Požadovaná a dlouhodobě realizovaná návratnost u akciového trhu může být na cca dvojnásobku (4 % bezrizikové sazby, cca 5 % riziková prémie trhu). Pokud by tedy dividendové výnosy nepokrývaly cca polovinu této návratnosti, bude trh růst rychleji než ekonomika a nejde o žádný exces.

Poměr hodnoty společnosti EV/S k tržbám je občas používán, ale smysl má spíš v případě jednotlivých firem. V případě, že (ještě) negenerují zisky a pozitivní cash flow na provozní úrovni, či po investicích. Pokud tak například chceme rychle odhadnout hrubou hodnotu firmy s tržbami 1 mil. dolarů a víme, že porovnatelné společnosti mají hodnotu na dvojnásobku tržeb, můžeme odvodit, že tato společnost má hodnotu 2 milionu dolarů. Kvalita takového odhadu přitom samozřejmě odpovídá míře zjednodušení. Která mimo jiné počítá s tím, že tato společnost a porovnatelné firmy mají podobné ziskové a cash flow marže.

U trhu jako celku je zbytečné EV/S používat, protože většina firem je ziskových. A hodnotu firem a akcií tak můžeme vztahovat k ukazatelům, které jí určují příměji, než tržby. Můžeme tedy pro valuaci, či přesněji řečeno nacenění použít zisky, či ještě lépe volné cash flow FCF. Ohledně grafu pak můžeme říci, že pokud by ziskové marže obchodovaných firem trendově rostly, poroste hodnota akcií rychleji než tržby firem a opět nejde o žádný exces. Jak je tomu ve skutečnosti?

Podle dat Yardeni Research nyní dosahují ziskové marže firem v indexu S&P 500 asi 12,5 %. Před deseti lety to bylo asi 10 %, na konci devadesátých let cca 8 %, v polovině devadesátých let asi 6 %. Ke znatelnému trendovému zvyšování marží tedy skutečně dochází. Včera jsem tu pak po čase ukazoval, jak vypadají valuace trhu na základě FCF - stále přetrvává stav, kdy jsou v historickém porovnání výrazně níže, než PE. Zdá se tedy, že se zvyšuje „kvalita“ zisků – roste podíl FCF k ziskům. Což by znamenalo, že FCF marže (poměr FCF k tržbám) rostou ještě více, než ziskové marže. Rostoucí poměr hodnot společností a akcií ku tržbám tak může do značné míry odrážet tento jev a o žádné půjčování si z budoucnosti nejde.

K tomu všemu každý bod červené křivky odráží současnou hodnotu toho, co by se mělo dít časově po něm – odráží očekávání a ne minulost, či současnost (je odráží jen nepřímo přes to, jak ovlivňují očekávání budoucnosti). A akcie si mohou, obrazně řečeno, z budoucnosti „půjčovat“ – ceny mohou být příliš vysoko s ohledem na to, jaký je „realistický“ očekávaný vývoj. Máme na to výraz „bublina“.

Z tohoto pohledu si akcie třeba v devadesátých letech „půjčily“ na sedm let, protože trvalo až do roku 2007, kdy bylo dosaženo předchozích „bublinových“ maxim z roku 2000. A dosáhly jich to jen díky tomu, že si obratem půjčily na dalších pět let. I koncept bublin v sobě má ale určitý logický rozpor. Je totiž otázka, zda má smysl hovořit o bublinách, když je jde určit jen ex post.