Rostoucí ceny akcií a dluhopisy pod tlakem, tak by se dal charakterizovat květen na světových trzích. Rozdíl mezi výkonností dluhopisů a akcií je hlavním tématem pro americké penzijní fondy, které se v pátek chystají na vyvážení svých portfolií. Otázkou je, zda je možné páteční volatility využít a proč fondy vlastně rebalancují?

Na americkém akciovém trhu panovala v květnu dobrá nálada. Známý akciový index S&P 500 vzrostl o více než šest procent a technologický Nasdaq přidal přes deset procent. Akciím pomohlo zejména uklidnění geopolitické situace a odložení platnosti cel ze strany prezidenta Donalda Trumpa.

Paradoxně ale může akciím solidní květnová výkonnost během pátečního obchodování ublížit. Z komentáře investiční banky totiž vyplynulo, že by měly penzijní fondy v rámci měsíčního rebalancování prodat akcie za 20 miliard dolarů. Podle dat banky patří čistá hodnota květnové rebalance mezi ty vyšší.

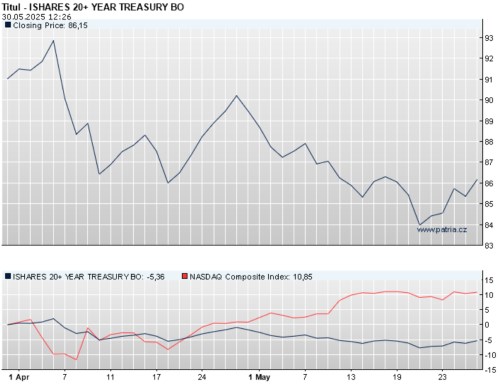

Důvodem ke změně složení portfolií penzijních fondů jsou rostoucí dluhopisové výnosy, které tlačí cenu dluhových cenných papírů dolů. Pro ilustraci ETF iShares 20+ Year Treasury Bond (TLT) sledující americké dluhopisy se splatností nad dvacet let, pokleslo během května o 3,7 procenta. Výraznější ztrátu zaznamenalo agresivnější ETF s tickerem „GOVZ“ zaměřené na dluhopisy se splatností delší než 25 let, které odepsalo téměř šest procent.

Penzijní fondy mají často stanovený cílový poměr mezi podílem akcií a ostatními složkami portfolia, kam patří právě dluhopisy. Pokud se tento poměr vychýlí, je nutné portfolio rebalancovat – v nynějším případě prodat rostoucí akcie a nakoupit levnější dluhopisy. To může pro některé investory představovat zajímavou příležitost k návratu do amerických akcií za příznivější ceny.

V podstatě se jedná o strategii vycházející z klasických modelů, jako je například známé portfolio 60/40, které tvoří z šedesáti procent akcie a zbytek dluhopisy. Mezi další známé přístupy patří Ivy League portfolio inspirované investiční strategií univerzit Harvard a Yale nebo All Weather Portfolio, za kterým stojí investor Ray Dalio.

Růst výnosů a pokles ceny se v květnu dotkl zejména cenných papírů USA a Japonska. Hlavním negativním faktorem je vysoké zadlužení veřejného sektoru, kterému politická situace v obou zemích určitě nepomáhá. „V USA schválili nový daňový zákon, který povede k menším daňovým příjmům, v Japonsku před volbami volají po snížení spotřební daně,“ napsal v tržním komentáři analytik Patria Finance Tomáš Vlk.

Výnos desetiletých amerických dluhopisů je momentálně 4,4 procenta. V případě dvacetiletých a třicetiletých se pohybuje nad hranicí 4,9 procenta. Japonské desetileté dluhopisy se obchodují s výnosem téměř 1,5 procenta, dvacetileté s výnosem 2,4 procenta a v případě třicetiletých dluhopisů se výnos drží těsně pod třemi procenty.

Financování dluhu je v obou zemích nákladnější než v minulosti. „Inflační očekávání společně s inflační prémií zůstávají zvýšené,“ dodává Vlk s tím, že centrální banky momentálně nemají prostor vládám pomoci snížením sazeb.

Podle Breta Kenwella ze společnosti eToro nejsou investoři na podobnou volatilitu u dluhopisů zvyklí. „V prostředí penzijních fondů se podobná volatilita snadno projeví miliardovými rozdíly,“ řekl analytik a upozornil, že podobná rebalancování mohou mít na trhy krátkodobě výrazný dopad.

Zdroj: CNBC, Patria