V rámci pokračujících diskusí o tom, zda se americké akcie dostaly do fáze bubliny, se podíváme na názory ředitelky Ark Invest Cathie Woodové, Raye Dalia, zakladatele investiční společnosti Bridgewater Associates a Billa Gatese. Robert Kaplan k tomu sdílí svůj pohled na nastavení sazeb centrální banky a připomíná typický vývoj akciového trhu během roku a jeho posledních měsíců.

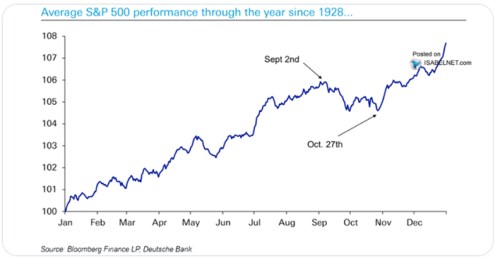

Rally konce roku: následujícím grafem připomíná typický vývoj amerického akciového trhu během roku. Potvrzuje, že slabým měsícem bývá květem, na předchozí maxima se trh dostává během června, červenec pak přináší silnou rally. Dalším slabým měsícem bývá září a až konec října a listopad přináší návrat na předchozí vrchol. S blížícím se koncem roku pak růst nabírá na tempu:

Bublina ano: Spoluzakladatel Bill Gates na CNBC hovořil o tom, že umělá inteligence je „tou největší technologickou věcí jeho života“. Na otázku, zda se na AI vytvořila bublina, pak odpověděl, že je nutné nejdříve definovat, co tento termín znamená. Pokud bychom například současný vývoj srovnávali s holandskou tulipánovou bublinou, nejde o srovnání relevantní, „tam nejsme.“ Něco jiného byla internetová bublina, kdy docházelo ke skutečnému technologickému pokroku, ale zároveň také proběhla řada špatných investic. K něčemu takovému podle Gatese určitě dojde i nyní.

Hodnota, kterou AI přinese, je podle Gatese velmi vysoká, je proto také těžké ji nějak odhadovat. Následně se hovořilo o tom, že datová centra mohou ovlivňovat náklady na elektrickou energii v určitých oblastech, a proto je nutné i s ohledem na tento efekt plánovat jejich umístění. Podle Gatese bude mít AI také znatelný dopad na trh práce. K politické situaci v USA pak řekl, že u vlády je nejlepší, jsou-li její kroky predikovatelné. A nyní jsou „pravidla hry dost nejasná“.

O známkách bubliny hovořil na CNBC Ray Dalio, zakladatel Bridgewater Associates. On sám podle svých slov používá řadu indikátorů, nejen vývoj cen a valuací, ale například i to, jaká je struktura vlastnictví akcií. Celkově se tedy zdá, že tu bublina do určité míry je. K tomu ovšem dodal, že bubliny praskají třeba kvůli zvedání sazeb, ale k němu nyní zřejmě docházet nebude. Velká část ekonomiky totiž slábne. Souběžně tedy bude dál sílit bublina, ale Fed bude sazby snižovat, takže tento proces neukončí.

Dalio popisoval, že v podobných obdobích vznikají nové společnosti, do kterých jsou vloženy stovky milionů dolarů, ale jejich valuace se zvedají na miliardy. Investoři tak mají pocit, že jsou miliardáři, ale fakticky tomu tak být nemusí. Rizika pak vidí i na straně životnosti nově budovaných datových center a s ohledem na to, jak rychle přichází nové a výkonnější procesory.

Bublina ne: V bublinu na umělé inteligenci ale podle svých slov nevěří ředitelka Ark Invest Cathie Woodová. Ta pro CNBC uvedla, že největší potenciál má umělá inteligence v oblasti zdravotní péče a autonomního řízení, velkou metou je také humanoidní robot. Pokud se ve svém pohledu nemýlíme, pak valuace nejsou přehnané,“ uvedla na otázku týkající se úvah o tom, že valuace přece jen předběhly míru inovací. „Neříkám, že nepřijdou korekce, samozřejmě přijdou,“ dodala investorka, přesto však věří v to, že v delším období se akcie ukážou jako dobrá investice.

Na straně firemního sektoru podle expertky bude trvat, než se přizpůsobí novým technologiím a umělé inteligenci. Bude totiž třeba restrukturalizace a změn tak, aby firmy dokázaly s novými technologiemi pracovat a využívat jejich potenciál. Už nyní ale Woodová hovoří o tom, že AI „zvýšila její produktivitu, a to zejména v oblasti akciového výzkumu.“

Ekonomika podle investorky přejde ze stavu klesající sazeb do rostoucích, „ale z dobrého důvodu.“ Tedy proto, že díky AI bude růst produktivita, a tudíž celková ekonomická aktivita, která bude táhnout sazby nahoru. Politika současné americké vlády pak podle ní mimo jiné přináší masivní změny v daňovém systému, včetně některých úprav odpisů, které korporátnímu sektoru pomohou s investicemi, a tudíž s inovacemi. Přišla také deregulace a projevovat by se měl i její pozitivní vliv.

Sazbové dilema: Bývalý člen vedení americké centrální banky a nyní člen vedení na Bloombergu Robert Kaplan řekl, že najímaní nových zaměstnanců je v útlumu. Nezaměstnanost neroste hlavně proto, že nabídka práce je na tom podobně. Fed se přitom dostává se svými sazbami „blízko sazbám neutrálním“, které ekonom vidí u 3,5 %. Reálné neutrální sazby se přitom podle jeho odhadu pohybují kolem 0,75 %. Kdyby tedy inflace byla u 2 %, nominální neutrální sazby by se nacházely pod 3 %. Ovšem inflace stále leží znatelně nad 3 % a proto se Kaplanův odhad nominálních sazeb pohybuje mezi 3,5 – 3,75 %.

Pokud by se sazby skutečné nacházely blízko neutrálních, znamenalo by to, že již nepůsobí moc restriktivně a Fed se blíží k bodu, kdy sazby skutečné ekonomiku nebrzdí (a ani nestimulují). V současné situaci to podle Kaplana znamená, že Fed musí pečlivě vážit situaci na trhu práce. Tedy to, zda se natolik zhoršuje, aby bylo rozumné držet sazby blízko těch neutrálních v době, kdy se inflace stále pohybuje znatelně nad cílem.

Fed podle ekonoma neztratil důvěru veřejnosti i přesto, že finance se nad cílem drží již několik let. Dezinflačně by měly mimo jiné působit nové technologie a jejich vliv na produktivitu. Cla pak „krátkodobě zabrzdila hospodářský růst, řada firem se spokojí s nižšími maržemi, bude se ale snažit zvýšit prodejní ceny ve chvíli, kdy to bude možné.“