Na finanční krizi reagovala americká centrální banka začátkem roku 2009 velmi nekonvenční monetární politikou kvantitativního uvolňování. Od ledna roku 2009 do prosince 2013 narostla rozvaha Federálního rezervního systému o 3,5 bilionu USD, a to zejména v důsledku programu odkupu aktiv od finančních institucí (Long-Scale Asset Purchase). Cílem kvantitativního uvolňování, kterého se dosud uskutečnila prozatím 4 kola, je zvýšení likvidity na trhu zápůjčních fondů a snižování úrokových sazeb za účelem stimulace ekonomiky.

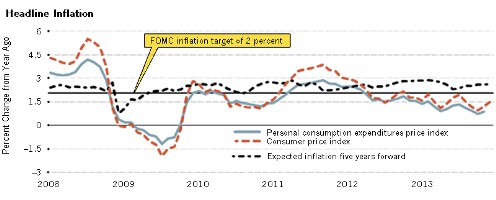

V předkrizových letech každé zvýšení nabídky peněz (v USA měřeno měnovým agregátem M0) o 1 procento způsobilo růst inflace o 0,54 procent. V období od prosince roku 2008 do prosince 2013 vzrostl měnový agregát M0 celkem o 40,29 procent, průměrný roční růst dosahoval 8,06 procenta. Podle výše uvedené logiky by tedy roční inflace v USA v uvedených letech měla činit 4,35 procent. Toho se obávala jak odborná veřejnost, tak média, jejich obavy však musely být naopak brzy namířeny k blížící se hrozbě deflace.

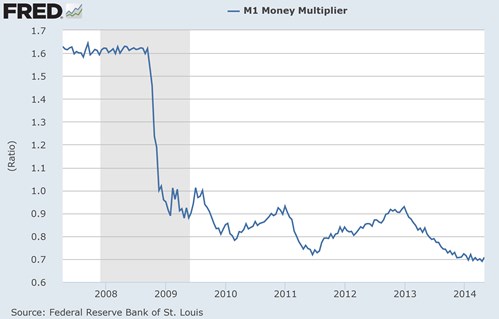

Janet Yellen, v té době předsedkyně FEDu v San Franciscu, se v roce 2009 na zasedání FOMC vyslovila, že není důvod obávat se razantního nárůstu inflace, která by byla způsobena uvolněnou měnovou politikou americké centrální banky. Tlak na zvýšení cen a mezd byl v té době velmi malý, jelikož se v ekonomice nacházelo velké množství nevyužitých zdrojů. Také peněžní multiplikátor (viz graf níže) byl značně oslaben, finanční instituce držely z opatrnostních a regulačních důvodů významnou část volných prostředků v rezervách místo poskytování úvěrů.

Tento jev, při kterém nedochází k významnému růstu cenové hladiny ani při extrémním rozvolnění měnové politiky a razantním navýšení nabídky peněz, se nazývá past likvidity. Zvýšená nabídka peněžních prostředků byla plně absorbována trhem, jelikož finančními institucemi byla upřednostňována držba hotovosti před investicí. Náklady obětované příležitosti neinvestovaných peněz byly nulové – FED snížil svou klíčovou sazbu k technické nule. Výnosy z finančních aktiv se snižovaly při současném zvýšení rizika, investoři tedy navyšovali své zásoby hotovosti na úkor jejich investičních portfolií. Analytik St. Louiské pobočky FEDu Yi Wen ve svém výzkumu z roku 2013 ukázal, že program nákupu aktiv LSAP v tempu, které FED zvolil, může snížit reálnou úrokovou míru až o 2 procenta, avšak nebude mít výrazný vliv na snížení nezaměstnanosti či na výši kapitálových investic. K mírnému snížení nezaměstnanosti ale skutečně došlo - nezaměstnanost v USA dosahovala v dubnu letošního roku 6,3 % oproti lednovým 6,6 %, toto zlepšení však bylo způsobeno zejména snížením míry participace na trhu práce. Výzkum uvádí, že program FEDu na odkupu aktiv může mít vliv na pokles cenové hladiny právě prostřednictvím „trade-off“ vztahu mezi hotovostí a investičními portfolii.

Právě výše uvedená logika stojí za faktem, že zvýšení úrokové míry by mělo v současné situaci za následek zvýšení inflace. Za běžných podmínek ke zvýšení inflace naopak vede snížení úrokové sazby. Ta způsobí pokles mezního sklonu k úsporám, ke zvýšení spotřeby a investic a tím i inflace. Pokud se však ekonomika nachází ve fázi odeznívající recese a pasti likvidity, snížení úrokové míry naopak v investorech vyvolá obavy o výnosnost jejich finančních aktiv a začnou považovat hotovost za lepšího uchovatele hodnoty.

Inflace, která začala znovu klesat na začátku roku 2012, byla výrazně nižší, než 2% inflační cíl Federal Open Market Committee. V lednu 2014 FOMC ve výhledu zlepšujícího se stavu ekonomiky poprvé mírně utáhla kohoutek odkupu aktiv, kdy z hodnoty 85 miliard USD snížila tempo na 75 miliard USD měsíčně. Úrokové sazby však komise zanechala na nejnižší možné úrovni s konstatováním, že na těchto hodnotách zůstanou zřejmě ještě déle, než do té doby signalizovala. V současné chvíli inflace pomalu směřuje do pásma 2 %, které bylo stanoveno jako inflační cíl pro další období. Její signifikantní zrychlení však budeme moci pozorovat až v případě výraznějšího poklesu poptávky po hotovosti, tedy v okamžiku, kdy FED zvýší inflační očekávání modifikací základní úrokové sazby směrem nahoru.

Zdroj: St.Louis FED