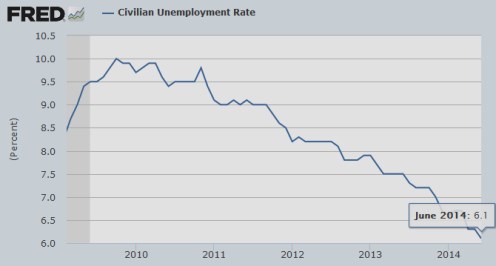

Diskuze posledních měsíců ohledně definitivního ukončení programu kvantitativního uvolňování, zvýšení klíčových sazeb a návratu monetární politiky k normálu nenechává investory v klidu. Spekulace o ukončení nákupu aktiv uťala ve svém posledním prohlášení Janet Yellenová – aktuální QE se zastaví na podzim letošního roku. Toto kvantitativní uvolňování (prozatím s pořadovým číslem 4) odstartovalo v září 2012. Podzim loňského roku se nesl na vlně nejistoty, jelikož představitelé amerického FEDu stále se započetím utahování odkupů (v té době ve výši 85 mld. USD měsíčně) váhali. Komise pro operace na volném trhu tak o postupném snižování měsíčních odkupů rozhodla až v prosinci 2013. První dva kvartály postupného utahování měnové politiky v USA uběhly a snižování odkupů proběhlo více než hladce – americký průmysl vykazuje známky oživení a trh práce překonává jeden konsensus za druhým (nezaměstnanost 10 % v říjnu 2009 vs. číslo 6,1 % z června letošního roku). Inflace roste sice zpomalujícím tempem, avšak stále směřuje k vytyčenému cíli měnové autority v USA.

O dalším zvyšování úrokových sazeb se stále jedná. Vystoupení předsedkyně FEDu před kongresem žádné konkrétní náznaky o budoucím zvýšení nepřineslo – zmíněn nebyl ani možný scénář, výše sazeb v numerickém vyjádření a ani přesné načasování. Pro investory škoda, jelikož podobná zpráva by nejspíš způsobila zvýšení přílivu kapitálu do USA díky vyššímu úrokovému diferenciálu, a tím pádem i posílení amerického dolaru. Vrásky na čele tak může v USA přidělávat pouze kolísající hrubý domácí produkt, jelikož v prvním kvartále letošního roku poklesl na meziroční bázi o 2,9 procenta. Do tohoto poklesu však promluvila zima – mrazivé počasí nedovolilo produkci v rozletu. Ve druhém čtvrtletí tohoto roku již analytici očekávají růst odpovídající zlepšujícím se podmínkám na trhu práce a inflace.

V současné době je k těmto tématům otevřena zajímavá diskuse, kterou lze shrnout do několika otázek: Má aktuální měnová politika americké centrální banky negativní vliv na mezinárodní tok kapitálu a zejména na emerging markets? Nezpůsobuje FED volatilitu na těchto malých trzích? Nezpůsobí zvýšení sazeb v budoucnu odliv kapitálu z těchto zemí, tím pádem záporné platební bilance, které způsobí pokles HDP?

Standardní pohled na problematiku tvrdí, že při zachování podmínky flexibilních směnných kurzů, volných kapitálových toků a nezávislé měnové politiky každé ze zemí účastnících se volného mezinárodního obchodu je zachována maximální tržní rovnováha, a to i bez vzájemné kooperace či provázání monetárních politik. Jinými slovy – potencionální zisky z kooperujících měnových politik by byly malé, případně záporné. Alternativní pohled na problematiku však tvrdí, že centrální banka v USA způsobuje na trzích volatilitu, která se okamžitě promítá do makroekonomických veličin. Tento jev se podle zastánců alternativního pohledu vyskytuje zejména pokud FED používá nesprávnou monetární politiku. Tento argument je však mylný - FED však ve svém jednání sleduje několik nekonvenčních postupů pro sledování primárních cílů monetární politiky. Při sazbách nastavených na technickou nulu reaguje různými nástroji na tržní podmínky, jeho počínání tedy není možné popsat standardními modely chování centrálních bank. Na signály, které přicházejí z tak velké ekonomiky, jako je USA, jejíž měna je navíc používána jako rezervní a je tedy „odsouzena“ k trvalému deficitu platební bilance, je nutné reagovat stále flexibilněji. Samotná reakce je navíc stále složitější – nejrozvinutější kapitálové a finanční trhy na světě bylo nutné stabilizovat. Toto stabilizování navíc zřejmě proběhlo podle představ FEDu, jelikož Yellenová počátkem července prohlásila, že "nyní nepovažuje za potřebné z důvodu obav o finanční stabilitu odchýlit měnovou politiku od jejích primárních cílů - cenovou stabilitu a maximální zaměstnantost".

Právě tato obtížnost rozhodnutí nejspíše způsobuje onu volatilitu, ne ono samotné rozhodnutí. Kooperace v těchto rozhodnutích v ostatními centrálními bankami by vyvolala volatilitu mnohem větší, jelikož by se jednalo o složitost umocněnou na počet zainteresovaných centrálních bank. Rozhodování na základě reakční funkce by ztratilo smysl a doba potřebná k přijetí nutného opatření by se prodloužila. S prosazením alternativního scénáře to tedy budou mít jeho zastánci ještě hodně těžké.

Zdroj: St.Louis FED / James Bullard