Ed Yardeni věří v další růst amerických akciových trhů a vysvětluje, co podle něj stojí za růstovým trhem na zlatu. ukazuje rozdíl ve valuacích malých a velkých společností a Chuck Clough z Clough Capital vysvětluje, proč současné dění na trhu není to samé jako během internetové bubliny.

Silné akciové roky: Jak ukazuje následující graf, pokud akcie od ledna do října posílí o více než 15 %, do konce roku pak v průměru posílí o téměř 5 %. Jen v jednom případě přitom trh po říjnu oslabil, maximální návratnost ve zbylých měsících dosáhla 14 %.

Zbytečné snižování sazeb a další růst akcií: Vedení Fedu si není úplně jisté tím, co má momentálně dělat. Pravděpodobnější je, že v prosinci sazby nezvýší. Pro Bloomberg to řekl Ed Yardeni z Yardeni Research. Podle něj už sazby šly dolů hodně a nyní může být čas vyčkat, co s ekonomikou tento pohyb udělá. Navíc je otázkou, zda problémy, které se nyní v ekonomice objevují, mohou být vyřešeny sazbami. Ovšem celkově je na tom americké hospodářství podle ekonoma dobře, naznačuje to rovněž vývoj ziskovosti obchodovaných společností. I přesto, že „zisky nejsou celá ekonomika“.

Celkově hospodářství podle ekonoma nepotřebuje další pokles sazeb. Připomněl v této souvislosti také chování dluhopisových trhů z podzimu minulého roku, kdy Fed sazby snížil, ale výnosy dlouhodobějších dluhopisů uvedený pohyb nekopírovaly, vydaly se opačným směrem. Fed namůže kontrolovat tento konec výnosové křivky a podle Yardeniho mu dlouhodobější obligace v tu dobu ukazovaly, aby nešel cestou poklesu sazeb. Trh práce považuje expert za utažený na základě toho, jak nízko se nachází nezaměstnanost. I proto je otázkou, proč by Fed měl snižovat sazby.

Yardeni čeká pokračující růst akciového trhu, do konce roku by si mohl připsat další 2 procentní body růstu a pro příští rok pak čeká asi 10% posílení. Hovoří v této souvislosti o určitém opakování technologického boomu z dvacátých let minulého století, které by se mělo promítat i do vývoje na akciovém trhu. Trhy nyní mohou čekat, jak rozhodnou soudy ohledně cel, pokud by je prohlásily za nezákonné, „mohl by nastat určitý zmatek.“

Na otázku týkající se dalšího vývoje na zlatu Yardeni uvedl, že dříve na toto aktivum nikdy neměl názor, protože je „stratégem ze staré školy“. To znamená, že pro odhad cenového vývoje potřebuje nějaký názor na vývoj zisků nebo celkově toku hotovosti generovaného nějakým aktivem. Zlato žádný tok hotovosti negeneruje, a tak se k němu Yardeni nevyjadřoval. To se ale změnilo v době ruské invaze na Ukrajinu, po níž následně Spojené státy zmrazily rezervy Ruska a také některých dalších centrálních bank. Centrální banky následně začaly nakupovat zlato, a to podle Yardeniho tvoří hlavní faktor, který táhne cenu tohoto kovu nahoru. Svou roli může hrát i to, že čínští investoři prodělali na akciích a nemovitostech, tudíž se také otočili směrem ke zlatu.

Na otázku týkající se dolaru expert řekl, že kurz americké měny je měřen ke koši měn, kterým dominuje euro. „A nemám žádný velký důvod být nadšený ze společné evropské měny.“ K tomu dodal, že lidé mohou ignorovat vliv stablecoinů, které jsou kryty americkými finančními aktivy. Přitom některé rozvíjející se země se obracejí ke stablecoinům ve snaze nějak eliminovat to, že nemají tak vyspělý finanční systém.

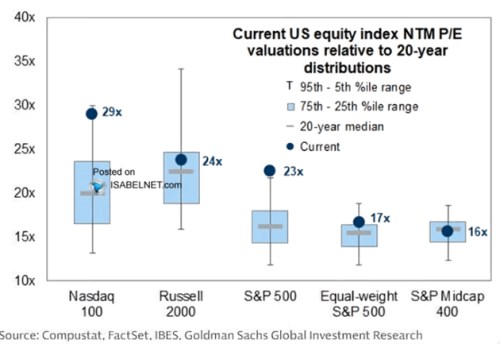

Valuace velkých a malých společností: v následujícím grafu srovnává valuace vybraných amerických trhů s jejich historickými valuačními standardy. Nejvíce je od nich vzdálen poměr cen k ziskům na Nasdaqu a u indexu S&P 500, naopak index S&P 400 zahrnující středně velké společnosti je blízko dvacetiletému valuačnímu mediánu. Russell 2000 zahrnující menší společnosti se obchoduje s PE na 24, tedy něco nad historickým standardem:

Internetová bublina byla jiná: Chuck Clough z Clough Capital je podle CNBC investičním veteránem, který správně odhadl internetovou bublinu. Myslí si, že nyní se děje na americkém akciovém trhu něco podobného? Je nyní na trhu opět bublina? Odpověď zněla, že „ne v tradičním slova smyslu“. Investor pak hovořil o tom, že „lidé si vždy myslí, že si znovu prožijí to, co předtím. Ale akciový trh přijde pokaždé s něčím novým.“ K tomu pak dodal, že on sám „založil celou svou investiční kariéru na jednom jediném odhadu“. Tím byla předpověď dlouhodobého trendového poklesu sazeb.

Clough připomněl, že před rokem 2020 šly sazby skutečně po velmi dlouhou dobu trendově dolů, pak byl tento proces přerušen. Ovšem podle něj se nyní situace vrací zpět. V této souvislosti hovořil o tom, že americká centrální banka snížila velikost své rozvahy asi o třetinu, ale americký akciový trh během té doby výrazně posílil. Také se už dlouho hovoří o tom, že se prudce propadne kurz amerického dolaru, ale ani k ničemu takovému dlouhodoběji nedochází.

„Po celá desetiletí klesala inflace a s ní sazby. Přerušila to pandemie, ale základem tohoto vývoje byly tři důvody, a ty se podle mě nezměnily. Prvním z nich je demografie, tedy stárnutí populace. Podle některých teorií by kvůli tomu měly sazby růst, protože lidé budou odcházet z pracovní síly. Jenže to ignoruje změnu chování na straně výdajů a úspor. Když lidé zestárnou, méně utrácejí, nekupují domy a auta,“ uvedl investor jako základ svého přesvědčení, že sazby budou mít opět tendenci k poklesu.

K tomu expert dodal, že krátkodobé sazby „jsou v podstatě sazby u závazků finančních institucí“. Během cyklů oddlužení přitom velikost těchto institucí klesá a podle něj k něčemu takovému začíná docházet nyní. Nastává totiž zhruba 2% pokles celkového dluhu domácností i firem. Tento proces by pak měl přispívat k trendu opětovného poklesu sazeb.

Pro akcie by měl být popsaný proces pozitivní. K porovnání mezi vývojem během nafukování internetové bubliny a vývojem současným investor řekl, že tehdy byly podnikatelské modely řady firem založené pouze na přáních, nyní mají mnohem konkrétnější formu. Společnosti také dosahují vyšších zisků a toku hotovosti. V neposlední řadě jsou dnes silnější rozvahy na straně závazků – firmy mají lepší a odolnější strukturu financování než ke konci devadesátých let.