Cenu akcií na burze určují tři základní faktory: 1) hospodářské výsledky, 2) dividendová politika a 3) ocenění konkrétního titulu (typicky založené na diskontování provozního cash flow). Tržní ocenění obsahuje též rizikovou prémii, kterou jsou investoři ochotni zaplatit, aby mohli participovat na hospodářských výsledcích a dividendách daného cenného papíru.

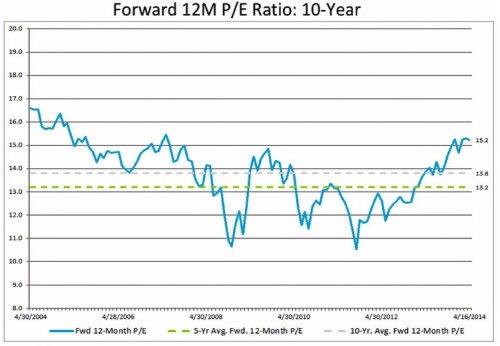

Jedním ze základních měřítek ocenění akcií je ukazatel P/E (price/earnings), který udává, kolik musí investor zaplatit, aby si koupil jednu jednotku zisku. Při pohledu na indikátor P/E od roku 2004 pozorujeme zvyšování tohoto ukazatele, což značí zdražovaní cenných papírů – viz graf. Vidíme současně, že ocenění akcií se dostalo na stejnou úroveň, jako před propuknutím finanční krize a nad své 5-ti a 10-ti leté průměry.

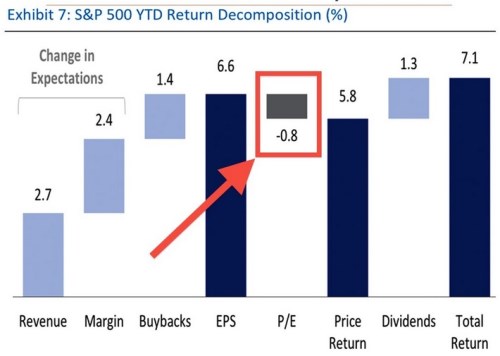

Při detailnějším pohledu na současné úrovně P/E na amerických akciích (index S&P 500), však zjistíme, že od počátku letošního roku hodnota P/E klesla o 0,8 %. Dostáváme se tak k poměrně paradoxnímu tvrzení. Akcie trhají svá historická maxima, avšak jejich ocenění (formou P/E) mírně klesá. Vyvstává proto otázka, co stojí za současným růstem v USA?

Jedním z možných vysvětlení, může být rostoucí míra zpětných odkupů vlastních akcií, které provádí společnosti zalistované v bázi indexu S&P 500.

Pokud však provedeme dekompozici letošního 7,1% růstu akcií z báze

S&P 500, můžeme identifikovat faktory, které za tímto růstem stojí. Jak ukazuje graf níže, ocenění P/E mělo na dosavadní růst mírně negativní vliv. Hlavními tahouny posílení

S&P tak byly hospodářské výsledky společností - zisk na akcii (EPS).

V této souvislosti je však třeba upozornit na mimořádně vysoké objemy zpětných odkupů, které aktuálně americké společnosti na vlastních akciích realizují, čímž ženou jejich cenu nahoru a současně snižují počet volně obchodovaných cenných papírů.

Zdroj: Business Insider, Bloomberg