Už pěkná řada mých zdejších pohledů na vybrané akciové tituly se zakládá na pozitivních doporučeních od různých bank a investorů. Několikrát jsme se podívali i na pětihvězdičkové tituly od Morningstar. V novém roce bych tento proud rád osvěžil trochou kontrariánství. Tedy alespoň co se týče výběru. Mezi jednohvězdičkovými akciemi je podle Morningstar i a právě té budeme nyní věnovat naší pozornost.

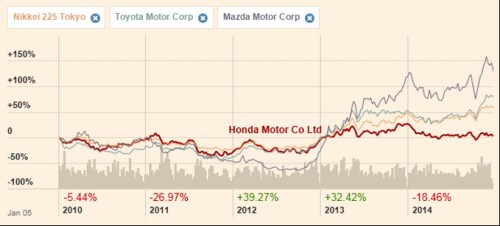

Japonský trh je zajímavý sám o sobě. Nemá smysl dlouze rozebírat, že už delší dobu je u něj rozhodujícím faktorem Abenomie a zejména razantní obrat v politice japonské centrální banky k agresivnímu uvolňování. Co se týče pětileté návratnosti, byla na tom ještě na konci roku 2012 hodně podobně jako celý trh. Jeho následná „monetární“ rally sebou ale naší společnost nahoru odpovídajícím způsobem nevytáhla. Její posílení ve výši 32 % bylo v roce 2013 za trhem a velmi daleko za firmami jako , či Mazda. V roce minulém navíc velkou část předchozích zisků ztratila (na rozdíl od trhu i jmenovaných automobilek).

Zdroj: FT

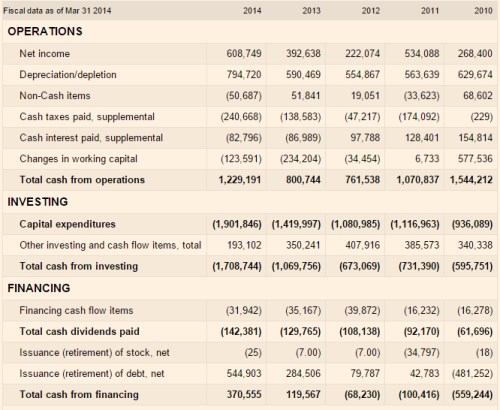

Pokud v nějakém investorovi vzbudil úvod ony kontrariánské myšlenky, následující pohled na tok hotovosti je asi bude trochu krotit. Tedy v tom smyslu, že se rozhodně nejedná o nějaký jednoduchý, trhem naprosto mylně přehlížený úlovek. Firma v září ukončila fiskální rok 2014 a podařilo se jí v něm výrazně zvýšit tok provozní hotovosti. Ten tak dosáhl 1,2 bilionů jenů, ale to stále nestačilo na pokrytí investic do výrobních aktiv. Po CapEx tak byla asi 700 miliard jenů v záporu. Stovky miliard jenů na této úrovni přitom prodělává už tři roky. To jí ale evidentně nebrání v tom, aby vyplácela hotovost akcionářům. Což neznamená nic jiného, než že musí zvyšovat své zadlužení a mírně snižuje i zásobu hotovosti v rozvaze. Ta ke konci roku 2014 dosahovala 1,2 bilionu jenů, úročený dluh asi 4,5 bilionu jenů. EBITDA v minulém roce dosáhla asi 1,6 miliardy jenů a poměr čistého dluhu k EBITDA tak dosahuje asi 2. Nic kritického, ale při daném trendu toku hotovosti a dividend se nám jaksi rozevírají nůžky mezi realitou a přáními.

Zdroj: FT

Hvězdičkování od Morningstar hovoří o tom, jaká je síla společnosti v daném okamžiku a nemá sloužit jako predikce výsledků firmy, či dokonce pohybu jejích akcií. Podobně bychom mohli uvažovat o výše uvedeném, ale podle mého je v určitém smyslu těžké najít hranici mezi minulostí a budoucností. Padnout samozřejmě mohou i doposud dobře vedené firmy se silným tokem hotovosti a silnou rozvahou, zvednout z prachu se mohou i jejich protějšky. Ale mě například moc nesedí firmy, které delší dobu nepokrývají investice provozním tokem hotovosti, nemají výhled na rychlé zlepšení a přesto se na dividendách tváří, jako by se nic nedělo*.

Kdysi jsem četl o jednom fondu, který cíleně investuje do firem, které jsou naprostými propadáky. Jakési ultrakontrariántsví, kdy prostě nejde vymyslet nějaký rozumný důvod, proč akcii koupit. Prý jde ale o velmi ziskovou strategii. Zisky jsou prý tvořeny tak, že na většině firem fond prodělá, objeví se jen málo dobrých zásahů, ty ale stojí za to. Proč se mi to jen v souvislosti s úvahami o Hondě vybavuje? Možná jsem ale příliš kritický. Nějaké pozitivní střípky by se našly. Například podle Autonews a ALG jsou nejkvalitnějšími v současnosti prodávanými vozy Mercedesy a právě Hondy. Za nimi se v kategorii běžných vozů umístila , , Subaru, GMC, , Buick, Nissan, Mazda a Chevrolet (za Mercedesy u luxusních vozů Lexus, , , , Maserati, Infiniti a Acura Takže možná stačí jen obyčejné kontrariánství.

*Už delší dobu zde poukazuji na to, že přesně tímto způsobem se chová . A hle, aktuální informace hovoří o tom, že „Tesco se snaží vzpamatovat z účetního skandálu a profit warningů, které v loňském roce sestřelily hodnotu akcií o 43 % ... zároveň ve fiskálním roce 2015 nevyplatí dividendu“.