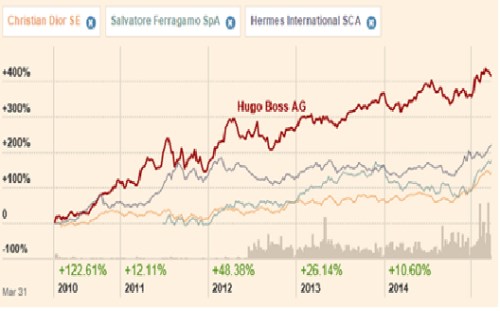

Jednou z relativně prohrávajících „luxusních“ akcií je , na kterou jsme se dívali minule. Jejím protikladem může v tomto smyslu být – jde o titul, který má hezkou pětiletou návratnost. Ale vítěze mezi těmito akciemi najdeme jinde – jde o společnost . si připisuje pěkných více než 200 %, HB se ale pohybuje na cca dvojnásobku:

Zdroj: FT

HB dokáže soustavně zvyšovat tržby, ale zisky poslední roky nijak raketově nerostou. Zde tedy letmým pohledem důvod pro mimořádnou návratnost generovanou akciemi HB nenajdeme. Za pozornost stojí výjimečně vysoké ROI a ROE. První se pohybuje na 32 % a druhé na 42 %. Jinak řečeno, firma na čistém zisku ročně vydělá cca 42 % výše vlastního jmění, což je pozoruhodné i v tomto odvětví. To se v podstatě z definice má pyšnit vysokými návratnostmi odrážejícími „luxusní“ marže – tj. zejména vysokou schopnost diktovat si ceny. HB ale má nižší hrubou marži než i a to samé platí na úrovni provozního zisku a o marži na úrovni čistého zisku. Protože má vyšší ROI a ROE, musí mít lepší obrat aktiv – na generování jednotky tržeb potřebuje méně aktiv než konkurence.

Zdroj: FT

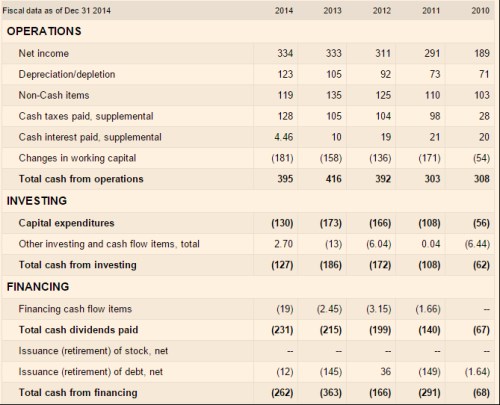

Chleba se ale i zde láme zejména v oblasti cash flow. Ani zde přitom není patrná žádná raketa, spíše naopak. Provozní tok hotovosti v posledním roce klesl a je na úrovni roku 2012. Firma je samozřejmě bez problémů schopna pokrýt své investice provozním tokem hotovosti a podobně jako a se nepouští do žádných akvizičních dobrodružství. Všimněme si, jak odlišný (a o co čitelnější) je tento model toku hotovosti třeba ve srovnání s technologickými společnostmi. U nich tvoří velkou část investic nákupy firem, což je na jednu stranu přirozené (proč investovat „doma“, když si můžu koupit hotovou firmu). Na druhou stranu je to ale model, který může vést do záhuby – ve snaze nezmeškat někde vlak nakupují nové a nové firmy a návratnost jde dolů. Jde o kvalitativní riziko, transparentnost a podobné oblasti, které ve standardních valuačních modelech těžko odrazíme, ale jejich relevance je vysoká.

Ale to jsem příliš odbočil. V roce 2014 zbylo HB po investicích asi 270 milionů eur a z toho firma vyplatila 231 milionů na dividendách. Zbytek použila na snížení dluhu a zvýšení zásoby hotovosti v rozvaze. Tedy celkově žádná divočina:

Zdroj: FT

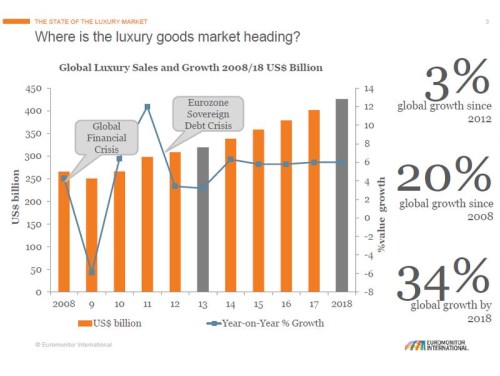

V roce 2012 a 2013 se CF po investicích pohybovalo mezi 230 - 220 miliony eur. Požadovaná návratnost se pohybuje kolem 5,6 % a kapitalizace nyní dosahuje 4,83 miliard eur. Pokud by se CF po investicích nacházelo dál kolem 250 milionů eur (dluh se nehýbal a neprobíhaly by akvizice), musí toto CF na ospravedlnění kapitalizace dlouhodobě růst o 0,1 %. Pokud by dosahovalo 230 milionů eur (hovoříme tedy vlastně o dividendách 2014), implikovaný růst by byl na 0,5 %. To jsou s ohledem na to, jak by měl vypadat celkový vývoj na trhu (viz následující, sice ne úplně čerstvý, ale snad stále vypovídající graf) poměrně dost nízká čísla:

Kombinace uvedené by tedy napovídala, že HB podle očekávání trhu nebude zrovna excelovat v konkurenčním boji a/nebo se růst tržeb nepromítne do růstu zisků, respektive růstu toku hotovosti. Což je v podstatě to, co pozorujeme v posledních letech. Celkově musím říci, že si nějak nedovedu srovnat v hlavě, jak vývoj fundamentu (relativně k ostatním firmám z odvětví) sedí na výjimečný vývoj cen akcií Bosse. Hugo je tak trochu záhada: Akcie od roku 2010 připsaly více než 400 %, ale třeba provozní CF je výše jen asi o 30 %. Pro srovnání – akcie Prady si připsaly asi 60 %, její provozní CF vzrostlo asi o 100 % (mezi lety 2011 – 2014). Na základě tohoto krátkého pohledu mě napadá jen jedno „racionální“ vysvětlení – před lety byl HB z nějakého důvodu nesprávně zatracován, pak začal ukazovat, že na tom není hůře než ostatní a trh ho za to odměnil tím, že ho nechal dohnat zbytek.