Musím říci, že jsem byl překvapen tím, jak velkému zájmu se zde těšil pohled na svět luxusních značek – „Pyramida luxusu: z LV je značka pro sekretářky“. Asi to bude tím, že tomuto světu jsem na hony vzdálen (doslova i přeneseně). Investičně tomu tak ale není - před časem jsem se zde několika „luxusním“ akciím věnoval. Při čtení zmíněného článku jsem přesto pojal podezření, že jsem zde tuto kategorii akcií příliš opomíjel a rád bych to tak napravil. Předmětem našeho dnešního zájmu bude a .

Zdroj: FT

je, co se týče dlouhodobější návratnosti, jasným vítězem. kvůli vývoji v roce 2013/2014 nepokořuje ani německý index. Hermesu ale dost pomohl rok 2011 a 2010. Nyní už pohled na fundament. má až zarážející stabilitu růstu tržeb a zisků. Pohled na návratnosti pak ukazuje vysoká čísla, která bychom u podobných společností čekali. ROI je na 28 % a ROE na 30 % - firma evidentně těží z toho, že si vybudovala svou značku, svůj segment na trhu a na něm si cenově „dělá, co chce“ (to jsem si ale trochu zapřeháněl). Z toho, jak podobné jsou si ROE a ROI už také tušíme, že zde se nijak výrazně dluhově nepáčí. Což se jistě páči konzervativně laděným investorům. Pro poslední čísla firmy viz výše zmíněný článek.

¨

¨

Zdroj: FT

Zvyšovat soustavně tržby i zisky dovede i , v minulém fiskálním roce u ní ale zisky už stagnovaly. Tato firma je ale vlastně výjimkou z toho, co tvrdím výše – její ROE a ROI jsou na tento typ firmy a odvětví až podezřele nízko: 16 % a 19 %. Hrubá marže se u ní přitom pohybuje na 72 %, což je více než u Hermesu (68 %). Na úrovni marže provozního zisku se ale už pořadí značně obrací: 21 % vs. 32 % . To v principu znamená, že dovede vyždímat více z toho, za kolik své produkty vyrobí a za kolik je prodá, to vše ale smažou náklady dalších aktivit – prodeje, marketingu, vedení firmy atd. Otázkou je, zda jí to jako investici spíše diskvalifikuje, či to z ní naopak činí atraktivní potenciální restrukturalizační příběh.

Zdroj: FT

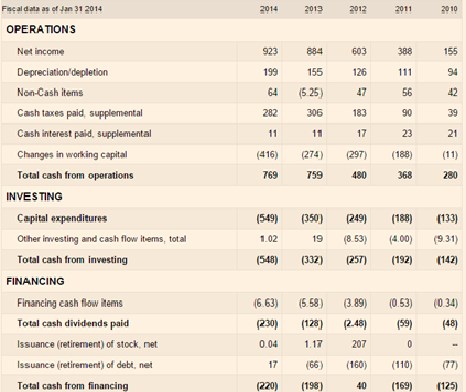

Jak hodnotit v úvodu zobrazený cenový vývoj Prady a Hermesu? Někdo se na věc bude dívat tak, že se veze na vlně popularity, zatímco je opomíjena a ještě tomu tak nějaký čas bude. Já mívám v podobných situacích opačný instinkt a i proto se s vámi radši podívám na tok hotovosti Prady. Na provozní úrovni vidíme soustavný růst toku hotovosti, minulý rok dosáhl 769 milionů eur. Tento tok bez problémů pokrývá investice, minulý rok ale došlo k jejich znatelnému nárůstu (mimochodem tedy došlo k něčemu, co ze zisků nevyčteme). Cash flow po investicích tak v roce 2013 dosáhlo více než 400 milionů eur, v roce 2014 už jen cca 200 milionů eur.

Zdroj: FT

V roce 2014 to měla jednoduché – na dividendách v podstatě vyplatila to, co vydělala (tedy to, co jí zbylo po investicích). Rok předtím jí ale ještě hodně zbylo. Její rozvaha je velmi silná, hotovost dosahuje asi 560 milionů eur (dlouhodobý dluh je na cca 200 milionech eur). Hovoříme tedy o firmě, jež si při absenci akvizic může dovolit bez problémů vyplácet cca vše, co jí zbude po investicích. Klíčová otázka tak zní, kolik jí v budoucnu po těch investicích skutečně zbude. má betu na 0,85, takže požadovaná návratnost by se u ní mohla pohybovat kolem 6,5 %. Pokud by CF krátkodobě dosahovalo oněch cca 200 milionů eur, pak mi vychází, že na ospravedlnění současné kapitalizace by toto CF muselo dlouhodobě růst asi o 5 %. Pokud by toto CF dosahovalo krátkodobě 400 miliard eur, tento růst by se musel pohybovat na 3,6 %.

Ohledně prospektu Prady se někteří „zasvěcení“ vyjadřují spíše skepticky, což samozřejmě odráží i cena akcie. Pokud by investice zůstaly vysoko a provozní CF stagnovalo, kapitalizace vyžaduje oněch 5 % dlouhodobého růstu, což není s ohledem na nedávný vývoj zrovna málo (navíc je toto číslo relativně blízko požadované návratnosti). Počítám ale, že mezi zdejšími čtenáři je řada těch, kteří se ve světě luxusu pohybují jako ryba ve vodě a výhled firmy tak odhadnou lépe než já. Já bych našel řadu akcií, které se mi líbí více.

Možná na tuto akcii, respektive firmu doléhá i logika nastíněná v článku „Pyramida luxusu: z LV je značka pro sekretářky“. Pokud je totiž z LV značka pro sekretářky, pak z Prady je podle uvedené pyramidy značka, nad kterou by i slečna sekretářka ohrnula nos. Ale oni to mají marketingoví stratégové ve firmách nabízejících luxus nelehké. Na jedné straně čelí tlaku padělků, na druhé straně ví, že snižování cen může dlouhodobě značku podkopat. Podle posledních zpráv se zdá, že evropské firmy využily slabší euro k tomu, aby snížily ceny v Asii – důvodem by měl být právě boj s padělky. Více mi sedí odvětví „sportovních“ akcií a je možné, že je takovou luxusní obdobou Adidasu. Nás by pak mělo zajímat, co je zde obdobou Under Armour.