Stanley Druckenmiller je z investice do akcií pravděpodobně spokojen (viz předchozí článek této série), náš dnešní cíl mu naopak možná nějakou tu vrásku na čele udělal. Další z akcií, které tvoří významnou část portfolia fondu známého investora, je totiž retailer . A jak ukazuje následující obrázek, ten se co se týče dlouhodobější návratnosti nevyrovná ani , ani celému indexu. Na druhou stranu by ale jeho akcie měly být znatelně méně rizikovější, protože beta se zde pohybuje kolem 0,6. Pokud přidáme dividendový výnos, který nyní dosahuje více než 2 %, není to zase takový propadák. A tím, že jsme se u Druckenmillera podívali na HD i jsme vlastně nabídli potenciální sousto jak trendařům, tak kontrariánům.

Zdroj: FT

Výsledovka Targetu není tak načesaná, jako u HD. Tržby cca stagnují, ale zisky si to v posledních dvou letech zamířily zprudka dolů. Pro fundamentálního investora to může být buď varovný signál, či naopak lákadlo, Záleží samozřejmě hlavně na tom, jak se chová tok hotovosti. Tím, lákadlem mám na mysli situaci, kdy se zisky kvůli čistě účetním operacím ponoří pod hladinu, zatímco tok hotovosti se drží vesele nad ní. Trh, sledující v první řadě prosté ukazatele typu EPS, si pak může vybrat určitý čas, než vstřebá rozdíl mezi zisky a cash flow a z toho může plynout ona příležitost.

Zdroj: FT

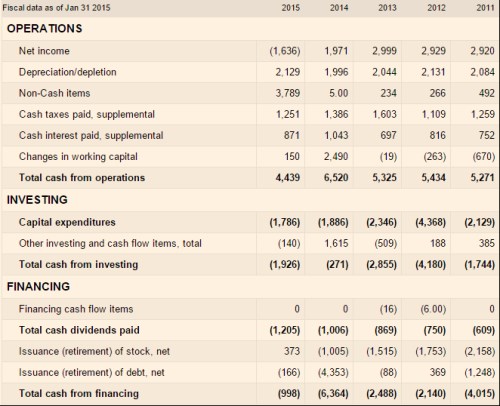

Jak je to tedy s tokem hotovosti? je skutečně další z poměrně dlouhé řady společností, u kterých zisky matou. Zde v tom smyslu, že provozní tok hotovosti, respektive tok hotovosti po investicích je výrazně nad nulou i přesto, že čistý zisk je zase výrazně pod ní (hovořím o roce 2015). Po CapEx tedy firmy v roce 2014 vydělala cca 2,6 miliard dolarů a z toho jen necelá polovina šla na dividendy. Ty meziročně rostly asi o 20 %.

S 10,5 miliardami čistého dluhu a EBITDA dosahující 4,6 miliard tu máme firmu, která by své zadlužení už neměla nijak výrazně zvedat, ale také nečelí žádným kritickým tlakům. Pokud bychom tedy u volného CF pro akcionáře pracovali s oněmi 2,6 miliardami dolarů, musí tato částka na ospravedlnění současné kapitalizace 50,7 miliard dolarů dlouhodobě růst o cca 0,1 %. Optimistický příběhy Targetu zní nyní tak, že CEO Brian Cornell dovede využít online příležitostí a firmě se také podaří zvýšit podíl na trhu v segmentech typu organických potravin. K tomu přidejme víru v další relativně rychlý růst americké ekonomiky a sílící peněženky amerických spotřebitelů a onen 0 % implikovaný růst bude vypadat poměrně vábně. Zda je to přílišný optimismus nechám na vás. Jak tak jsou ale podle mne firmy, které by měl adrenalin nevyhledávající investor brát v úvahu. může být i kandidátem na mnou dříve popisovanou dividendovou strategii 2.0, přitom jeho současný dividendový výnos dosahuje na relativně málo rizikovou firmu slušných 2,6 % (jde evidentně o daň za malé očekávané růsty).