Stále si pamatuji ten den na jaře roku 2000. Seděl jsem ve svém pokoji na koleji na Stanford University a najednou jsem slyšel lidi, jak křičí ve vstupní hale. Ukázalo se, že šlo o reakci na kolaps akciového trhu a zejména technologických akcií. Trh sice klesal už několik dní, ale tehdy se ukázalo, že jde o skutečně velký propad. Klíčová otázka se však netýká akciového trhu a jeho chování, ale toho, proč spolu s ním nezkolabovala i celá ekonomika? Z trhu zmizelo 8 bilionů dolarů bohatství, ekonomika spadla do recese. Pokles produktu ovšem nebyl nijak hluboký, trval jen dvě čtvrtletí a nezaměstnanost dosáhla maxima na úrovni 6,3 %.

Když v letech 2007 a 2008 praskla realitní bublina, přišla Velká recese, nezaměstnanost se dostala na 10 % a HDP prošel největším propadem od Velké deprese. Pokud ale porovnáme velikost samotných bublin, jejich rozsah byl porovnatelný. Bohatství domácností sice v roce 2008 kleslo více, ale rozdíl také nebyl tak velký. Proč některé bubliny poškodí ekonomiku tak výrazně, zatímco jiné mají pouze omezený dopad?

Jedním z důvodů mohou být sazby, protože ty v roce 2008 klesly až k nule a to ztěžovalo Fedu boj s recesí. Ale to nás jen opět přivádí k otázce, proč byl šok z roku 2008 tak intenzivní. Dalším důvodem může být rozdíl mezi akciovou a dluhopisovou bublinou. Například ekonom Robert Hall tvrdí, že dluhopisové bubliny poškozují celý finanční systém a tudíž více ohrožují i celou ekonomiku. Akciové bubliny na rozdíl od těch dluhopisových vedou přímo ke ztrátám domácností a jejich vliv na bankovní a finanční systém tedy není tak velký. Po krizi se pak objevila řada modelů, které pracují s předpokladem, že dluhové bubliny poškozují celý finanční systém a představují hlavní tahouny celého cyklu.

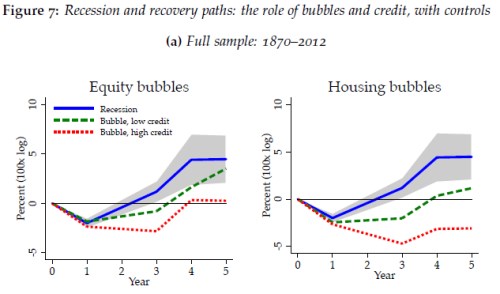

Tato teorie nyní získává na důležitosti. Ekonomové Oscar Jorda, Moritz Schularick a Alan Taylor totiž přišli se studií, která se zaměřovala na propady cen aktiv. V ní zjistili, že dluh má skutečně velký význam na to, jak se po propadu chová celá ekonomika. Tento závěr je založen na datech ze 17 zemí od roku 1870. Výsledky jsou shrnuty v grafech – první z nich popisuje typický vývoj u akciové bubliny a druhý u realitní:

Zelená křivka ukazuje průměrný vývoj HDP poté, co bublina praskla – jde o situaci, kdy se objem úvěrů v ekonomice nalézal nízko. Červená křivka naopak ukazuje vývoj HDP v případech, kdy bylo množství úvěrů vysoké. Modře je vyznačen průběh průměrné recese. Je tedy patrné, že bubliny mají na recese špatný vliv a celkový efekt ještě zhoršuje to, když se v ekonomice nachází velký objem úvěrů. Analýza také ukazuje, že efekt dluhu je silnější v případě realitní bubliny. Důvodem může být fakt, že tato bublina se dotýká jiné skupiny lidí než bublina akciová. Akcie totiž drží spíše bohatší lidé, zatímco vývoj na trhu realit se dotýká více lidí se středními a nižšími příjmy. A právě u nich se více projevuje efekt bohatství – pokles bohatství se spíš projevuje na jejich spotřebě a výdajích.

Autorem je ekonom Noah Smith.

Zdroj: Bloomberg