Jak bychom měli reagovat na další recesi? Tomuto tématu jsem se věnoval ve své přednášce pro Brooking’s Hamilton Project. V první řadě se domnívám, že pokud bude za prezidenta Spojených států zvolen „Demagog Donald“, bude to větší hrozba pro prosperitu USA než nefunkční Kongres. Jeho šílené a vzájemně si odporující politické návrhy by posunuly celkové riziko na úroveň zemí, jako je Argentina, Čína či Rusko. Jinak se totiž na návrhy typu nesplácení dluhů a nedodržování dohod dívat nelze. Plíživý fašismus znamená daleko větší problém než makroekonomická politika.

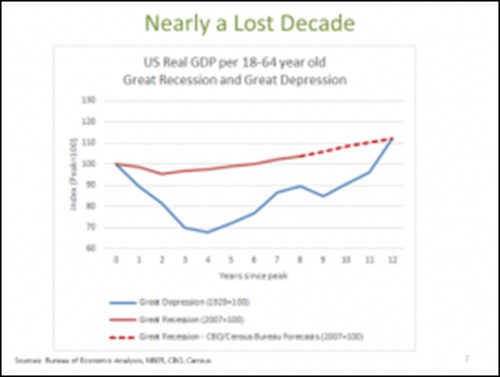

Za druhé se nám sice v roce 2009 podařilo vyhnout se opakování krize z let 1929–1933, ale spokojeni být nemůžeme. Jak ukazuje graf, podle současných predikcí si ekonomika v období 2007–2018 povede stejně špatně jako v letech 1929–1940. Graf konkrétně ukazuje vývoj produktu na hlavu populace v produktivním věku.

Za třetí podle mého názoru čelíme dlouhodobé stagnaci a tudíž je namístě používat mnohem více nástroje fiskální politiky. Pravděpodobnost recese v následujících třech letech pak převyšuje 50 %. Když recese udeří, Fed na to běžně reaguje snížením reálných sazeb o čtyři až pět procentních bodů. Při další recesi ale velmi pravděpodobně prostor pro takové snížení sazeb existovat nebude. Fed sice má nekonvenční stimulační nástroje, ale podle mého mínění není pravděpodobné, že by jejich použití vedlo ke stimulaci odpovídající snížení sazeb o více než 150 bazických bodů. A ve společnosti, která používá hotovost, jsou negativní sazby ve výši 50 – 75 bazických bodů realisticky dosažitelným maximem, které výrazně nenarušuje fungování finančního systému. Kvantitativní uvolňování už naráží na hranice své efektivity a peníze z vrtulníků jsou v podstatě formou fiskální politiky.

Pro fiskální politiku hovoří další argumenty. Ekonomika v současném stavu vyžaduje pro svůj růst velmi nízké sazby. Ty jsou ale pozvánkou pro spekulace, finanční inženýrství a vznik bublin. Pokud bychom ale sazby zvedli, riskujeme recesi. Měli bychom tedy podpořit růst tak, abychom zároveň neriskovali finanční stabilitu. Tím se opět dostáváme k fiskální politice. Nízké investice do infrastruktury jsou navíc v situaci výjimečně nízkých sazeb a nízkých cen komodit nepochopitelné. Fiskální podpory by se mělo dostat i trhu s bydlením, protože investice do něj jsou také ve velkém útlumu. Navíc přidejme zvýšené výdaje na sociální zabezpečení.

Sedmdesátá léta a stagflace přinesly nutnost změny ekonomické politiky a já se domnívám, že nyní se nalézáme v podobné situaci. I dnes potřebujeme svůj přístup změnit, nutí nás do toho současný ekonomický vývoj. Nový pohled na ekonomický cyklus a inflaci by měl vést k velkým změnám v oblasti fiskální i monetární politiky.

Autorem je ekonom Lawrence Summers.

Zdroj: FT