Jak si asi pravidelnější čtenáři mých příspěvků všimli, již několik týdnů se zejména v úvahách zaměřených na konkrétní akciové tituly zaměřuji na německé akcie. Příčina mého počínání byla a je prostá: Na rozdíl od amerických akcií jsou valuace těch německých na přijatelnějších úrovních (relativně k historickým standardům). Nejde o žádné peníze na chodnících – valuace odráží riziko a výhled, který je v případě německých a evropských akcií často problematičtější, než u jejich amerických protějšků. Přesto je ale hledání potenciální hodnoty v Německu nyní podle mne plodnější, než v USA.

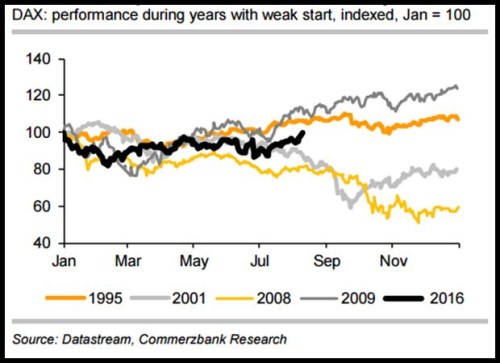

Jak ukazuje první graf, v posledních týdnech si index DAX skutečně připsal silné zisky a smazal tak ztráty, které nabral na počátku roku. pak v obrázku srovnává vývoj tohoto roku s vybranými roky minulosti. Ideální by bylo, pokud by vývoj sledoval rok 1995, či dokonce 2001, ale jde jen o takovou zajímavost.

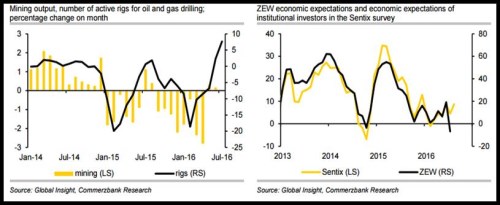

Mezi významná čerstvá data mířící k nám tento týden budou indexy sentimentu z Německa (úterý). V druhém z následujících obrázků je vývoj indexu ZEW, kterému minulý měsíc uštědřil tvrdou ránu Brexit. a další optimisté předpokládají, že index se nyní posune naopak prudce nahoru. Důvodem by mělo být opadnutí brexitové skepse, ke kterému mělo mimo jiné dojít i proto, že reakce finančních trhů byla po prvotním brexitovém šoku velmi umírněná. Což je na jednu stranu dobrý popis toho, co se dělo a děje, ale přece jen tu vidíme zajímavou kruhovou referenci:

Vše se stabilizuje proto, že se stabilizovaly trhy, které ale reagují na to, že se stabilizuje „reálná“ ekonomika. Jde o další příklad mnoha sebenaplňujících se proroctví, kterých v ekonomii a ekonomice najdeme mnoho. Měli bychom si tedy dávat velký pozor na to, co predikujeme a o čem neustále spekulujeme ... Pokud pak skutečně dojde k opětovnému obratu sentimentu, mohlo by to pomoci další rally na DAXu, či alespoň působit jako korekční faktor u možného vybírání zisků.

Ropný strop je pevný

Pokud se DAX před několika týdny odrazil od svého dna, ropa evidentně narazila na svůj strop. Před několika týdny jsme se zde spolu dívali na křivku mezních nákladů globální těžby. Ta jasně ukazovala, že mezi 50 – 60 dolary za barel je velký objem těžebních kapacit, které se při těchto cenách stávají ziskovými. Jinak řečeno, nabídková křivka je v tomto rozmezí hodně plochá. To znamená, že pokud by měly ceny vzrůst ještě nad tuto hranici, vyžadovalo by to velký růst globální poptávky po černém zlatu.

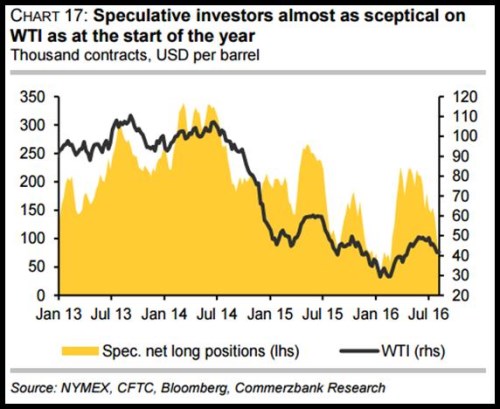

Současný vývoj tuto tezi v podstatě potvrzuje. Jak ukazuje první z předchozích dvou grafů, těžba v USA, která je na trhu kritickým faktorem, se v poslední době skutečně nastartovala. Poslední obrázek uvedený níže pak vedle samotné ceny ropy WTI ukazuje čisté dlouhé pozice ropných spekulantů. Je zřejmé, že ty se nyní nachází na velmi nízkých úrovních. I když je trochu otázka, zda je do budoucna o trendový, či naopak kontrariánský indikátor. Pro tuto chvíli je ale obrázek jasný.