Od finanční krize z roku 2008 zaplatili největší globální bankovní giganti, podle zjištění agentury Bloomerg, na pokutách a penalizacích, spojených s porušováním regulačních pravidel, praním špinavých peněz a dalšími prohřešky, 321 miliard amerických dolarů. A podle analýz se zatím nedá čekat nějaké rychlé snížení bankovních rezerv na pokuty a penále. Hlavním důvodem je podle analýzy Boston Consulting Group rychle rostoucí objem regulačních opatření, která se týkají právě bankovnictví.

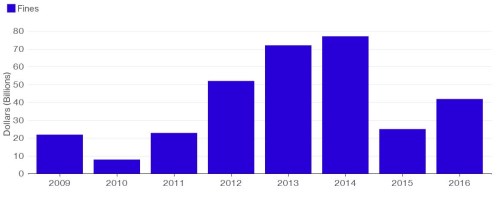

Nejvíc peněz za pokuty bylo mezi roky 2012 – 2014

Největší sumy peněz si regulátoři, kteří posílali bankovním domům faktury za prohřešky, inkasovali mezi léty 2012 až 2014. Tehdy světové banky zaplatily na pokutách okolo 200 miliard dolarů. Celkový účet penalizací, vystavený bankám od roku 2008 po celém světě, ovšem činí 321 miliard dolarů.

A co regulátoři nejčastěji bankám vyčítali? Agentura Bloomberg zjistila z podkladů Boston Consulting Group, že pokuty byly nejčastěji udělovány kvůli nedodržování regulačních pravidel, týkajících se finančních trhů, praní špinavých peněz, obvinění z manipulace trhů a financování terorismu, podle údajů. Boston Consutling Group uvedla, že data za pokuty naznačují jejich opětovný nárůst. Mezi roky 2016 a 2015 totiž banky světové zaplatily na pokutách o 68 procent víc, totiž 42 miliard dolarů.

Vývoj hodnoty globálních bankovních pokud v miliardách amerických dolarů

Zdroj: Bloomberg

Rychle rostoucí regulace neuleví nárokům na bankovní rezervy

Experti oslovení agenturou Bloomberg proto varovali, že kvůli zdokonalování právních předpisů, vývoji postihů za poškozování investorů a růstu výše pokut a penále, se dá čekat, že rezervy na soudní spory budou muset zůstat ještě dlouho v účetnictví bank. Navíc do segmentu promlouvá stále více požadavků na regulaci. Ani v USA, kde Donald Trump slíbil návrat regulace před rok 2010, tedy tzv. „Dodd-Frank Act“, který podle některých názorů změnil americké bankovnictví až po krach Lehman Brothers Holdings Inc, se ale zatím potýkají s růstem počtu pravidel. Boston Consulting Group uvedla, že počet pravidel, která musejí banky dodržovat na denní bázi, se od roku 2011 až dosud ztrojnásobil.

Faktem také je, že ani téměř 10 let po vypuknutí finanční krize, se bankovní sektor stále ještě úplně nezotavil ze ztrát, které jsou spojeny s vypuknutím globální finanční krize. Zatímco finanční instituce vytvořily v roce 2015 takzvaný ekonomický zisk ve výši 167 miliard dolarů (159 mld. EUR), což přestavuje pětinový meziroční nárůst, finanční průmysl zůstává stále 9 miliard eur na kumulativní bázi ve ztrátě pro roky 2009 až 2015. Evropské banky podle Boston Consulting Group nezveřejňovaly roční ekonomický zisk v této době, zatímco americké společnosti hlásily zisky za poslední tři roky. Banky v Asii a Tichomoří, Jižní Americe a na Středním východě a v Africe vykazovaly ve sledovaném období ekonomický zisk každým rokem.