Poslední týdny s sebou přinesly velký zájem o dění ve společnosti . Její management totiž odmítl nabídku na převzetí ze strany Kraft Heinz Co., jejíž hodnota dosahovala 143 miliard dolarů. I tak ale může čekat revoluce – ona nabídka totiž na jeho vedení pravděpodobně zapůsobila jako nepříjemný budíček. Přišlo tak s plánem na odkup akcií v hodnotě 5 miliard eur, zvýšení dividend, nákladové úspory ve výši 2 miliard eur, zvýšení provozních marží a prodej některých divizí.

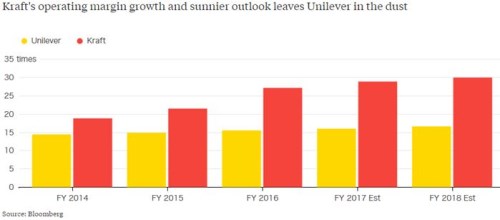

Soudě podle následujícího srovnání provozních marží Unileveru a Kraftu má první jmenovaná společnost skutečně co dohánět. Jejich celkové produktové portfolio sice není ani zdaleka shodné, je ale zřejmé, že od roku 2014 se rozdíly v ziskovosti mezi oběma firmami značně rozšířily – Kraft svou ziskovost poměrně razantně zvyšuje, zatímco Unileveru se podařilo marži zvýšit jen z necelých 15 % na cca 16 %:

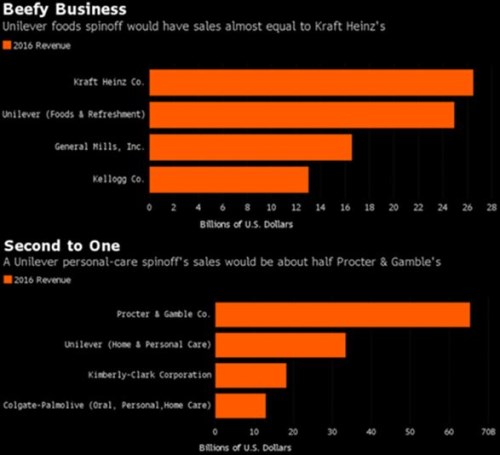

Zvyšování marží, efektivity a produktivity bude ale podle některých spekulací jen jednou z částí nového plánu Unileveru. Nabízí se totiž různé kombinace toho, co by firma mohla prodat, koupit a jak by její struktura a velikost mohla vypadat za pár let. První z následujících dvou grafů porovnává velikost divize potravin s jejími konkurenty (podle výše tržeb). Tato část Unileveru je s nevelkým odstupem druhá za Kraftem a odštěpením se by se dostala před a Kellog:

Druhý z výše uvedených grafů ukazuje velikost „drogérie“ Unileveru spolu s porovnatelnými společnostmi. I zde by divize Unileveru byla na druhém místě, i když odstup od první PG je mnohem vyšší než v prvním případě. Jedna ze zmíněných restrukturalizačních spekulací se přitom týká toho, že by prodal „jídlo“ a místo toho koupil „drogerii“ jiné velké společnosti (či společnost celou). Korporátní a investiční vody Unileveru se tedy značně rozvlnily. Cena akcie, se kterou investoři v posledních měsících moc nudy nezažili, se v polovině minulého roku prudce zvedla, aby pak stejně prudce korigovala. Ovšem na počátku letošního roku přišla další razantní rally a nyní se čeká, co bude dál (vyznačeno zeleně v následujícím grafu).

Zdroj: Financial Times

Nedávno jsem zde přemítal nad společnostmi typu GE, které se rády chlubí úsporami z rozsahu, pozitivním efektem širokého portfolia produktů a značek a podobnými „učebnicovými“ artefakty. Neměli bychom ale zapomínat, že existuje také něco, co bychom mohli nazývat náklady z rozsahu, nepřehlednosti, zkostnatělosti, přílišného sebeuspokojení, pocitu nedotknutelnosti atd. Dosavadní vývoj na Unileveru to možná potvrzuje – na probuzení některých molochů je někdy potřeba skutečně silného impulzu. Nebo je možné, že z byznysu Unileveru toho ve skutečnosti už o mnoho více dostat nejde. A popsané plány jsou jen obranným (a zoufalým) tahem, který vypadá dobře na papíře, ale fakticky půjde jen o škatulata batulata hejbejte se. Uvidíme, pravda se může nacházet uprostřed.

Za připomenutí každopádně stojí, že Unilever je slušným strojkem na peníze. Jeho provozní tok hotovosti sice v roce 2016 klesl - z 7,3 miliard eur na 7 miliard eur a to přestože zisky rostly. Po investicích ale firma stále vydělala necelé 4 miliardy eur. V roce 2015 to bylo podobné. Dividendy se nachází pod tímto volným tokem hotovosti a odkupy jsou nevýznamné. Unilever tak nepatří mezi dlouhou řadu společností, které už několik let vydělávají hodně, ale akcionářům vrací ještě více. Jinak řečeno, Unileveru nehrozí to, co jim: Dříve, či později budou muset výplatu akcionářům snížit. A pro trh, který obvykle hledí jen na ziskovost, to obvykle bývá nepříjemné překvapení.

Takovou malou záhadu s ohledem na výše uvedené představuje soustavné navyšování dluhu Unileveru. Firma totiž dodatečné peníze nepotřebuje, protože na investice a dividendy si v pohodě vydělá – viz výše. Roste jí tak zásoba hotovosti v rozvaze (více než 3,6 miliardy eur v roce 2016). Tak se chovají společnosti, které plánují nějakou velkou akvizici, nebo jednorázové zapáčení rozvahy a vrácení hotovosti akcionářům (podotýkám, že společnost se tak chovala dlouho před oznámením prodeje margarínů a odkupu akcií ve výši 5 miliard eur).

To vše naznačuje, že v Unileveru se asi ještě budou dít věci. S nějakými agresivními sázkami ale pozor – poměr kapitalizace k volnému cash flow dosahuje hodnoty 35, což u takovéto v podstatě stagnující společnosti určitě není málo. Jinak řečeno, investoři čekají, že onen budíček od Kraftu nepovede jen ke kosmetickým změnám. Velká investičně- restrukturalizační hra začala.