Tržní turbulence posledních dní přirozeně vyvolaly poptávku po nějakém ukazateli, který by jasně řekl, zda jde jen o klopýtnutí býka, či o něco vážnějšího. Žádný univerzální jednoduchý ukazatel ale neexistuje, nejrozumnější je pohled na vývoj reálné ekonomiky a zejména zisků.

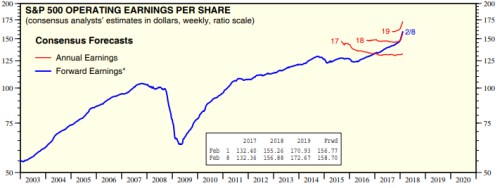

V minulém příspěvku jsem ukazoval aktuální odhady zisků společností zahrnutých v celosvětovém indexu MSCI a pohled to byl vcelku povzbudivý. Dnes začněme grafem popisujícím aktuální situaci v USA. I z něj čiší optimismus v tom smyslu, že jak zisky pro rok 2018, tak pro rok 2019 vystřelily díky daňové stimulaci nahoru. A turbulence posledních dní se ani náznakem neprojevily na tom, že by analytici začali propadat nějaké fundamentální skepsi. Dokonce ani nedošlo ke snížení odhadů ziskovosti vyvolanému růstem výnosů obligací, který by se postupně mohl projevit vyšší zátěží spojenou s dluhovou službou:

Uvedené je potěšující, nicméně to neznamená, že se ceny akcií musí vrátit tam, kde byly a pokračovat k růstu. Příčinou je to, že americká (a nejen ta) ekonomika se velice pravděpodobně dostává do stavu, kdy proti dobrým růstovým číslům bude stát utaženější monetární politika. Což se negativně projeví (z části již projevilo) na valuacích (viz mé předchozí příspěvky).

Vydrží ziskový optimismus?

Očekávané zisky jsou na druhou stranu nohou, na které může trh stát relativně pevně. Ani ona ovšem není nezviklatelná. Konec konců je to dobře vidět i z toho, jak se ve výše prezentovaném grafu vyvíjely očekávané zisky pro rok 2017. A jak jsem naznačil výše, letošní rok bude pravděpodobně rokem, kdy se bude lámat „nabídkový“ chleba – již se vážně začnou projevovat omezení na nabídkové straně ekonomiky. A ta se buď začne vážně přehřívat, nebo její růst (zejména s pomocí Fedu) více, či méně hladce klesne na potenciál (v tom horším, ale historicky poměrně běžném případě, spadne hluboko pod něj).

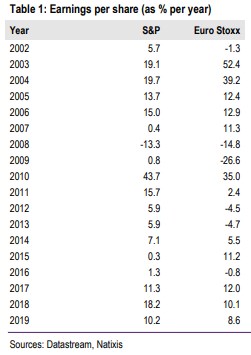

Kolegové z Natixisu se pokusili poměrně jednoduše odhadnout, co by takový scénář učinil se zisky obchodovaných firem. Krokem prvním je odhad potenciálního růstu. Ten na základě růstu produktivity a pracovní síly odhaduje banka na 1,8 % v USA a 1,2 % v eurozóně. K těmto číslům by tak měl růst HDP konvergovat do roku 2019. Natixis pak odhaduje, že zisky obchodovaných společností reagují na vývoj (nominálního) produktu v USA s elasticitou ve výši 2,6 v USA a 3,2 v eurozóně. A od toho je již jen krok ke konstatování, že zisky letos v USA porostou o 4,2 % a v eurozóně o 3,2 % (v roce příštím o 5,7 % a 4,8 %). Trh přitom počítá v mnohem vyššími růsty zisků – viz uvedený graf a také následující tabulku:

Metodologii Natixisu bychom mohli pár vážných věcí vytknout – nepočítá například s tím, že by klesal podíl zisků na celkových příjmech (pak by výsledky byly ještě horší). Ale celá úvaha i tak dobře slouží jako ukázka toho, že ani očekávané zisky nejsou vytesány do kamene a současný optimismus se nemusí úplně rýmovat se scénářem, kdy ekonomika začne narážet na svůj potenciál.