Dlouhodobý trendový pokles takzvané časové prémie u obligací může dost měnit vypovídací schopnost invertující výnosové křivky – viz má páteční úvaha. To je samo o sobě důležité téma, ale stále je jen jakousi „poznámkou pod čarou“ ve srovnání s tím, co změny této prémie mohou „napáchat“ jinde. A když už si o tomto monetárním tématu dnes budeme vyprávět, přidám i mého kandidáta na nejhorší teorii roku.

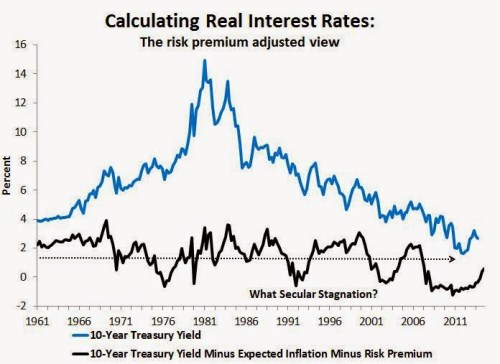

Monetarista David Beckworth před časem vytvořil následující graf, ve kterém černou křivkou ukázal, jak se dlouhodobě mění „skutečné“ reálné bezrizikové výnosy. Tedy bezrizikové nejen z toho titulu, že jde o výnosy „bezpečných“ vládních obligací, ale i proto, že jsou očištěny o onu časovou prémii (která, jak jsme viděli minule, dlouhodobě klesá):

Zdroj: MacroMarketMusings

Modře jsou vyznačeny výnosy neočištěné a zde vidíme známý obrázek jejich dlouhodobého poklesu. Jde o jeden z klíčových pilířů teorie dlouhodobé stagnace, která je připisována panu Summersovi, ale jejíž kořeny jdou dál do historie. Tato teze v podstatě říká, že ve světě je chronický přebytek zamýšlených (!) úspor nad investicemi, což vyvolává poptávkový deficit a zároveň tlačí cenu úspor (tedy sazby, výnosy obligací a náklad kapitálu obecně) dolů.

Jenže pokud se podíváme na křivku černou, která odráží vývoj oněch o časovou prémii očištěných výnosů, žádný jasný trend se neobjeví. To znamená jediné – skutečné reálné bezrizikové sazby jako indikátor ceny úspor (a jejich přetlaku na trhu) soustavně neklesají a teorie dlouhodobé stagnace tak dostává určitou trhlinu. Já sám jsem tu dlouhé pokrizové roky poukazoval na to, že v globální ekonomice je nejvzácnější komoditou poptávka. V kontextu výše uvedeného jde „jen“ o to, zda jde o vzácnost cyklickou, či strukturální (tedy vyvolanou dlouhodobými faktory a ústí v onu dlouhodobou stagnaci).

Uvidíme, ale teorii pana Summerse bych ještě do koše úplně neházel. Na to vidím příliš mnoho faktorů, které na globální trh úspor tlačí další a další kapitál (a nemyslím tím centrální banky). Kandidát na v úvodu zmíněnou nejhorší teorii roku pro mne sedí trochu jinde a připomněl mi ho bývalý šéf Dallas Fedu Richard Fisher. Ten před několika dny hovořil o tom, že sazby v USA by měly dál růst, aby byl vytvořen dostatečný prostor pro jejich snižování v případě recese.

Na první hodně letmý pohled to snad může znít rozumně – připomeňme si, že sazby se po krizi nacházely a stále nachází na dost nízkých úrovních a pokud by se dostavilo výrazné ochlazení ekonomiky, není dost velký prostor na jejich snižování. Během minulých recesí totiž sazby běžně klesaly o několik procentních bodů, což v současné situaci dost dobře nejde bez toho, aby se dostaly hluboko pod nulu. Se zápornými sazbami se sice experimentovalo a někde se dokonce dostaly překvapivě hluboko pod „nulovou hranici“. Ale uvažovat o tom, že by se daly udržet, třeba na mínus 2 – 3 %, asi nejde. Takže máme potenciální problém.

Problém s tvrzením pana Fishera je ale zase samozřejmě v tom, že samotné zvyšování sazeb může vyvolat recesi, pro kterou má připravit ony „náboje“. Takovou strategii můžeme, myslím, směle přirovnat třeba k zahradníkovi, který ve snaze ušetřit vodu na léto přestane zalévat jahody už na jaře. Vody v nádrži má pak v červenci sice dost, ale zalévat již není co. A nejde o žádný hypotetický scénář. Podle nejedné analýzy Fed přehnaným utahováním vyvolal naprostou většinu poválečných recesí. Pokaždé se zdálo, že pro razantní utahování existuje nějaký „pádný“ důvod, tentokrát jsme možná nalezli ten nejhorší ze všech.

Podotýkám, že pan Fisher není zdaleka jediný, od koho zaznívají podobné argumenty o nutnosti zvedání sazeb kvůli vytvoření dostatečného prostoru pro jejich následné snižování. Namístě je přitom samozřejmě debata o odpovídající výši sazeb s ohledem na vývoj mzdové a cenové inflace, sazeb neutrálních, či částečně i na možné nerovnováhy ve finančním systému. Výše uvedené je ale z úplně jiného soudku. Jaká je moje nejhorší teorie, či odhad roku? Asi stálé podhodnocování potenciálního růstu americké ekonomiky a její schopnosti udržet relativně vysoký neinflační růst.