Američané si v podstatě hrají na svém „poptávkovém písečku“ – vysoký podíl spotřeby na agregátní poptávce znamená, že v tomto smyslu rozhodují o dalším vývoji ekonomiky hlavně oni sami. Eurozóna je na tom do značné míry opačně, o jejím cyklickém vývoji se hodně rozhoduje někde jinde. Jde o tu méně příjemnou stránku jejího zaměření na exporty a jejích vysokých obchodních přebytků (samozřejmě, že i americký model má dvě strany mince). Poukazuji na to proto, že strukturální vývoj v Číně můžeme podle mne do určité míry vnímat jako snahu o posun od „evropského modelu“ (doplňovaného masivními investicemi) k modelu americkému (ovšem nehnanému do dvojdeficitního extrému tak, jako v USA). Jak je na tom nyní Čína cyklicky? Možná se věci zase po čase obrací k lepšímu - minimálně to tvrdí Danske Bank.

Podle ekonomů banky bude v čínské ekonomice v prvním čtvrtletí letošního roku dosaženo dno. Mají na to ukazovat některé cyklické indikátory, vývoj ve stavebnictví a také pokles výnosů dluhopisů, který by se měl projevit oživením prodeje nemovitostí. Částečně pozitivní signály vysílají i ceny některých komodit a úvěrový trh (který naznačuje stabilizaci podmínek). Danske dokonce čeká, že během prvního pololetí bude dosaženo dohody mezi USA a Čínou, která eliminuje ty největší tenze.

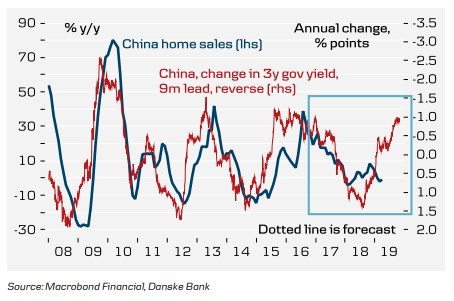

Pokud by se popsaný scénář naplnil, čínské akcie by podle banky měly vystřelit nahoru. Vše se tu pak hodně točí kolem očekávaného opětovného boomu v prodeji nemovitostí. Tuto tezi Danske vystihuje následující graf, který prodeje nemovitostí porovnává s vývojem výnosů obligací (v obráceném měřítku, červená křivka s tím, že jde o vedoucí indikátor předbíhající o 9 měsíců). Výnosy dluhopisů jsou také silně zkorelovány s peněžním agregátem M1, takže uvedený graf naznačuje i na impuls z této strany, nicméně hovoříme o budoucnosti v řádu několika měsíců, ne o současném stavu. K všemu uvedenému se pak má přidávat i zlepšení výhledu v oblasti exportů.

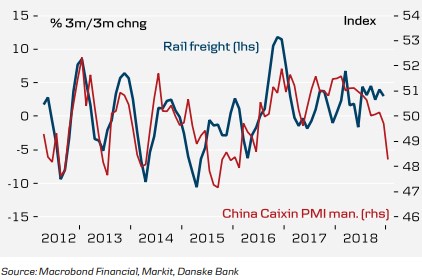

Danske ve své analýze ukazuje řadu grafů, které by měly naznačovat na zmíněné zlepšení a cyklický obrat. Vybral jsem z nich ještě následující dva. V prvním nalezneme porovnání PMI ve výrobním sektoru s vývojem objemu nákladní železniční dopravy (podobně vyznívá i pohled na vývoj výroby elektrické energie). Jak konstatuje Danske, železniční doprava „neukazuje na tvrdý dopad“.

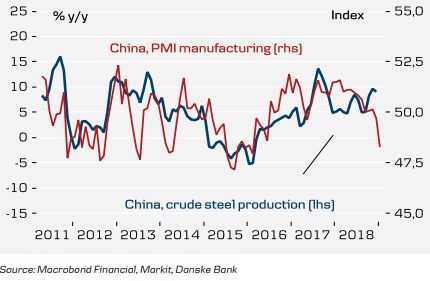

Druhý graf porovnává (opět) PMI výrobního sektoru s objemem výroby oceli. I ten byl v minulosti dobrým indikátorem vývoje cyklu, nyní se od PMI odtrhl, což je podle Danske Bank možno vysvětlit silou stavebnictví a investicemi do infrastruktury:

Pokud by skutečně zmiňovaný obrat nastal, bylo by to příjemné nejen pro globální ekonomiku, ale i ekonomiku evropskou. Ze strukturálního hlediska je ale důležité, jak moc tento obrat, respektive stimulace, která k němu vedla, zhorší, či zlepší dluhovou dynamiku země. A vše výše uvedené je téměř podružného významu ve srovnání s tím, jak se budou vyvíjet jednání mezi USA a Čínou. Pokud jde Američanům „jen“ o to, aby Čína začala hrát fér (srovnala podmínky pro zahraniční firmy na jejím domácím trhu, přestala si dělat nároky na duševní vlastnictví, které jí nepatří....), je tu snad naděje na urovnání. Pokud ale Američané získali dojem, že Čína je pro ně hrozbou tak jako tak, nemusí to jít úplně hladce.