I když trhy sází na to, že si Fed dá od dlouholetého cyklu utahování sazeb velmi dlouhou pauzu, Sonal Desai z Franklin Templeton má jiný názor. Podle ní může být růst sazeb na přetřesu ještě letos.

Fed udělal od prosince do ledna pozoruhodnou otočku o 180 stupňů. Ještě 19. prosince vydal Wall Street Journal článek s nadpisem „Powell trhům: Tady to máte“ a podnadpisem „Fed říká, že přijde další zvyšování, tak si zvykejte“. Ale před měsícem stálo na stejné stránce „Fed se omlouvá“ a podnadpis „Powell pokračuje v rehabilitaci a trhy tleskají". To ale ještě neznamená, že nezačne sazby opět zvyšovat.

Fed se rozhodl dát si pauzu, protože se domnívá, že je to rozumné a protože může. Inflace zůstává pod kontrolou a (podle Fedu) i finanční stabilita. Proto zpomalování nebo zastavování politiky normalizace nepřináší žádná rizika – a Fed si může dovolit čekat.

Desai souhlasí, že finanční rizika jsou z velké části pod kontrolou. Ale to podle ní právě poukazuje na zvyšování sazeb, a ne na jejich snižování. Američtí spotřebitelé jsou finančně zdravější, než se původně myslelo. A co je důležitější, podle výzkumu Franklin Templeton jsou mnohem méně zranitelní vůči fluktuacím akciových trhů, než byli dříve.

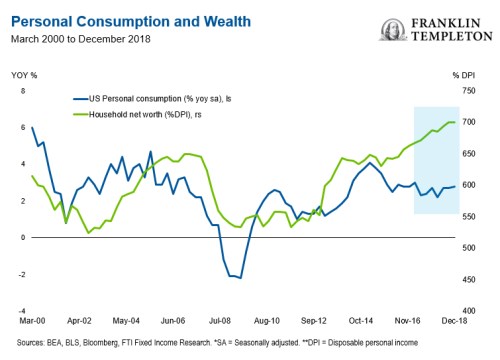

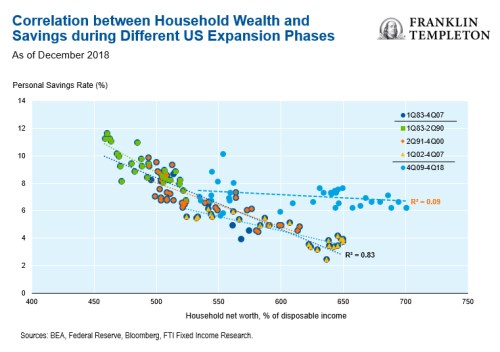

Po revizi dat NIPA se ukázalo, že míra úspor domácností je za posledních pět, šest let vcelku konstantní (na zdravých 6 %), a to i přesto, že čistá hodnota domácností vyletěla na rekordní výši 700 % disponibilního příjmu. Historická korelace mezi čistou hodnotou domácností a osobními úsporami po finanční krizi přestala fungovat. Efekt bohatství není tak silný jako kdysi. Nárůst bohatství již nevede sektor domácností k nárůstu své spotřeby.

Důležitou roli zde hraje vyšší nerovnost. Vyšší nerovnost znamená, že nárůst čisté hodnoty disproporčně přispívá bohatším domácnostem, zejména pokud je tažen vyšší hodnotou finančních aktiv. Bohatší domácnosti mají nižší tendenci utrácet, když jim vzroste bohatství. Tato chybějící závislost na efektu bohatství udržuje spotřebu domácností na velmi udržitelném základu, který podporují rostoucí příjmy a nižší expozice na výkyvy akciových trhů.

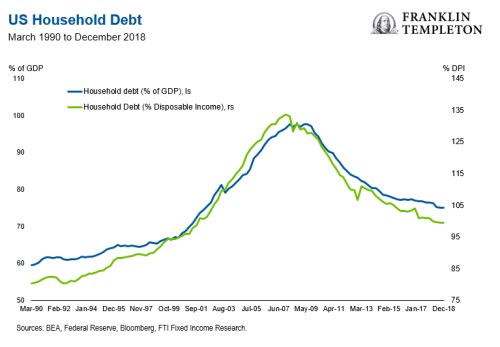

Američtí spotřebitelé čelí značně nižší dluhové zátěži než před krizí. Dluh domácností je asi o třetinu nižší oproti svému maximu v roce 2008, a to jak v poměru k HDP, tak jako podíl disponibilního příjmu. Dluh domácností a poměr dluhové služby na obsluhu hypoték klesl na rekordní minima a míra nesplácených úvěrů na celkových bankovních úvěrech je menší než polovina těch v roce 2009 (2,3 % proti 4,9 %).

Tato data přináší jasnou zprávu: Fed nemá důvod se obávat, že další utahování měnové politiky ublíží spotřebě domácností. Spotřebitelé požívají vysokých úrovní čistého bohatství, vysoké míry úspor a nízké míry dluhové služby. Jejich spotřební rozhodnutí příliš nereagují na změny v čistém bohatství. Fed může sazby zvýšit a spotřebitelé to zvládnou i s určitou korekcí na akciových trzích.

Fed tvrdí, že chce zůstat opatrný a jednat v souladu s domácím růstem, globální ekonomikou a finančními podmínkami v USA. Silné finanční zdraví amerických domácností spolu s rozjetým pracovním trhem, který vede ke zvyšování mezd, tvoří velice solidní výhled pro soukromou spotřebu – primární pohon růstu domácí ekonomiky. Globální růst sice o něco polevil, ale pokud nenastanou žádné vážné šoky, bude zpomalení růstu jen velmi mírné. A co se týče domácích finančních podmínek, ty se již dříve kvůli poklesu na akciových trzích dost utáhly.

V následujících měsících proto Desai očekává, že ekonomický výhled bude zdravější, než se trhy nyní domnívají, a že akcioví investoři díky tomu nebudou tolik panikařit. Fed by tak mohl ještě dvakrát zvýšit sazby – protože by to bylo rozumné a proto, že může. Show ale nakonec povedou ekonomické fundamenty, a to je to, co by se mělo sledovat.

Autorka: Sonal Desai, Ph.D. – výkonná viceprezidentka a ředitelka investic u Franklin Templeton Fixed Income